ศูนย์วิจัยเศรษฐกิจและธุรกิจ Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์ เผยหนี้ครัวเรือนไทย ณ ไตรมาส 2/64 เพิ่มขึ้นมาอยู่ที่ 14.3 ล้านล้านบาท หรือขยายตัว 5% จากช่วงเดียวกันของปีก่อน ซึ่งเป็นการขยายตัวเร่งขึ้นต่อเนื่องจากไตรมาสก่อนหน้า และยังนับเป็นอัตราการขยายตัวสูงสุดในรอบ 6 ไตรมาส โดยเป็นการเติบโตแบบเร่งตัวในสินเชื่อจากกลุ่มผู้ให้กู้ยืมหลักนำโดยธนาคารพาณิชย์ สหกรณ์ออมทรัพย์ และบริษัทบัตรเครดิต ลิสซิ่ง และสินเชื่อส่วนบุคคล โดยเฉพาะอย่างยิ่งสินเชื่อครัวเรือนจากธนาคารพาณิชย์ ซึ่งมีสัดส่วนการให้สินเชื่อแก่ภาคครัวเรือนสูงที่สุด ขยายตัวได้ที่ 6% จากช่วงเดียวกันของปีก่อน ซึ่งเป็นอัตราที่สูงที่สุดนับตั้งแต่ไตรมาส 4/62 ขณะที่สินเชื่อครัวเรือนที่กู้จากสถาบันการเงินเฉพาะกิจที่รับฝากเงิน (SFI) มีการเติบโตที่ชะลอลง

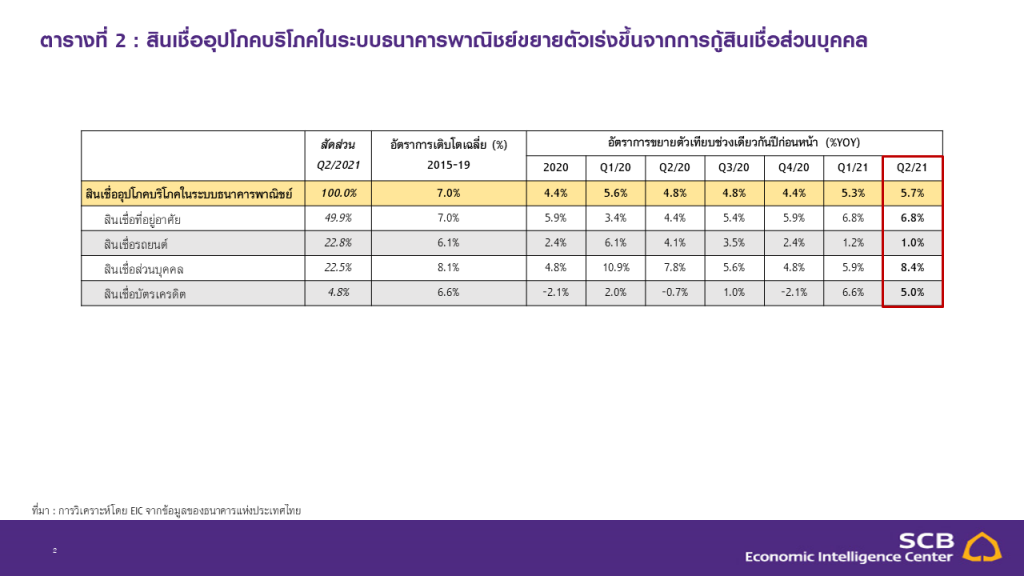

เมื่อพิจารณาในรายละเอียดที่มาของการเร่งตัวของสินเชื่อจากธนาคารพาณิชย์ พบว่าเกิดจากการขยายตัวที่เร่งขึ้นของสินเชื่อส่วนบุคคลเป็นสำคัญ โดยในไตรมาส 2/64 ยอดคงค้างของสินเชื่ออุปโภคบริโภคในระบบธนาคารพาณิชย์เติบโต 5.7% จากช่วงเดียวกันของปีก่อน เร่งขึ้นจากไตรมาสก่อนหน้าที่เติบโต 5.3% เมื่อเทียบกับช่วงเดียวกันของปีก่อน ตามการกู้ยืมสินเชื่อส่วนบุคคล (สัดส่วน 22.5% ต่อสินเชื่ออุปโภคบริโภครวมในระบบธนาคารพาณิชย์) ที่เร่งตัวขึ้นเป็นหลัก โดยเติบโตสูงที่ 8.4% จากช่วงเดียวกันของปีก่อน ที่เร่งขึ้นอย่างมีนัยสำคัญจากไตรมาสก่อนหน้าที่เติบโต 5.9% จากช่วงเดียวกันของปีก่อน ขณะที่สินเชื่ออุปโภคบริโภคส่วนอื่นในระบบธนาคารพาณิชย์มีแนวโน้มทรงตัวหรือชะลอตัวทั้งสิ้น ไม่ว่าจะเป็นสินเชื่อที่อยู่อาศัย ที่เติบโตในอัตราเท่ากับไตรมาสก่อนหน้าที่ 6.8% ขณะที่สินเชื่อรถยนต์และบัตรเครดิต มีการชะลอตัวลงในช่วงเวลาเดียวกัน

ลักษณะการเติบโตของสินเชื่อในระบบธนาคารพาณิชย์ที่นำโดยสินเชื่อส่วนบุคคล ประกอบกับการเติบโตในอัตราที่สูงและเร่งขึ้นของสินเชื่อจากบริษัทบัตรเครดิต ลิสซิ่ง และสินเชื่อส่วนบุคคล สะท้อนถึงแนวโน้มการกู้ยืมเพื่อนำมาใช้จ่ายทดแทนสภาพคล่องที่หายไปตามรายได้ที่ลดลงของภาคครัวเรือนที่ยังคงเป็นปัจจัยสำคัญของการเติบโตของหนี้ครัวเรือนในช่วงนี้ และเป็นเทรนด์ที่ดำเนินมาต่อเนื่องในช่วง 1 ปีที่ผ่านมา สอดคล้องกับข้อมูลประกอบจาก Google Trends ในส่วนของการค้นหาคำที่เกี่ยวข้องกับ “เงินกู้” “เงินด่วน” ซึ่งจากผลการค้นหาที่ปรากฏ สามารถเป็นได้ทั้งหนี้ในและนอกระบบ

โดยล่าสุด แม้ดัชนีจะมีแนวโน้มชะลอลงบ้างในไตรมาส 3 แต่ก็ยังสูงกว่าระดับก่อนโควิดอย่างมีนัยสำคัญ สะท้อนถึงความต้องการที่ยังสูงของผู้บริโภคต่อสินเชื่อเพื่อนำมาเป็นสภาพคล่องสำหรับการใช้จ่ายในช่วงที่รายได้ซบเซา อย่างไรก็ดี สถาบันการเงินส่วนใหญ่ยังคงระมัดระวังในการให้สินเชื่อ โดยเฉพาะสำหรับกลุ่มครัวเรือนรายได้น้อย ทำให้ความต้องการสินเชื่อที่ยังมีสูงอาจไม่ได้ถูกเติมเต็มได้อย่างครอบคลุมด้วยสินเชื่อในระบบ จึงมีความเสี่ยงที่บางส่วนอาจต้องหันไปพึ่งพาหนี้นอกระบบที่มักมีดอกเบี้ยที่สูงกว่ามาก อันจะก่อให้เกิดปัญหาภาระหนี้สินล้นพ้นตัวได้ในอนาคต

ส่วนอีกปัจจัยสำคัญที่ส่งผลให้ปริมาณหนี้ครัวเรือนไม่ได้ชะลอตัวลงตามสภาวะเศรษฐกิจ คือการให้ความช่วยเหลือทางการเงินแก่ลูกหนี้รายย่อย ทั้งในรูปแบบของการพักชำระหนี้ รวมถึงการปรับโครงสร้างหนี้ในช่วงที่ผ่านมาของสถาบันการเงิน ซึ่งทำให้การชำระหนี้ของครัวเรือนมีน้อยลงกว่าปกติ อย่างไรก็ตาม คาดว่าปัจจัยส่วนนี้จะเริ่มมีผลลดน้อยลง หลังมาตรการช่วยเหลือของลูกหนี้บางกลุ่มเริ่มทยอยหมดลงในระยะถัดไป

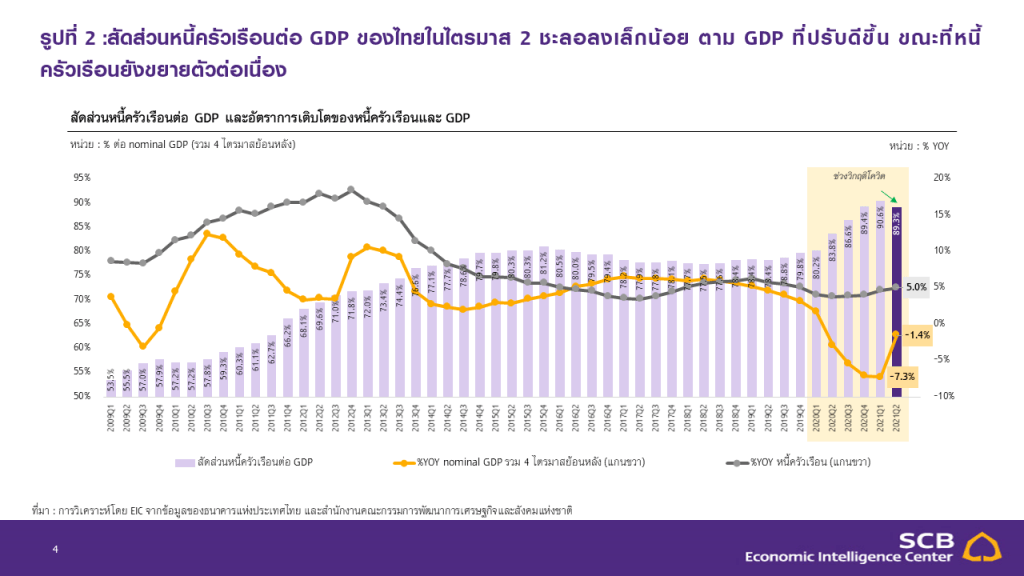

แม้หนี้ครัวเรือนในไตรมาส 2 จะขยายตัวเร่งขึ้น แต่อัตราการเติบโตของ GDP ที่ปรับดีขึ้นเมื่อเทียบกับปีก่อนหน้าจากปัจจัยฐานต่ำ ทำให้สัดส่วนหนี้ครัวเรือนต่อ GDP ของไทยลดลงมาอยู่ที่ 89.3% ต่อ GDP จากไตรมาสก่อนหน้าที่ 90.6% โดยไตรมาส 2/64 GDP ณ ราคาปัจจุบัน (nominal GDP) เติบโตสูงถึง 10.7% จากปีก่อน ซึ่งส่วนหนึ่งเป็นผลจากปัจจัยฐานต่ำในปีก่อนหน้าที่ nominal GDP หดตัวรุนแรงที่ -14.7% จากปีก่อน ส่งผลทำให้ผลรวมของ GDP ที่นำมาคำนวณสัดส่วนหนี้ครัวเรือนปรับดีขึ้นมาเป็น -1.4% ในไตรมาสที่ 2/64 จาก -7.3% ในไตรมาสที่ 1/64

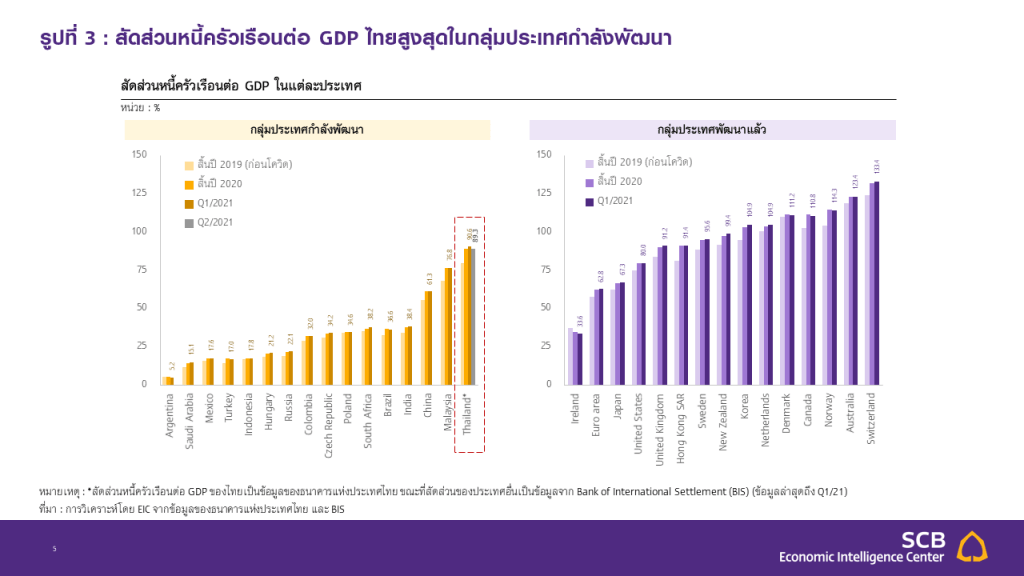

อย่างไรก็ตาม สัดส่วนหนี้ครัวเรือนต่อ GDP ที่ 89.3% ในไตรมาส 2 ก็ยังถือว่าสูงอย่างมีนัยสำคัญเมื่อเทียบกับช่วงก่อนโควิด โดย ณ สิ้นปี 62 สัดส่วนหนี้ครัวเรือนต่อ GDP อยู่ที่เพียง 79.8% ทั้งนี้จากข้อมูลของ Bank of International Settlement แม้สัดส่วนหนี้ครัวเรือนต่อ GDP ของไทยจะลดลงมาบ้างจากจุดสูงสุด แต่ไทยก็ยังไม่หลุดจากการเป็นประเทศที่หนี้ครัวเรือนต่อ GDP สูงที่สุดในกลุ่มประเทศกำลังพัฒนา

“EIC ประเมินว่า สัดส่วนหนี้ครัวเรือนต่อ GDP ของไทยอาจกลับมาสูงขึ้นได้อีกในปี 64 ภายใต้สมมติฐานการเติบโต Real GDP ปี 64 ของ EIC ที่ 0.7% คาดว่าสัดส่วนหนี้ครัวเรือนต่อ GDP ณ สิ้นปี 64 จะอยู่ในช่วง 90-92% นั่นหมายความว่า สัดส่วนหนี้ครัวเรือนต่อ GDP มีแนวโน้มกลับมาเพิ่มขึ้นอีกครั้งในช่วงที่เหลือของปีนี้ โดยเฉพาะในช่วงไตรมาส 3/64 ที่มีการแพร่ระบาดของโควิด-19 เกิดขึ้นมาก และมีมาตรการล็อกดาวน์ส่งผลต่อเศรษฐกิจเพิ่มเติม ส่งผลให้สัดส่วนหนี้ครัวเรือนจะกลับมาปรับสูงขึ้นอีกครั้ง และอาจปรับเพิ่มขึ้นทำจุดสูงสุดใหม่ได้อีก หากการก่อหนี้ของภาคครัวเรือนยังคงขยายตัวรวดเร็ว ในขณะที่เศรษฐกิจหดตัว”

บทวิเคราะห์ระบุ

แม้ในปัจจุบัน สถานการณ์การแพร่ระบาดของโควิด-19 จะเริ่มคลี่คลาย นำไปสู่การทยอยเปิดเมือง และการฟื้นตัวของกิจกรรมทางเศรษฐกิจต่างๆ ตามลำดับ แต่ภาวะหนี้สูงของภาคครัวเรือนไทย น่าจะยังเป็นปัญหาสำคัญที่ต้องใช้เวลาในการแก้ไขไปอีกหลายปี ทั้งนี้ เนื่องจากปริมาณหนี้ภาคครัวเรือนอยู่ในระดับสูง ซึ่งบางส่วนยังมีการถูกพักชำระไว้ชั่วคราว ในระยะต่อไปที่ครัวเรือนต้องกลับมาชำระหนี้ จะเป็นช่วงเปลี่ยนผ่านที่มีความท้าทาย ทั้งในแง่ของการบริหารจัดการหนี้และการใช้จ่าย โดยเฉพาะอย่างยิ่งสำหรับครัวเรือนที่มีสภาพคล่องจำกัด

นอกจากนี้ ในส่วนของรายได้ภาคครัวเรือนก็น่าจะฟื้นตัวอย่างช้าๆ ตามตลาดแรงงานที่ได้รับผลกระทบหนัก และฟื้นตัวกลับมาไม่ง่าย เพราะงานหลายประเภทโดยเฉพาะในภาคการท่องเที่ยวลดลงไปมาก และจะฟื้นตัวช้า ขณะที่แนวโน้มงานที่เติบโตหลังโควิด เช่น ธุรกิจอีคอมเมิร์ซ หรือไอที ก็ต้องการทักษะแรงงานที่ไม่เหมือนเดิม ทำให้แรงงานที่ตกงานออกมาในช่วงโควิดจำนวนไม่น้อยอาจไม่สามารถกลับเข้าสู่ตลาดแรงงานโดยที่ได้รายได้เหมือนช่วงก่อนโควิด

ด้านแนวโน้มรายได้ของภาคครัวเรือนที่ซบเซานี้ ได้ส่งผลบั่นทอนความสามารถในการบริหารจัดการภาระหนี้ที่สูงซึ่งเป็นปัญหาของครัวเรือนส่วนใหญ่ โดยเฉพาะกลุ่มรายได้น้อย EIC ได้ทำการสำรวจความคิดเห็นผู้บริโภค (EIC Consumer Survey) ในช่วงวันที่ 27 ส.ค.-27 ก.ย. 64 ที่ผ่านมา โดยได้มีการสอบถามเกี่ยวกับปัญหาภาระหนี้ของผู้บริโภค พบว่าสัดส่วนเกินครึ่งหนึ่ง (55.4%) ของคนที่มีหนี้ ประเมินว่าภาระหนี้ของตนเป็นปัญหาในช่วง 6 เดือนที่ผ่านมา (นับรวมคนที่ตอบว่า “ภาระการชำระหนี้เป็นปัญหาหนัก” และ “ภาระการชำระหนี้เป็นปัญหาอยู่บ้าง”)

แต่ที่น่ากังวล คือ สัดส่วนถึง 78% ของคนกลุ่มที่มีรายได้น้อยกว่า 1.5 หมื่นบาทต่อเดือนที่มีหนี้ ประเมินว่าตนเองเป็นผู้ที่มีปัญหาภาระหนี้ โดยมีสัดส่วนสูงกว่า 1 ใน 4 (27.4%) ของผู้มีรายได้น้อยเป็นผู้มีปัญหาภาระหนี้หนัก ขณะที่สัดส่วนผู้มีปัญหาภาระหนี้ จะน้อยกว่าอย่างเห็นได้ชัดสำหรับผู้มีรายได้สูง

“จากผลสำรวจสะท้อนให้เห็นว่า คนไทยส่วนมาก ประสบปัญหาภาระหนี้ไม่มากก็น้อย โดยปัญหาภาระหนี้มีมากเป็นพิเศษในกลุ่มผู้มีรายได้น้อย ซึ่งมีความเปราะบางเป็นทุนเดิมอยู่แล้ว”

EIC คาดว่าในระยะต่อไป ครัวเรือนที่มีหนี้สูงจะเข้าสู่ช่วงการซ่อมแซมงบดุลของตนเอง ด้วยการปรับลดการใช้จ่ายและลดการก่อหนี้ที่ไม่จำเป็นไปพร้อม ๆ กับการเพิ่มรายได้ เพื่อให้สัดส่วนหนี้ต่อรายได้ปรับลดลง (deleveraging) ซึ่งคาดว่ากระบวนการดังกล่าวจะเกิดขึ้นอย่างค่อยเป็นค่อยไป โดยจะใช้เวลาอย่างน้อย 2-3 ปี เป็นข้อจำกัดต่อการใช้จ่ายของภาคครัวเรือนที่สำคัญในระยะข้างหน้า โดยในช่วงที่ภาวะหนี้ครัวเรือนยังอยู่ในระดับสูงนี้ จะส่งผลทำให้อัตราดอกเบี้ยนโยบายของไทยมีแนวโน้มคงอยู่ในระดับต่ำเป็นเวลานาน โดยคาดว่าอัตราดอกเบี้ยนโยบายจะอยู่ที่ระดับ 0.5% ต่อเนื่องในช่วงปี 65-66 ก่อนมีโอกาสปรับขึ้นได้ในช่วงปี 67 และจะเป็นการปรับขึ้นอย่างช้าๆ

นอกจากนี้ EIC มองว่ามาตรการช่วยเหลือของภาครัฐและสถาบันการเงิน จะมีส่วนสำคัญในการช่วยสนับสนุนให้กระบวนการ deleveraging ของภาคครัวเรือนเป็นไปอย่างราบรื่น โดยไม่ส่งผลกระทบต่อเศรษฐกิจ และเสถียรภาพภาคการเงินมากนัก ทั้งมาตรการเยียวยาด้านรายได้ โดยเฉพาะสำหรับครัวเรือนกลุ่มเปราะบาง การสนับสนุนการจ้างงาน การปรับ-เพิ่มทักษะแรงงานเพื่อเพิ่มความสามารถในการหารายได้ของภาคครัวเรือน การปรับโครงสร้างหนี้ให้ภาระการผ่อนชำระสอดคล้องกับรายได้ที่ลดลงและฟื้นช้า ไปจนถึงการเสริมสภาพคล่องแก่ภาคครัวเรือนกลุ่มเปราะบาง เพื่อลดการพึ่งพาหนี้นอกระบบ ซึ่งจะทำให้ปัญหาหนี้ครัวเรือนรุนแรงขึ้น

โดย สำนักข่าวอินโฟเควสท์ (07 ต.ค. 64)