โบรกเกอร์ต่างเชียร์”ซื้อ”หุ้น บมจ.เคซีอี อิเลคโทรนิคส์ (KCE) เล็งผลประกอบการไตรมาส 4/63 โตต่อเนื่องเมื่อเทียบกับไตรมาส 3/63 จากปกติจะอ่อนแอตามฤดูกาล เนื่องจากปีนี้ผู้ผลิตรถยนต์กลับมาเปิดดำเนินการเต็มที่หลังคลายล็อกดาวน์ และสต็อกเก่าใช้ไปหมดแล้ว ประกอบกับ อุปสงค์กลับมาเพิ่มขึ้นจากกลุ่มยานยนต์ โดยเฉพาะกลุ่มผู้ผลิตรถยนต์ในอินเดีย

นอกจากนี้ มองว่าอัตรากำไรขั้นต้นจะฟิ้นตัวได้เช่นกัน จากประสิทธิภาพการดำเนินงานจากแผนลดต้นทุน และโอกาสที่จะได้ลูกค้าใหม่ ๆ เพิ่มขึ้น พร้อมกับธุรกิจ HDI ที่ดีขึ้น อย่างไรก็ดี ยังต้องติดตามความเสี่ยงจากอัตราแลกเปลี่ยน สงครามการค้า และราคาทองแดงในตลาดล่วงหน้า LME (London Metal Exchange)

หุ้น KCE ปิดเทรดช่วงเช้าที่ 35 บาท เพิ่มขึ้น 1.25 บาท (+3.70%) ขณะที่ดัชนี SET ปิดเช้าบวก 0.82%

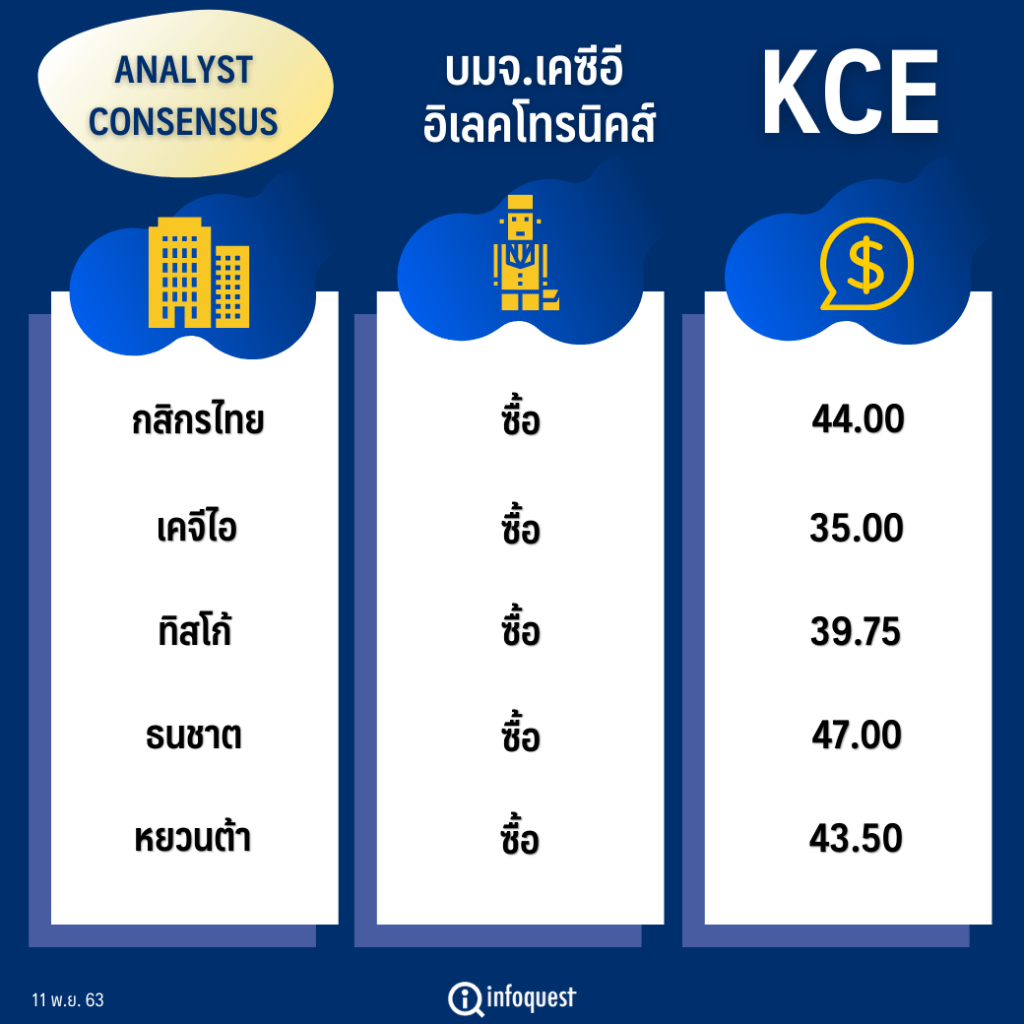

| โบรกเกอร์ | คำแนะนำ | ราคาเป้าหมาย (บาท/หุ้น) |

| กสิกรไทย | ซื้อ | 44.00 |

| เคจีไอ | ซื้อ | 35.00 |

| ทิสโก้ | ซื้อ | 39.75 |

| ธนชาต | ซื้อ | 47.00 |

| หยวนต้า | ซื้อ | 43.50 |

นายศุภชัย วัฒนวิเทศกุล นักวิเคราะห์หลักทรัพย์ บล.หยวนต้า (ประเทศไทย) กล่าวว่า เบื้องต้นคาดผลประกอบการไตรมาส 4/63 ยอดขายยังฟื้นตัวได้จากไตรมาสก่อนแม้เจอล็อกดาวน์รอบสองในยุโรป ส่วนกำไรปกติ 9 เดือนแรกคิดเป็น 57% ของประมาณการกำไรปกติทั้งปี 63 ที่ 1.1 พันล้านบาท ขณะที่อัตรากำไรขั้นต้นคาดว่าจะดีขึ้นเช่นกัน แต่คงเป็นอัตราชะลอลงหากอัตราแลกเปลี่ยนและราคาต้นทุนทองแดงในตลาดล่วงหน้า LME (London Metal Exchange) ยังกดดันต่อเนื่อง และต้องไปลุ้นฟื้นตัวแรงในปี 64

ขณะเดียวกัน มีโอกาสปรับลดประมาณการกำไปกติปี 63 ลง คาดเบื้องต้นที่ราว 870-900 ล้านบาท แต่จะไม่กระทบกับราคาเหมาะสมที่อิงประมาณการกำไรปี 64 โดยปัจจัยที่ให้ความสำคัญ ซึ่งอาจกระทบการประเมินมูลค่าเหมาะสม ได้แก่ ค่าเงินบาทแข็งค่าหลุด 30.00 บาท/ดอลลาร์ต่อเนื่องเป็นระยะยาวนาน กระทบให้แนวโน้มอัตรากำไรขั้นต้นฟื้นตัวช้ากว่าคาด และนโยบายการค้าระหว่างประเทศของรัฐบาลสหรัฐในรูปแบบ Tradewar ที่อาจกลับมาอีกครั้ง และราคา LME ที่เพิ่มขึ้นอย่างรวดเร็วจนทำให้บริษัทฯรับมือได้ไม่ทัน

นอกจากนี้ บล.หยวนต้า (ประเทศไทย) ยังระบุในบทวิเคราะห์ฯว่า ราคาหุ้น KCE ปรับฐานลง 19% ในรอบ 4 วันทำการหลังสุดตามการแข็งค่าของค่าเงินบาท และการปรับฐานของหุ้นกลุ่ม Technology ทั่วโลก ทำให้ราคาหุ้นปัจจุบันซื้อขายอิง P/E ปี 64 ที่ 23 เท่า และให้ปันผล 3.4% และกลับมามี Upside Risk ราว 29% มองเป็นโอกาสดีที่จะเริ่มทยอยสะสมหุ้นที่เติบโตเกาะไปกับ 5G และ Radar ที่จะเกิดขึ้นในยุคถัดไป โดยจุดเพิ่มน้ำหนักสำคัญอยู่ที่การกลับทิศทางของค่าเงินบาทมาเป็นอ่อนค่าอีกครั้ง หรือระดับราคาที่ต่ำกว่า 30.00 บาท/ดอลลาร์

ด้าน บล.ทิสโก้ ระบุในบทวิเคราะห์ โดยคาดผลประกอบการในช่วงครึ่งปีหลังของ KCE จะเพิ่มขึ้น โดยเฉพาะจากแผนลดต้นทุนและโอกาสที่จะได้ลูกค้าใหม่ ๆ จากผลของการเปลี่ยนห่วงโซ่อุปทาน เริ่มรับรู้ในช่วงไตรมาส 4/63 โดยคาดว่าผลประกอบการจะเพิ่มขึ้น 9% ในปี 63 ก่อนที่จะกลับมาเติบโตแรง 58% ในปี 64 จากอัตรากำไรที่ฟื้นตัวขึ้นตามประสิทธิภาพการดำเนินงาน และธุรกิจ HDI ที่ดีขึ้น และมองราคาหุ้นที่ฟื้นตัวขึ้นรับรู้ปัจจัยบวกนี้ไปแล้ว

ถึงแม้ว่าโดยปกติผลประกอบการจะอ่อนแอลงในไตรมาส 4 ตามฤดูกาล แต่คาดว่าผลประกอบการไตรมาส 4/63 จะเพิ่มขึ้นเมื่อเทียบกับไตรมาสก่อน จากอุปสงค์ที่กลับมาเพิ่มขึ้นของกลุ่มยานยนต์ โดยเฉพาะกลุ่มผู้ผลิตรถยนต์ในอินเดียตั้งแต่ช่วงไตรมาส 4 ปีนี้เป็นต้นไป

เช่นเดียวกับมุมมองของ บล.เคจีไอ (ประเทศไทย) ที่ระบุในบทวิเคราะห์ฯว่า ยอดขายในไตรมาส 4/63 ของ KCE จะสูงกว่าไตรมาส 3/63 ถึงตามปกติแล้วจะย่อตัวลง เนื่องจากปีนี้ผู้ผลิตรถยนต์กลับมาเปิดดำเนินการเต็มที่หลังผ่อนคลายมาตรการล็อกดาวน์ และใช้สต็อกเก่าไปหมดแล้ว ดังนั้นจึงคาดว่าผลประกอบการของ KCE จะเพิ่มขึ้นต่อเนื่อง QoQ ในไตรมาส 4/63 และยังคงประมาณการกำไรปี 63-64 ไว้ตามเดิม

ขณะเดียวกันถึงแม้ว่าราคาหุ้น KCE จะเหลือ upside ไม่มากเมื่อเทียบกับราคาเป้าหมายสิ้นปี 64 ที่ 35.00 บาท ซึ่งอิงจาก PER ที่ 30.0 เท่า จากค่าเฉลี่ยในอดีต +1.25 S.D. แต่ยังคงคำแนะนำ “ซื้อ” KCE เนื่องจากคาดว่าผลประกอบการผ่านจุดต่ำสุดไปแล้ว และยังมี upside อีกจากทั้งด้านยอดขายและอัตรากำไรขั้นต้น

โดย สำนักข่าวอินโฟเควสท์ (11 พ.ย. 63)