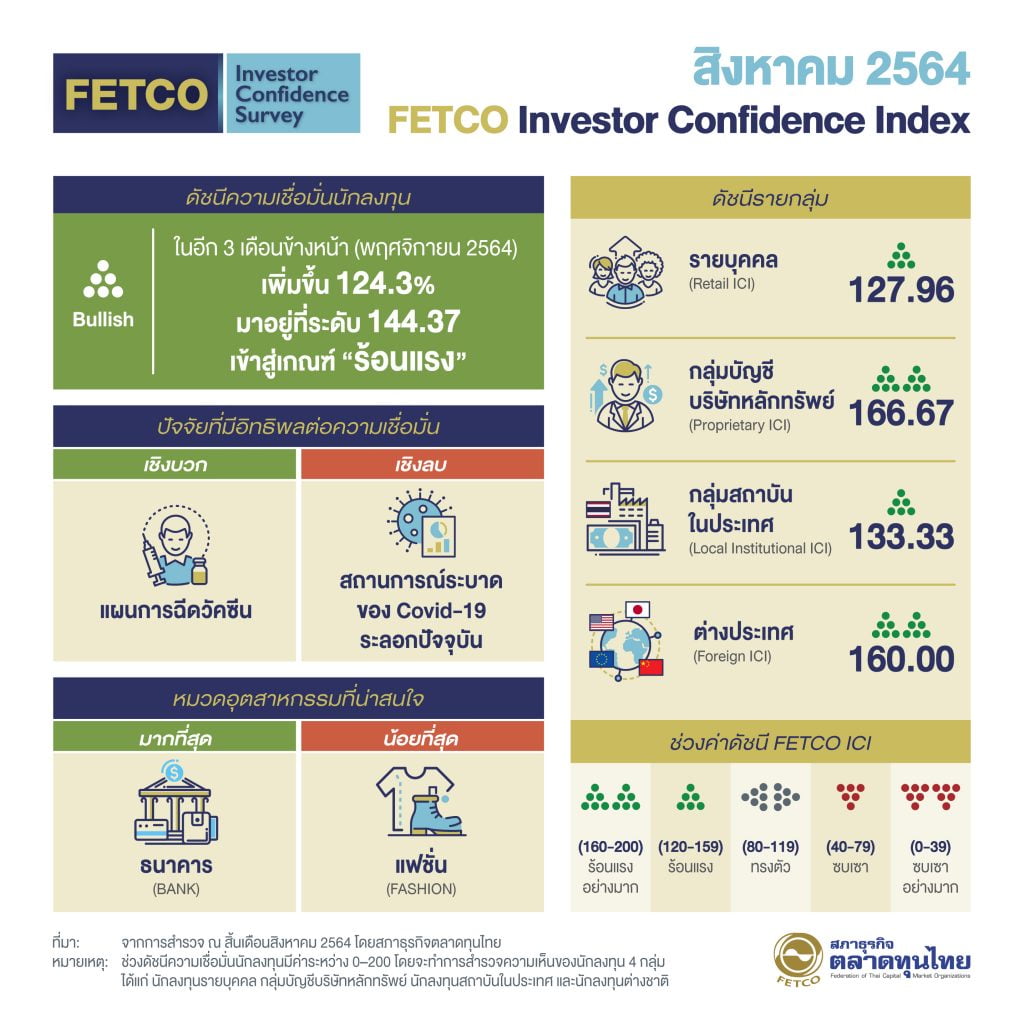

นายไพบูลย์ นลินทรางกูร ประธานกรรมการสภาธุรกิจตลาดทุนไทย เปิดเผยดัชนีความเชื่อมั่นนักลงทุน (FETCO Investor Confidence Index) ผลสำรวจในเดือน ส.ค.64 พบว่า ดัชนีในอีก 3 เดือนข้างหน้าอยู่ที่ระดับ 144.37 ปรับตัวเพิ่มขึ้น 124.3% จากเกณฑ์ซบเซาเดือนก่อนมาอยู่ในเกณฑ์ “ร้อนแรง” นักลงทุนคาดหวังแผนการฉีดวัคซีนเพื่อคลี่คลายสถานการณ์โควิด-19 เป็นปัจจัยหนุนมากที่สุด รองลงมาคือการฟื้นตัวของเศรษฐกิจในประเทศและเงินทุนไหลเข้า

สำหรับปัจจัยที่ฉุดความเชื่อมั่นนักลงทุนมากที่สุด ได้แก่ สถานการณ์ระบาดของโควิด-19 ระลอกปัจจุบัน รองลงมาคือสถานการณ์ทางการเมืองในประเทศ และความขัดแย้งระหว่างประเทศ

ผลสำรวจโดยสรุป ดังนี้

- ดัชนีความเชื่อมั่นรวมทุกกลุ่มนักลงทุนในอีก 3 เดือนข้างหน้า (พฤศจิกายน 2564) อยู่ในเกณฑ์ “ร้อนแรง” (ช่วงค่าดัชนี 120-159) ปรับตัวเพิ่มขึ้น 124.3% จากเดือนก่อนมาอยู่ที่ระดับ 144.37

- ความเชื่อมั่นกลุ่มนักลงทุนบุคคลและกลุ่มนักลงทุนสถาบันในประเทศปรับตัวเพิ่มขึ้นมาอยู่ในระดับ “ร้อนแรง” ส่วนนักลงทุนกลุ่มบัญชีบริษัทหลักทรัพย์และกลุ่มนักลงทุนต่างประทศปรับตัวเพิ่มขึ้นมาอยู่ในระดับ “ร้อนแรงอย่างมาก”

- หมวดธุรกิจที่น่าสนใจมากที่สุด หมวดธนาคาร (BANK)

- หมวดธุรกิจที่ไม่น่าสนใจมากที่สุด คือ หมวดแฟชั่น (FASHION)

- ปัจจัยหนุนที่มีอิทธิพลต่อตลาดหุ้นไทยมากที่สุด คือ แผนการฉีดวัคซีนเพื่อคลี่คลายสถานการณ์โควิด-19

- ปัจจัยฉุดที่มีอิทธิพลต่อตลาดหุ้นไทยมากที่สุด คือ สถานการณ์ระบาดของโควิด-19 ระลอกปัจจุบัน

ผลสำรวจ ณ เดือน ส.ค.64 รายกลุ่มนักลงทุน พบว่าความเชื่อมั่นนักลงทุนบุคคลปรับเพิ่ม 95% อยู่ที่ระดับ 127.96 กลุ่มบัญชีบริษัทหลักทรัพย์ปรับเพิ่ม 233% อยู่ที่ระดับ 166.67 กลุ่มนักลงทุนสถาบันในประเทศปรับเพิ่ม 130% อยู่ที่ระดับ133.33 และกลุ่มนักลงทุนต่างชาติปรับเพิ่ม 140% อยู่ระดับ 160.00

ในช่วงแรกของเดือน ส.ค.64 SET Index ปรับตัวลงมากกว่าตลาดอื่นในภูมิภาคและในโลก จากจำนวนผู้ติดเชื้อโควิด-19 สายพันธ์เดลต้าในประเทศที่เพิ่มขึ้นสูงกว่า 20,000 คนต่อวัน และจำนวนผู้เสียชีวิตกว่า 200 คนต่อวัน ในขณะที่การกระจายวัคซีนยังล่าช้าและไม่ทั่วถึง รวมถึงผลจากมาตรการ Lockdown ที่เข้มงวดมากขึ้นซึ่งกระทบต่อการบริโภคภาคเอกชนในประเทศ และความไม่สงบทางการเมืองในประเทศส่งผลให้ SET index แกว่งตัวอยู่ในกรอบแคบระหว่าง 1,521.72-1,553.18

อย่างไรก็ตาม ช่วงปลายเดือน SET Index ปรับตัวเพิ่มขึ้นทะลุ 1,600 จุดได้เป็นครั้งแรกในรอบ 3 เดือน จากการที่ได้รับข่าวดีซึ่งช่วยหนุนตลาด อาทิ ธนาคารแห่งประเทศไทย (ธปท.) ออกมาตรการเพิ่มเติมเพื่อช่วยเหลือลูกหนี้ที่ได้รับผลกระทบจากโควิด-19 ความชัดเจนจากภาครัฐในการผ่อนคลายล็อกดาวน์ และการที่ธนาคารกลางสหรัฐ (เฟด) ประกาศว่าอาจจะเริ่มลดอัตราการเข้าซื้อสินทรัพย์ (QE Taper) ในปีนี้ แต่จะยังไม่ปรับขึ้นดอกเบี้ย ส่งผลให้นักลงทุนต่างชาติซื้อสุทธิในตลาดทุนไทยเป็นเดือนแรกในรอบปีนี้ โดย SET index ณ สิ้นเดือน ส.ค.64 ปิดที่ 1,638.75 จุด เพิ่มขึ้น 7.68% จากเดือนก่อนหน้า

ส่วนของปัจจัยต่างประเทศที่น่าติดตาม ได้แก่ การประชุมเฟดรอบเดือน ก.ย.หากส่งสัญญาณขึ้นดอกเบี้ย อาจเป็นแรงกดดันต่อตลาดหุ้นทั่วโลก รวมถึงผลการประชุมธนาคารกลางหลัก อาทิ ธนาคารกลางยุโรป (ECB), ธนาคารกลางญี่ปุ่น (BOJ) และธนาคารกลางอังกฤษ (BoE) คาดว่าจะคงนโยบายดอกเบี้ยตามเดิม สถานการณ์ความขัดแย้งระหว่างประเทศ โดยเฉพาะในอัฟกานิสถานที่อาจบานปลาย

ขณะที่ปัจจัยในประเทศที่น่าติดตาม ได้แก่ สถานการณ์โควิด-19 ภายหลังการผ่อนคลายกิจกรรมทางเศรษฐกิจซึ่งต้องเฝ้าระวังความเสี่ยงของสถานการณ์แพร่ระบาดที่อาจกลับมารุนแรงขึ้นอีกหลังคลายล็อกดาวน์ แผนการนำเข้าวัคซีนทางเลือกโดยเฉพาะวัคซีน mRNA ที่มีแนวโน้มจะนำเข้ามาได้เร็วขึ้น ผลการประชุมกรรมการนโยบายการเงิน (กนง.) จะยังคงนโยบายดอกเบี้ยตามเดิมหรือไม่ การอภิปรายไม่ไว้วางใจรัฐมนตรี การพิจารณาร่าง พ.ร.บ. งบประมาณฯ ประจำปี 2565 และการพิจารณาร่างแก้ไขรัฐธรรมนูญ ซึ่งอาจเพิ่มความร้อนแรงของความขัดแย้งทางการเมืองในประเทศ

ส่วนดัชนีคาดการณ์อัตราดอกเบี้ย (Interest Rate Expectation Index) เดือน ก.ย.64 ผลจากดัชนีสะท้อนการคาดการณ์ของตลาดที่คงมุมมองเช่นเดียวกับครั้งที่แล้ว ว่า กนง. จะรักษาอัตราดอกเบี้ยนโยบายที่ระดับ 0.5% ในการประชุมเดือน ก.ย.นี้ ส่วนอัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 5 ปี ณ สิ้นไตรมาส 3 มีแนวโน้มไม่เปลี่ยนแปลงจากการสำรวจเมื่อวันที่ 23 ส.ค. 64 ขณะที่อายุ 10 ปี มีแนวโน้มปรับตัวสูงขึ้น

โดยมีผู้ตอบแบบสอบถามจำนวนมากขึ้นที่คาดการณ์ว่าอัตราผลตอบแทนอาจปรับตัวสูงขึ้น เนื่องจากมีโอกาสสูงที่เฟดจะลด QE ภายในปีนี้ทำให้อัตราผลตอบแทนพันธบัตรสหรัฐปรับตัวสูงขึ้น ซึ่งจะส่งผลกระทบกับพันธบัตรรัฐบาลไทยด้วย นอกจากนี้หากสถานการณ์โควิดในประเทศดีขึ้นจากอัตราการฉีดวัคซีนที่สูงขึ้น จะทำให้สินทรัพย์เสี่ยงอย่างหุ้นมีความน่าสนใจเพิ่มขึ้นส่งผลให้สินทรัพย์ปลอดภัยอย่างพันธบัตรรัฐบาลมีความน่าสนใจน้อยลงทำให้อัตราผลตอบแทนปรับตัวสูงขึ้น

นางสาวอริยา ติรณะประกิจ รองกรรมการผู้จัดการ สมาคมตลาดตราสารหนี้ไทย เปิดเผยดัชนีคาดการณ์อัตราดอกเบี้ย (Interest Rate Expectation Index) เดือน ก.ย.64 โดยมีรายละเอียด ดังนี้

- ดัชนีคาดการณ์อัตราดอกเบี้ยนโยบายในการประชุม กนง. รอบเดือนกันยายนนี้อยู่ที่ระดับ 47 ไม่เปลี่ยนแปลงจากครั้งที่แล้วและยังอยู่ในเกณฑ์ “ไม่เปลี่ยนแปลง (Unchanged)” สะท้อนมุมมองของตลาดที่คาดว่าการประชุม กนง. ในเดือน ก.ย.นี้จะคงอัตราดอกเบี้ยนโยบายที่ 0.5% เนื่องจาก ธปท.ได้ทำการกระตุ้นเศรษฐกิจผ่านมาตรการช่วยเหลือลูกหนี้และธุรกิจต่างๆเช่น สินเชื่อฟื้นฟู และพักทรัพย์พักหนี้ ประกอบกับรัฐบาลได้ผ่อนคลายล็อกดาวน์ทำให้ธุรกิจต่างๆเริ่มทยอยกลับมาดำเนินการได้ ความจำเป็นในการปรับลดอัตราดอกเบี้ยนโยบายจึงลดลง อย่างไรก็ตามหากสถานการณ์โควิดแย่ลง ธปท. อาจปรับลดดอกเบี้ยนโยบายได้อีก

- ดัชนีคาดการณ์อัตราผลตอบแทนพันธบัตรรัฐบาล 5 ปี ณ สิ้นไตรมาส 3 ยังคงอยู่ในเกณฑ์ “ไม่เปลี่ยนแปลง (Unchanged)” ในขณะที่อายุ 10 ปี ปรับตัวขึ้นมาอยู่ในเกณฑ์ “เพิ่มขึ้น (Increase)” โดยทั้ง 2 ดัชนีปรับตัวสูงขึ้นจากครั้งที่แล้วจากการมีผู้ตอบแบบสอบถามจำนวนมากขึ้นคาดการณ์ว่าอัตราผลตอบแทนอาจปรับตัวสูงขึ้น อย่างไรก็ตามมีผู้ตอบแบบสอบถามบางส่วนคาดว่าอัตราผลตอบแทนอาจปรับลดลง สะท้อนมุมมองของตลาดที่ว่าอัตราผลตอบแทนพันธบัตร 5 ปี น่าจะไม่เปลี่ยนแปลงจากระดับ 0.69% ณ วันที่ทำการสำรวจ (23 ส.ค. 64) ในขณะที่อายุ 10 ปี มีแนวโน้มปรับตัวสูงขึ้นจากระดับ 1.56% ณ วันที่ทำการสำรวจ โดยปัจจัยที่มีผลต่อการคาดการณ์ ได้แก่ อุปสงค์และอุปทานในตลาดตราสารหนี้ ทิศทางอัตราดอกเบี้ยโลก รวมถึง เศรษฐกิจในประเทศเป็นหลัก

โดย สำนักข่าวอินโฟเควสท์ (06 ก.ย. 64)