ธนาคารแห่งประเทศไทย (ธปท.) รายงานผลการดำเนินงานของระบบธนาคารพาณิชย์ไตรมาส 3/64 ว่า ธนาคารพาณิชย์มีความเข้มแข็ง โดยมีเงินสำรอง สภาพคล่อง และเงินกองทุนอยู่ในระดับสูง สามารถทำหน้าที่เป็นกลไกสำคัญในการให้ความช่วยเหลือลูกหนี้และสนับสนุนสินเชื่อเพื่อรองรับการฟื้นตัวของเศรษฐกิจในระยะต่อไปที่ยังมีความไม่แน่นอนสูง

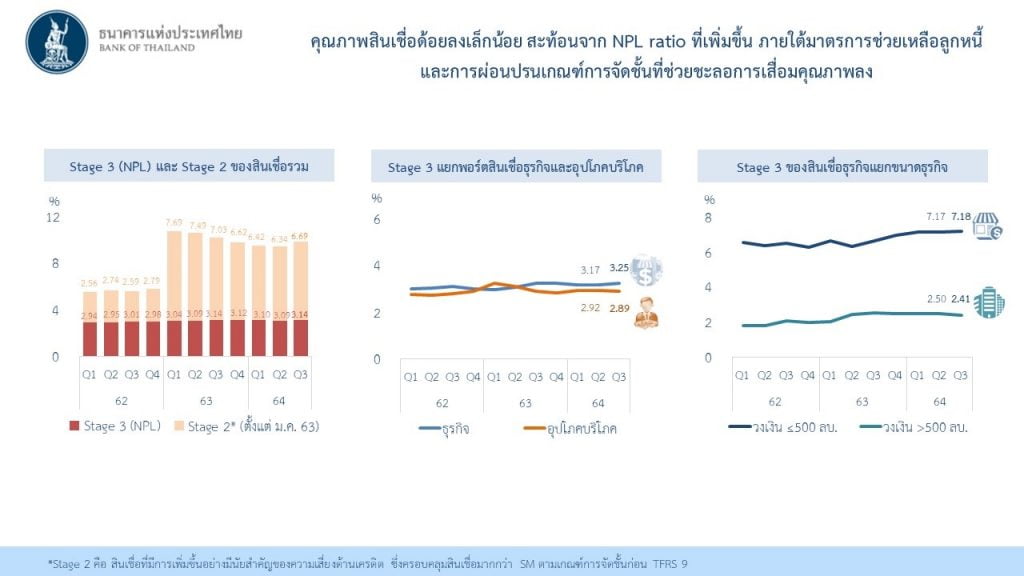

แต่คุณภาพสินเชื่อโดยรวมเสื่อมลงเล็กน้อย ภายใต้มาตรการผ่อนปรนเกณฑ์การจัดชั้น และการให้ความช่วยเหลือลูกหนี้ของธนาคารพาณิชย์ นอกจากนี้มาตรการเพิ่มเติมเพื่อสนับสุนการปรับโครงสร้างหนี้ระยะยาวอย่างยั่งยืน จะช่วยบรรเทาผลกระทบต่อลูกหนี้ในสถานการณ์ที่ยังมีความไม่แน่นอนสูง เพื่อรองการการฟื้นตัวของเศรษฐกิจในอนาคต

ธปท.ระบุว่า ในไตรมาส 3/64 ผลประกอบการของธนาคารพาณิชย์ทั้งระบบปรับดีขึ้นจากไตรมาสเดียวกันปีก่อน กำไรสุทธิ 38.5 พันล้านบาท เพิ่มขึ้น 45.1% จากไตรมาสเดียวกันปีก่อน โดยหลักจากค่าใช้จ่ายกันสำรองที่ลดลงจากการกันสำรองในระดับสูงในปีก่อน ประกอบกับการควบคุมค่าใช้จ่าย ขณะที่รายได้ดอกเบี้ยสุทธิปรับเพิ่มขึ้นเล็กน้อยตามการเติบโตของสินเชื่อ

ทั้งนี้ หากเทียบกับไตรมาสก่อน กำไรสุทธิลดลงจากรายได้ที่มิใช่ดอกเบี้ยในส่วนของรายได้เงินปันผลที่ลดลงจากฐานเงินปันผลที่สูงในไตรมาสก่อน รวมถึงค่าใช้จ่ายสำรองที่เพิ่มขึ้น ส่งผลให้อัตราผลตอบแทนต่อสินทรัพย์เฉลี่ย (ROA) ลดลงมาอยู่ที่ 0.69% จากไตรมาสก่อนที่ 1.09% ขณะที่อัตราส่วนรายได้ดอกเบี้ยสุทธิต่อสินทรัพย์ที่ก่อให้เกิดรายได้ดอกเบี้ยเฉลี่ย (NIM) ทรงตัวอยู่ที่ 2.47%

ขณะที่ระบบธนาคารพาณิชย์มีเงินกองทุนทั้งสิ้น 3,024.8 พันล้านบาท คิดเป็นอัตราส่วนเงินกองทุนต่อสินทรัพย์เสี่ยง (BIS ratio) ที่ 19.9% เงินสำรองอยู่ในระดับสูงที่ 872.0 พันล้านบาท โดยอัตราส่วนเงินสำรองที่มีต่อสินเชื่อด้อยคุณภาพ (NPL coverage ratio) อยู่ที่ 155% และอัตราส่วนสินทรัพย์สภาพคล่องเพื่อรองรับกระแสเงินสดที่อาจไหลออกในภาวะวิกฤต (Liquidity Coverage Ratio: LCR) อยู่ที่ 186.8%

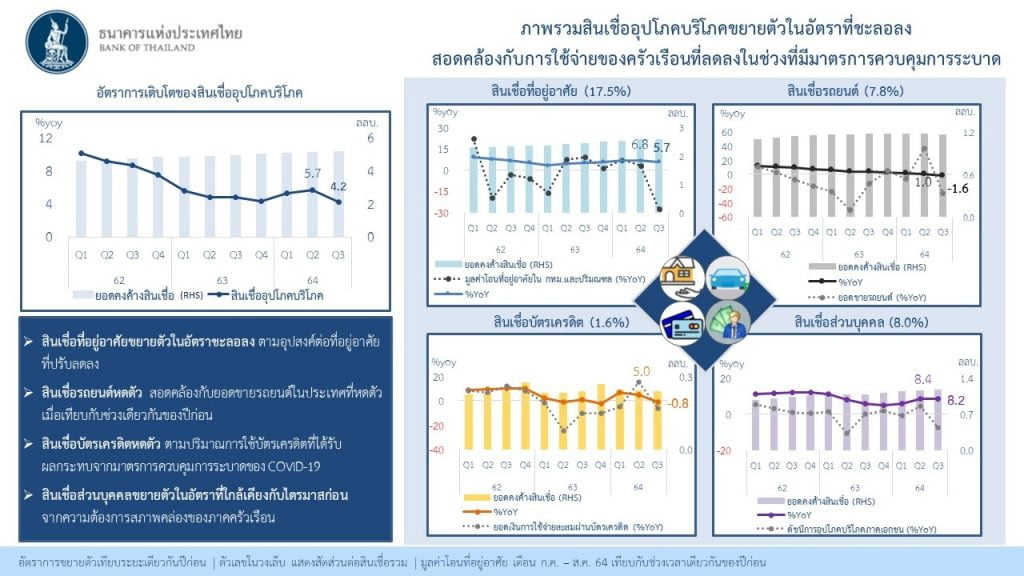

ภาพรวมการเติบโตของสินเชื่อระบบธนาคารพาณิชย์ ขยายตัวที่ 5.6% เมื่อเทียบกับระยะเดียวกันปีก่อน เพิ่มขึ้นจากไตรมาสก่อนที่ขยายตัว 3.7% ทั้งนี้ สินเชื่อยังคงขยายตัวต่อเนื่อง แม้หักผลของสินเชื่อที่ให้แก่ภาครัฐและมาตรการให้ความช่วยเหลือทางการเงิน

โดยสินเชื่อธุรกิจขยายตัวเพิ่มขึ้นมาอยู่ที่ 6.3% จากการขยายตัวของสินเชื่อธุรกิจขนาดใหญ่เกือบทุกประเภท รวมถึงสินเชื่อที่ให้แก่ภาครัฐ สะท้อนความต้องการเงินทุนของภาคธุรกิจภายหลังการทยอยผ่อนคลายมาตรการควบคุมการแพร่ระบาดและแนวโน้มการฟื้นตัวของเศรษฐกิจหลังการเปิดประเทศ ขณะที่สินเชื่อธุรกิจ SMEs2 ขยายตัวต่อเนื่อง จากมาตรการสินเชื่อฟื้นฟูเป็นสำคัญ

ส่วนสินเชื่ออุปโภคบริโภคขยายตัวที่ 4.2% ลดลงจากไตรมาสก่อนที่ขยายตัว 5.7% โดยสินเชื่อรถยนต์หดตัวสอดคล้องกับยอดขายรถยนต์ในประเทศ สินเชื่อบัตรเครดิตหดตัวตามปริมาณการใช้บัตรที่ได้รับผลกระทบจากมาตรการควบคุมการระบาด สินเชื่อที่อยู่อาศัยขยายตัวชะลอลงตามอุปสงค์ที่อยู่อาศัยลดลง ขณะที่สินเชื่อส่วนบุคคลขยายตัวใกล้เคียงกับไตรมาสก่อน สอดคล้องกับความต้องการสภาพคล่องของครัวเรือน

ขณะที่คุณภาพสินเชื่อของระบบธนาคารพาณิชย์ยังได้รับผลจากมาตรการช่วยเหลือลูกหนี้และการผ่อนปรนเกณฑ์การจัดชั้นลูกหนี้ โดยยอดคงค้างสินเชื่อด้อยคุณภาพ (NPL หรือ stage 3) เพิ่มขึ้นเล็กน้อยมาที่ 546.3 พันล้านบาท คิดเป็นสัดส่วน NPL ต่อสินเชื่อรวมที่ 3.14% ขณะที่สัดส่วนสินเชื่อที่มีการเพิ่มขึ้นอย่างมีนัยสำคัญของความเสี่ยงด้านเครดิตต่อสินเชื่อรวม (Significant Increase in Credit Risk: SICR หรือ stage 2) อยู่ที่ 6.69% เพิ่มขึ้นจากไตรมาสก่อนที่ 6.34%

โดย สำนักข่าวอินโฟเควสท์ (12 พ.ย. 64)