โบรกเกอร์ต่างแนะนำ”ซื้อ”หุ้น ธนาคารกรุงเทพ (BBL) คาดกำไรไตรมาส 4/64 เติบโตดี เมื่อเทียบกับไตรมาส 4/63 ตามการขยายตัวของสินเชื่อ โดยเฉพาะลูกต้าองค์กรที่ BBL มีสัดส่วนกลุ่มนี้ค่อนข้างสูง ซึ่งได้รับประโยชน์จาการฟื้นตัวของเศรษฐกิจ รวมถึงสินเชื่อต่างประเทศรวม Permata ของอินโดนีเซียที่ซื้อกิจการมา อีกทั้งรายได้จากค่าธรรมเนียมสูงขึ้น ขณะที่ค่าใข้จ่ายในการดำเนินงานลดลง

พร้อมทั้งคาดว่ากำไรในปี 65 ยังเติบโตต่อเนื่องตามสินเชื่อบริษัทขนาดใหญ่และสินเชื่อต่างประเทศ ขณะที่การตั้งสำรองในปี 65 จะไม่มากเหมือนปีที่ผ่านมาที่มีการตั้งสำรองไว้สูง ทำให้บริษัทมีความเสี่ยงหนี้ NPL น้อยมาก

ส่วนราคาหุ้นยัง Laggard และมีราคาถูกมาก เทรดบน PBV เพียง 0.49 เท่า

ราคา BBL ปิดที่ 126.50 บาท เพิ่มขึ้น 0.50 บาท (0.40%) ขณะที่ดัชนี SET บวก 0.42%

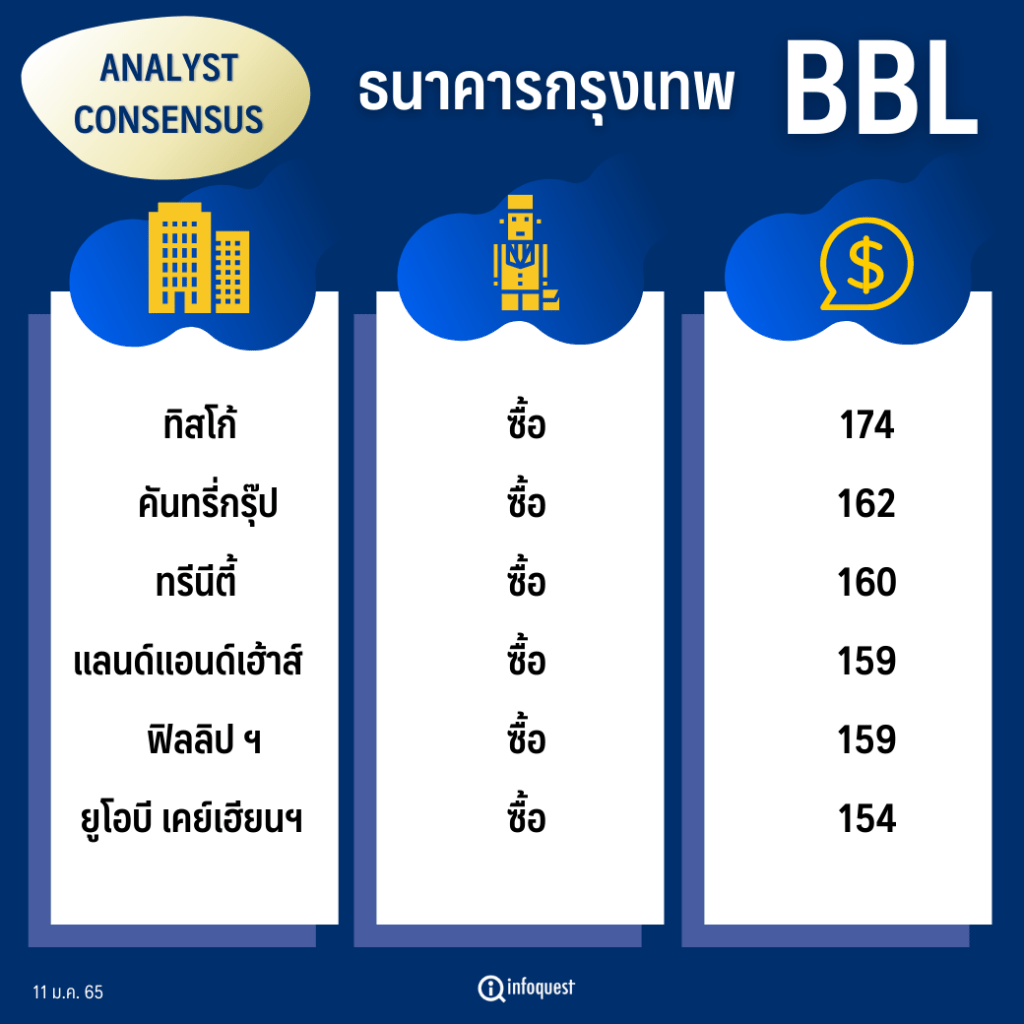

| โบรกเกอร์ | คำแนะนำ | ราคาเป้าหมาย (บาท/หุ้น) |

|---|---|---|

| ทิสโก้ | ซื้อ | 174 |

| คันทรี่กรุ๊ป | ซื้อ | 162 |

| ทรีนีตี้ | ซื้อ | 160 |

| แลนด์แอนด์เฮ้าส์ | ซื้อ | 159 |

| ฟิลลิป ฯ | ซื้อ | 159 |

| ยูโอบี เคย์เฮียนฯ | ซื้อ | 154 |

นายกิจพล ไพรไพศาลกิจ ผู้อำนวยการฝ่ายวิเคราะห์และนักกลยุทธ์ บล.ยูโอบี เคย์เฮียน (ประเทศไทย) กล่าวว่า มีมุมมองเชิงบวกต่อกลุ่มธนาคารขนาดใหญ่ เนื่องจากสินเชื่อในไตรมาส 4/64 เติบโตเป็นบวก มากกว่าธนาคารขนาดเล็กและกลุ่มเช่าซื้อ ที่สินเชื่อโตไม่ดีเท่ากลุ่มธนาคารขนาดใหญ่ โดยเป็นการเติบโตสินเชื่อกลุ่ม Corporate หรือบริษัทขนาดใหญ่ที่ได้รับประโยชน์จากเศรษฐกิจฟื้นตัว

โดยหุ้น BBL เป็นหุ้นที่ซื้อขายต่ำกว่ามูลค่าทางบัญชี (PBV) โดยซื้อขายที่ 0.49 เท่า ซึ่ง KTB, TCAP, TTB ก็เป็นหุ้นที่ซื้อขายต่ำกว่ามูลค่าทางบัญชีด้วย

ขณะที่ บล.ทรีนีตี้ ระบุในบทวิเคราะห์ว่า คาดกำไรในไตรมาส 4/64 ที่ 6,294 ล้านบาท อ่อนตัว 9%QoQ แต่ยังฟื้นตัว 163%YoY โดยมีประเด็นสำคัญ คือ

– คาดรายได้ดอกเบี้ยสุทธิเติบโตราว 2%QoQ ตามแนวโน้มของสินเชื่อที่ยังพอขยายตัวได้บ้าง ขณะที่ NIM คาดยังทรงตัว

– คาดรายได้ที่มิใช่ดอกเบี้ยเติบโต 5%QoQ จากรายได้ค่าธรรมเนียมที่ดีขึ้นในช่วงปลายปี บวกกับกำไรจากเงินลงทุนที่ดีขึ้นตามแนวโน้มตลาดฯ

– คาดค่าใช้จ่ายในการดำเนินงานเพิ่มขึ้นราว 9%QoQ ซึ่งเป็นปกติตามฤดูกาล แต่ลดลงค่อนข้างมากราว 14%YoY เนื่องจากไม่มีค่าใช้จ่ายในการควบรวม Permata

– คาดค่าใช้จ่ายสำรองหนี้เพิ่มขึ้นเล็กน้อยราว 3%QoQ โดยอาจเป็นการเพิ่มขึ้นของสำรองส่วนเกิน ขณะที่คุณภาพหนี้คาดว่าจะมีแนวโน้มที่ดีขึ้นต่อเนื่อง

ทั้งนี้ ปี 65 คาดว่ากำไรยังฟื้นตัวต่อเนื่องมาเติบโตราว 12%QoQ โดยหลักมาจากสินเชื่อที่เติบโตต่อเนื่อง รายได้ดอกเบี้ยและมิใช่ดอกเบี้ยที่ฟื้นตัว ขณะที่ค่าใช้จ่ายสำรองหนี้อาจทรงตัว โดยการระบาดของโควิด-19 สายพันธุ์ใหม่ที่คาดว่าจะรุนแรงน้อยลง ส่งผลให้อาจไม่มีการปิดเมืองยาวนานเช่นในปีก่อน ทำให้เศรษฐกิจฟื้นตัวดีขึ้น ขณะที่คุณภาพหนี้มีแนวโน้มที่ดีขึ้นต่อเนื่อง

ขณะที่ ราคาหุ้นยัง Laggard กลุ่มฯ โดยปรับใช้ราคาเป้าหมายปี 65 ที่ 160 บาท อิง PBV 0.65 เท่า โดยราคาหุ้นปัจจุบันซื้อขายกันที่ PBV เพียง 0.49 เท่า ขณะที่ธนาคารขนาดใหญ่อื่นได้รับผลบวกจากประเด็นการ Re-valuation ทำให้ราคาหุ้นปรับตัวขึ้นมาค่อนข้างมากแล้ว (Current PBV ของ SCB 1.00 เท่า และ KBANK 0.73 เท่า) จึงยังมอง BBL มีความน่าสนใจในแง่ Valuation เมื่อเทียบกับธนาคารขนาดใหญ่อื่น

บล.ฟิลลิป (ประเทศไทย) ระบุในบทวิเคราะห์ว่า Cyclical Stock มีความโดดเด่นทางด้านสินเชื่อรายใหญ่ เละสินเชื่อต่างประเทศ BBL นอกจากจะเป็นธนาคารที่มีสินทรัพย์มากที่สุดในไทยแล้ว โดยในไตรมาส 3/64 มีสินทรัพย์ทั้งสิ้น 4.3 ล้านล้านบาท ยังเป็นธนาคารที่มีความโดดเด่นทางด้านสินเชื่อธุรกิจขนาดใหญ่ และสินเชื่อต่างประเทศ

โดยสินเชื่อขนาดใหญคิดเป็น 41% ของสินเชื่อทั้งหมด ส่วนสินเชื่อต่างประเทศคิดเป็น 26% ของสินเชื่อทั้งหมด โดยสินเชื่อต่างประเทศนี้ได้รวมสินเชื่อจาก Permata ของอินโดนีเซียที่ BBL ได้เขาซื้อกิจการมาด้วย โดยเมื่อรวมสินเชื่อทั้ง 2 ประเภทนี้แล้วจะมีสัดส่วนถึง 67% ของสินเชื่อทั้งหมด ทำให้ BBL เป็นเจ้าตลาดของสินเชื่อทั้ง 2 ประเภทนี้

สินเชื่อรายใหญ่ถึงแม้ว่าจะมีผลตอบเทนที่ต่ำกว่าสินเชื่อ SME และสินเชื่อรายย่อย แต่ก็มีความเสี่ยงต่ำกว่า เนื่องจากธุรกิจขนาดใหญ่จะมีความแข็งแกร่งกว่า SME และรายย่อย ทำให้เป็น NPL ยากกว่า

นอกจากนั้น คาดว่ากำไรในไตรมาส 4/64 เติบโตสูง y-y แต่ตลดลง q-q คาด BBL จะมีกำไรไตรมาส 4/64 เท่ากับ 5.8 พันลบ.เพิ่มขึ้นถึง 143.3% y-y จากรายได้ดอกเบี้ยที่เพิ่มขึ้นตามการเพิ่มขึ้นของสินเชื่อ ถึงแม้ผลตอบแทนสินเชื่อจะได้รับผลกระทบจากการปรับลดอัตราดอกเบี้ยและมาตรการช่วยเหลือลูกค้าที่ได้รับผลกระทบจากโควิด-19 ก็ตาม ส่วนรายได้ค่าธรรมเนียมคาดว่าจะเพิ่มสูงขึน รวมไปถึงค่าใช้จายจะปรับลดลงมากด้วย

อย่างไรก็ตาม เมื่อเทียบกับไตรมาส 3/64 คาดวากำไรจะลดลง 15.6% q-q จากกำไรจากเงินลงทุนที่ลดลง รวมไปถึงค่าใช้จ่ายที่เพิ่มสูงขึนซึ่งเป็นปกติในช่วงปลายปี ถึงแม้คาดว่าทั้งรายได้ดอกเบี้ย และรายได้ค่าธรรมเนียมจะเพิ่มขึ้นก็ตาม คาดกำไรปี 64 เติบโตถึง 51.4% y-y ทางฝ่ายคาดว่า BBL จะมีกำไรปี 64 อยู่ที่ 28 พันลบ.เพิ่มขึ้นถึง 51.4% y-y จากรายได้คาธรรมเนียม รายได้ที่ไม่ใช่ดอกเบี้ยอื่นเพิ่มขึ้น โดยเฉพาะกำไรจากเงินลงทุน และการลดลงของทั้งค่าใช้จ่ายดอกเบี้ย และค่าใช้จ่ายการดำเนินงาน

ถึงแม้ว่าการตั้งสำรองในปีนี้จะเพิ่มสูงขึ้นก็ตาม แต่สำรองสูงรับความเสี่ยงได้มาก BBL เป็นธนาคารที่มีสัดสวนสำรองต่อ NPL สูง โดยไตรมาส 3/64 มีอยู่ถึง 190% สูงกว่าค่าเฉลี่ยของกลุ่มธนาคารที่มีอยู่ 158% ค่อนข้างมาก และมีเพียง TISCO ธนาคารเดียวเท่านั้นที่มีสัดส่วนนี้สูงกว่า BBL โดย TISCO มีอยู่ 196%

ทางฝ่ายยังคงประมาณการกำไรปี 65 ของ BBL ไว้ที่ 31 พันลบ. เพิ่มขึ้น 19.5% y-y โดยสินเชื่อที่เติบโตต่อจากทั้งสินเชื่อรายใหญ่ และสินเชื่อต่างประเทศจะทำให้รายได้เพิ่มขึ้น รวมไปถึงสำรองที่มีอยู่อย่างเพียงพอแล้วจะทำให้ BBL สามารถลดระดับการตั้งสำรองในปี 65 ลงได้อีก และเป็นสาเหตุสำคัญที่ทำให้คาดว่ากำไรจะเพิ่มสูงขึ้น ทางฝ่ายยังคงราคาพื้นฐานของ BBL ไว้ที่ 159 บาท ยังมีส่วนต่างจากราคาหุ้นในปัจจุบันอยู่พอสมควร เมื่อพิจารณาถึงการเติบโตของกำไร รวมไปถึงความสามารถในการรองรับความเสี่ยงที่มีอยู่สูง ทำให้ยังคงแนะนำ “ซื้อ”

ส่วน บล.แลนด์แอนด์เฮ้าส์ แนะนำ “Overweight” Top Picks คือ BBL KBANK และ KKP เชื่อว่าผลประกอบการธนาคารน่าจะพ้นจุดต่ำสุดในปี 63 แล้ว คาดเติบโตสูงขึ้นในปี 64 และเชื่อว่าสถานการณ์โควิดในปัจจุบันจะดีขึ้นกว่าในอดีต แม้มีการระบาดอย่างรวดเร็วของสายพันธุ์โอมิครอนในปัจจุบันก็ตาม เชื่อว่าวัคซีนฉีดได้ครอบคลุมและลดความรุนแรงของโรคได้ ประกอบกับการไม่ปิดเมืองจะทำให้เศรษฐกิจยังดำเนินต่อไปได้ และน่าจะฟื้นตัวขึ้นอย่างมากในครึ่งหลังปี 65 หลังวิกฤติโควิดคลี่คลายมากขึ้น

นอกจากนี้ภาวะการฟื้นตัวของเศรษฐกิจโลก มาตรการส่งเสริมการจับจ่ายใช้สอยของภาครัฐ ประกอบกับการเร่งโครงการลงทุนขนาดใหญ่โดยเฉพาะ EEC จะเข้ามาเป็นปัจจัยหนุนนำเศรษฐกิจและผลประกอบการของกลุ่มธนาคารฟื้นตัวขึ้นอย่างเห็นได้ชัด นอกจากนี้แนวโน้มอัตราดอกเบี้ยขาขึ้นในอนาคตน่าจะส่งผลดีต่อธพ.ขนาดใหญ่ จึงยังคงให้น้ำหนักการลงทุนในหุ้นกลุ่มธนาคารที่ “Overweight”

Top Picks คือ BBL (TP=159 ) ถือเป็นธนาคารที่มีราคาถูกมาก เทรดเพียง 0.5XPBV ยัง laggard กลุ่ม คาดกำไรปี 64 โตสูงสุด มีสำรองสูงมากเทียบกับระบบ และได้แบงก์เพอร์มาต้าหนุนกำไรปี 65 โตต่อเนื่อง

โดย สำนักข่าวอินโฟเควสท์ (11 ม.ค. 65)