โบรกเกอร์เชียร์ “ซื้อ” หุ้นบมจ.พีทีจี เอ็นเนอยี (PTG) จากคาดกำไรไตรมาส 2/65 โตกว่าไตรมาส 1/65 จากปริมาณการขายน้ำมันที่ปรับตัวดีขึ้น และค่าการตลาดที่เพิ่มขึ้น หลังภาครัฐปรับเพดานราคาน้ำมันดีเซลเป็น 32 บาท/ลิตร และลดภาษีสรรพสามิตน้ำมันดีเซลให้เป็น 5 บาท/ลิตรออกไปอีก 2 เดือน จึงคาดค่าการตลาดจะกลับสู่ระดับปกติที่ 1.70-1.80 บาท/ลิตร

ขณะที่ธุรกิจที่ไม่ใช่น้ำมัน (Non-oil) ก็ยังเติบโตต่อเนื่อง จากการเปิดเมืองที่เข้ามาหนุนผลงาน

นอกจากนี้ บริษัท ยังคงเดินหน้านำบริษัท พีพีพี กรีน คอมเพล็กซ์ จำกัด (PPP) เข้าจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย (SET) ปีนี้

ราคาหุ้น PTG ปิดเช้าที่ 14.90 บาท ลดลง 0.10 บาท (-0.67%) ขณะที่ ดัชนี SET +0.01%

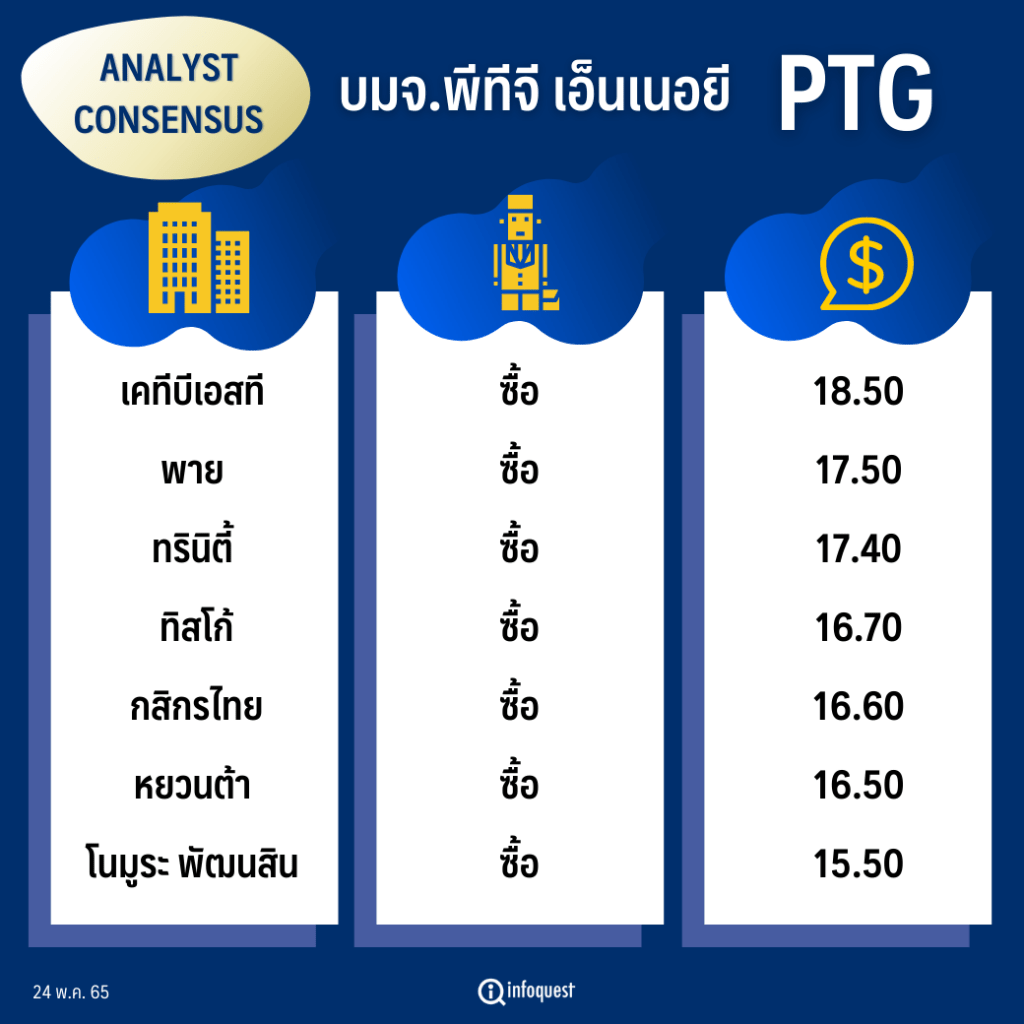

| โบรกเกอร์ | คำแนะนำ | ราคาเป้าหมาย (บาท/หุ้น) |

|---|---|---|

| เคทีบีเอสที | ซื้อ | 18.50 |

| พาย | ซื้อ | 17.50 |

| ทรินิตี้ | ซื้อ | 17.40 |

| ทิสโก้ | ซื้อ | 16.70 |

| กสิกรไทย | ซื้อ | 16.60 |

| หยวนต้า | ซื้อ | 16.50 |

| โนมูระ พัฒนสิน | ซื้อ | 15.50 |

นายเอกรินทร์ วงษ์ศิริ ผู้อำนวยการฝ่ายวิเคราะห์หลักทรัพย์ บล.ทรีนิตี้ เปิดเผยว่า มองแนวโน้มกำไรไตรมาส 2/65 ของ PTG น่าจะปรับตัวดีขึ้นจากไตรมาส 1/65 จากค่าการกลั่นปรับตัวดีขึ้น หลังจากรัฐบาลได้มีการปรับเพดานราคาน้ำมันดีเซลขึ้นเป็น 32 บาท/ลิตร อีกทั้งยังได้มีการต่ออายุลดภาษีสรรพสามิตน้ำมันดีเซลให้เป็น 5 บาท/ลิตรไปอีก 2 เดือน ตั้งแต่ 21 พ.ค.-20 ก.ค.65 ส่งผลให้ค่าการตลาดของกลุ่มปั๊มน้ำมันดีขึ้น โดยเฉพาะ PTG ที่มีสัดส่วนการใช้น้ำมันดีเซลที่มากกว่าปั๊มน้ำมันอื่น หรือมีสัดส่วนการขายน้ำมันดีเซล 65-70% ของปริมาณการขายน้ำมัน ขณะเดียวกันยังเห็นสัญญาณที่ดีของปริมาณการขายน้ำมันด้วย ตั้งแต่ปลายเดือนมี.ค.เป็นต้นมา และเมื่อเข้าสู่เดือนเม.ย. ทางผู้บริหาร PTG ก็ยังเห็นแนวโน้มปริมาณการขายที่ยังเป็นบวกจากไตรมาสก่อนหน้า

ส่วนธุรกิจที่ไม่ใช้น้ำมัน (Non-Oil) ก็ยังเติบโตได้ต่อเนื่อง จากการเปิดเมือง ส่งผลดีต่อกำลังซื้อที่ฟื้นตัวดีขึ้น และการขยายสาขาร้านกาแฟพันธุ์ไทย, Coffee World, ร้านจำหน่ายก๊าซ LPG บรรจุถัง เป็นต้น

“เรามีมุมมองเชิงบวกต่อผลประกอบการไตรมาส 2/65 เนื่องจากเริ่มเห็นสัญญาณเชิงบวกทั้งปริมาณการขาย ที่เริ่มดีขึ้นตั้งแต่ปลายเดือนมี.ค. ที่ผ่านมา โดยคาดว่าไตรมาส 2/65 จะเติบโตจากไตรมาสก่อนหน้าและช่วงเดียวกันของปีก่อน อีกทั้งค่าการตลาดก็เพิ่มขึ้น โดย PTG คาดว่าค่าการตลาดจะสามารถกลับมาสู่ภาวะปกติได้ ที่ประมาณ 1.70-1.80 บาท/ลิตร จากไตรมาส 1/65 ที่อยู่ราว 1.50 บาท/ลิตร ซึ่งทำให้เรามีความมั่นใจว่าค่าการตลาดได้ผ่านจุดต่ำสุดไปแล้วในช่วงไตรมาส 4/64 พร้อมผลประกอบการที่ขาดทุน

ประกอบกับบริษัทยังคาดการณ์ส่วนแบ่งกำไรจากปาล์มคอมเพล็กซ์ในปีนี้ที่ 180-200 ล้านบาท โดยยังคงเดินหน้านำบริษัท พีพีพี กรีน คอมเพล็กซ์ จำกัด (PPP) เข้าจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย (SET) ปีนี้”

นายเอกรินทร์ กล่าว

คงคำแนะนำซื้อ ราคาเป้าหมายที่ 17.40 บาท อิง P/E ที่ 18 เท่า โดยเชื่อว่าผลประกอบการได้ผ่านจุดต่ำสุดไปแล้ว และคาดว่าไตรมาส 2/65 จะเติบโตได้ทั้งจากไตรมาสก่อนหน้าและช่วงเดียวกันของปีก่อน ส่วนราคาหุ้นปัจจุบันเมื่อเทียบกับมาร์เก็ตแคปต่อสถานีบริการน้ำมันก็ยังถือว่าถูก ประมาณ 10-11 ล้านบาท และเมื่อเทียบกับมูลค่าสถานีบริการที่ต้องสร้างใหม่ ต้องใช้เงินลงทุนค่อนข้างมากที่ประมาณ 15-20 ล้านบาท/สถานี จึงมอง Valuation ปัจจุบันค่อนข้างถูก

บล.ทิสโก้ กล่าวในบทวิเคราะห์ว่า ยังคงแนะนำ “ซื้อ” สำหรับ PTG จากคาดผ่านจุดที่แย่ที่สุดไปแล้ว ด้วยผลการดำเนินงานที่พลิกเป็นกำไรในไตรมาส 1/65 และคาดการดำเนินงานจะปรับตัวดีขึ้นต่อเนื่องในทุกๆ ไตรมาส จากปริมาณการใช้น้ำมันที่สูงขึ้นตามกิจกรรมการเดินทาง การขนส่ง โดยเฉพาะอย่างยิ่งในไตรมาส 2/65 เป็นฤดูกาลเก็บเกี่ยวสินค้าเกษตร ส่วนธุรกิจ Non-oil มีสัดส่วนมากยิ่งขึ้นมาที่ 17% ของกำไรขั้นต้นจากธุรกิจกาแฟพันธุ์ไทย และ Autobacs สร้างกำไร และการขาดทุนน้อยลงในธุรกิจอื่นๆ ที่ลงทุน รวมทั้ง บริษัทยังคงเน้นการบริหารจัดการโดยการควบคุมค่าใช้จ่ายมากยิ่งขึ้น

มองว่า PTG จะเป็นผู้เล่นที่ฟื้นตัวอย่างรวดเร็วหากสถานการณ์กลับมาเป็นปกติ จากบริษัทได้เตรียมความพร้อมทั้ง Oil และ Non-oil นอกจากนี้ บริษัทยังคงแผนการนำบริษัทลูกเข้าตลาดหลักทรัพย์ (ธุรกิจ LPG, Palm Complex) และแผนการลงทุนในธุรกิจ Non-oil อื่นๆ เพิ่มเติม ซึ่งคาดจะเห็นชัดเจนในครึ่งปีหลัง

ทั้งนี้คาดผลประกอบการในไตรมาส 2/65 จะมีแนวโน้มที่ดีขึ้นจากไตรมาส 1/65 จากคาดปริมาณการขายน้ำมันที่ปรับตัวขึ้นตามกิจกรรมการเดินทางที่เพิ่มขึ้นจากการท่องเที่ยว การขนส่งสินค้าเกษตรตามฤดูกาลเก็บเกี่ยว การเปิดภาคเรียน รวมทั้ง แรงกดดันทีมีต่อค่าการตลาดน้ำมันที่ผ่อนคลายลงหลังจากภาครัฐขยับเพดานราคาน้ำมันขายปลีกเป็นแนวโน้มที่ดีต่อบริษัทจากเป็นขยับให้ราคาขายเป็นไปตามกลไกและสะท้อนราคาน้ำมันในตลาดโลกมากยิ่งขึ้น โดยคาดกำไรสุทธิในไตรมาส 2/65 จะมีแนวโน้มเติบโต จากไตรมาสแรก แต่ยังคงอ่อนตัวเมื่อเทียบกับช่วงเดียวกันของปีก่อน จากผลกระทบฐานค่าการตลาดที่สูงที่ 1.94 บาทต่อลิตรในไตรมาส 2/64

บล.เคทีบีเอสที ระบุในบทวิเคราะห์ว่า คงมุมมองผลประกอบการฟื้นตัวในช่วงที่เหลือของปี 65 โดยปรับประมาณการกำไรปกติปีนี้ ขึ้นมาที่ 1.5 พันล้านบาท เติบโต 45% จากปีก่อน ปรับขึ้นจากประมาณการเดิม 20% จากการปรับสมมติฐานค่าการตลาดเฉลี่ยทั้งปี 65 ขึ้นมาในกรอบ 1.70-1.80 บาท/ลิตร จากเดิม 1.60-1.70 บาท/ลิตร หลังบริษัทบริหารจัดการค่าการตลาดได้ดีกว่าคาด ภายใต้มาตรการควบคุมราคาดีเซลของภาครัฐ ในขณะที่ปัจจุบันภาครัฐมีนโยบายผ่อนคลายเพดานราคาดีเซลมากขึ้น

จึงเชื่อว่าจะทำให้ค่าการตลาดกลับไปอยู่ในระดับสูงได้ (อิงข้อมูลมูลบริษัทค่าการตลาดในปัจจุบันอยู่ที่ 1.70-1.80 บาท/ลิตร) ขณะเดียวกันยังคงปริมาณจำหน่ายน้ำมันเติบโตที่ 7% จากปีก่อน อยู่ในกรอบที่บริษัทคาดการณ์เติบโตในกรอบ 6-10%

โดย สำนักข่าวอินโฟเควสท์ (24 พ.ค. 65)