โบรกเกอร์ต่างเชียร์ “ซื้อ” หุ้น บมจ.ไทยยูเนี่ยนกรุ๊ป (TU) คาดกำไรสุทธิในไตรมาส 2/64 ออกมาดี จากยอดขายอาหารแช่แข็งเติบโตตามการเปิดเมือง ทั้งในฝั่งยุโรปและสหรัฐ โดยเฉพาะในสหรัฐร้านอาหารกลับมาเปิดกว่า 97% ช่วยหนุนยอดขายอาหารแช่แข็ง และเงินบาทอ่อนค่า และอัตรากำไรขั้นต้นหรือมาร์จิ้นก็อยู่ในระดับสูงราว 18% รวมทั้งร้าน Red Lobster กลับมาเปิดได้มากขึ้น ทำให้คาดว่าไตรมาส 2/64 ผลขาดทุนจะลดลง

ทั้งนี้ ประเมินว่ากำไรสุทธิในไตรมาส 2/64 จะอยู่ที่ 1,910-2,018 ล้านบาท เติบโต 7-12% QoQ (เทียบกับไตรมาส 1/64) และโต 25% YoY (เทียบกับไตรมาส 2/63)

แนวโน้มกำไรยังแข็งแกร่งต่อในไตรมาส 3/64 ที่เป็นช่วงพีคและเงินบาทอ่อนค่า ธุรกิจอาหารทะเลแช่แข็งเป็นทิศทางขาขึ้น และธุรกิจอาหารสัตว์เลี้ยงเติบโตดีตาม demand ที่เพิ่มขึ้นและการออกสินค้าใหม่ๆ ที่มีอัตรากำไรสูง ขณะที่ Red Lobster มีสัญญาณการฟื้นตัวที่ยั่งยืนมากขึ้นหลังการปรับโครงสร้างธุรกิจทำให้ต้นทุนและค่าใช้จ่ายลดลง

พร้อมปรับประมาณการกำไรสุทธิปี 64 มาอยู่ในช่วง 7,025-8,079 ล้านบาท

ราคาหุ้น TU ปิดเช้าวันนี้ที่ 21.90 บาท ลดลง 0.20 บาท (-0.90%) ขณะที่ดัชนี SET ปิดลบ 0.44 จุด

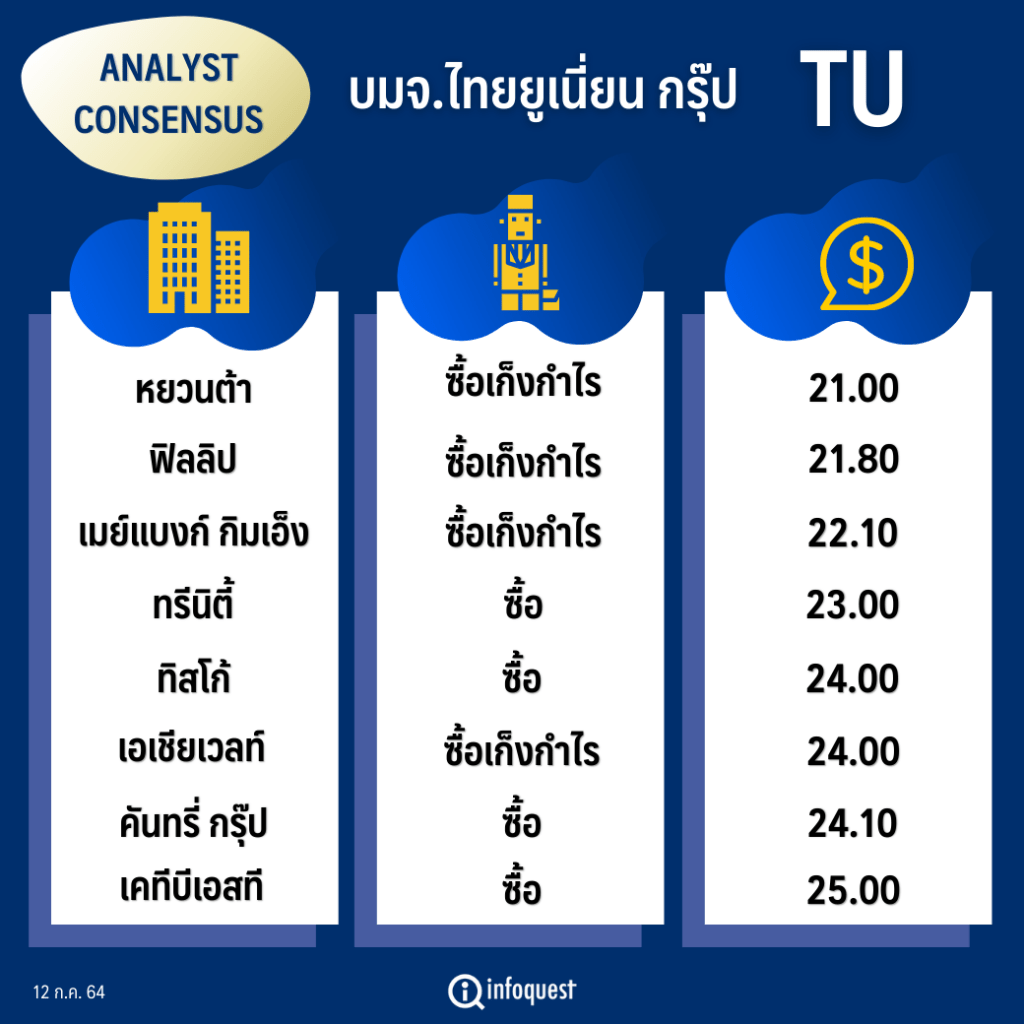

| โบรกเกอร์ | คำแนะนำ | ราคาเป้าหมาย(บาท/หุ้น) |

|---|---|---|

| หยวนต้า | ซื้อเก็งกำไร | 21.00 |

| ฟิลลิป | ซื้อเก็งกำไร | 21.80 |

| เมย์แบงก์ กิมเอ็ง | ซื้อเก็งกำไร | 22.10 |

| ทรีนิตี้ | ซื้อ | 23.00 |

| ทิสโก้ | ซื้อ | 24.00 |

| เอเชียเวลท์ | ซื้อเก็งกำไร | 24.00 |

| คันทรี่ กรุ๊ป | ซื้อ | 24.10 |

| เคทีบีเอสที | ซื้อ | 25.00 |

น.ส.สุทธาทิพย์ พีรทรัพย์ ผู้อำนวยการอาวุโสฝ่ายวิจัย บล.เมย์แบงก์ กิมเอ็ง (ประเทศไทย) กล่าวว่า ในช่วงล็อกดาวน์กลุ่มอาหาร เช่น TU เป็นตัวเลือกที่ดี โดยเฉพาะอาหารกระป๋อง ทั้งนี้ แนวโน้มกำไรสุทธิของ TU ในไตรมาส 2/64 ทำได้ดีกว่าที่คาดไว้ โดยคาดว่าจะมีกำไรสุทธิ 1,910 ล้านบาท เติบโต 7% QoQ และโต 25% YoY เนื่องจากอัตรากำไรขั้นต้น หรือมาร์จิ้นทำได้ดีมาที่ 18% จากเดิมอยู่ระดับ 15-16% ในปีก่อน ซึ่งมาร์จิ้นได้ทรงตัวระดับนี้ในไตรมาส 1/64 ที่ 17.7% เนื่องจากควบคุมต้นทุนได้ดีและราคาวัตถุดิบปลาทูน่ายังต่ำ เน้นขายสินค้าที่มีกำไรดี ขณะที่ธุรกิจอาหารสัตว์เลี้ยงเติบโตดีต่อเนื่อง ซึ่งอาหารสัตว์เลี้ยงมีมาร์จิ้นสูงในไตรมาส 2/64 ได้ประโยชน์จากเงินบาทอ่อนค่า และเข้าสู่ไฮซีซั่นของการขาย อาหารทะเลแช่แข็งมียอดขายฟื้นตัวสูงจากการที่ร้านอาหารในสหรัฐฯ กลับมาเปิดมากขึ้นหลังจากการเปิดเมือง

นอกจากนี้ Red Lobster ที่ TU ถือ 25% ปีนี้คาดว่าปีนี้ยังขาดทุน แต่ลดลงมากกว่า 50% จากปีก่อนที่ขาดทุน 1,200 ล้านบาท โดยค่อย ๆ ดีขึ้นจากปรับการบริหารจัดการ ค่าเช่า ก็ค่อย ๆ ดีขึ้น ไตรมาส 1/64 พลิกเป็นกำไร และเป็นช่วงที่ขายดี และไตรมาส 2/64 ก็คาดยังขาดทุน แต่ลดลงจากปีก่อน เพราะร้านอาหารในสหรัฐให้มานั่งทานที่ร้านได้กว่า 97% คนกลับมาใช้ชีวิตนอกบ้านมากขึ้น

แนวโน้มกำไรยังแข็งแกร่งต่อในไตรมาส 3/64 ที่เป็น Peak Season และเงินบาทอ่อน ธุรกิจอาหารทะเลแช่แข็งเป็นทิศทางขาขึ้น และธุรกิจอาหารสัตว์เลี้ยงเติบโตดีตาม Demand ที่เพิ่มขึ้นและการออกสินค้าใหม่ๆ ที่มีอัตรากำไรสูง ขณะที่ Red Lobster มีสัญญาณการฟื้นตัวที่ยั่งยืนมากขึ้นหลังการปรับโครงสร้างธุรกิจทำให้ต้นทุนและค่าใช้จ่ายลดลง อีกทั้งยอดขายฟื้นตัวจากการเปิดร้านให้นั่งทานได้แล้วกว่า 97% ของจำนวนร้านทั้งหมด จะทำให้แนวโน้มกำไรปีนี้อาจดีกว่าที่คาด

“มองว่าปีนี้ น่าจะทำให้ได้ดีกว่าที่ประมาณการไว้ อาจทบทวนปรับประมาณการขึ้น การประเมินมูลค่าหุ้นเราปรับแล้ว เพราะเห็นทิศทางธุรกิจแข็งแกร่ง”

ส่วนนักวิเคราะห์จาก บล.คันทรี่กรุ๊ป กล่าวว่า งบการเงินในไตรมาส 2/64 ของ TU ออกมาดูดีมาก แม้ว่าธุรกิจอาหารแปรรูปหรืออาหารกระป๋องอาจขายไม่ดี แต่หลังจากได้พูดคุยกับบริษัทพบว่า อาหารแช่แข็งกลับมามียอดขายดีขึ้น เนื่องจากฝั่งยุโรปและสหรัฐฯเปิดเมือง โดยเฉพาะสหรัฐ คนออกมาใช้ชีวิตตามปกติ หลังมีการฉีดวัคซีนมากขึ้น ทำให้ร้านอาหารกลับมาเปิด ซึ่งเชื่อมโยงกับยอดขายอาหารแช่แข็ง แม้ว่ามาร์จิ้นของอาหารแช่แข็งจะต่ำแต่สัดส่วนยอดขายมีอยู่สูง ทำให้มาร์จิ้นในไตรมาส 2/64 ทรงตัวในระดับ 18.2% ใกล้เคียงกับไตรมาส 2/63

ขณะที่ธุรกิจ Red Lobster ในไตรมาส 1/64 เริ่มดีขึ้น และไตรมาส 2/64 ร้านอาหารสามารถเปิดได้กว่า 90% แต่การนั่งทานในร้านยังไม่สามารถเปิดได้เต็มที่ ซึ่งทำให้ยังมีผลขาดทุนอยู่ แต่ลดลง คาดมีผลขาดทุน 100-200 ล้านบาท

ส่วนแนวโน้มในช่วงครึ่งหลังปีนี้ ยังดูดี ทั้งอาหารกระป๋อง อาหารแช่แข็ง เพราะตลาดต่างประเทศทั้งยุโรป และสหรัฐฯ ฟื้นตัว และแม้ว่าจะเริ่มมีการระบาดโควิดสายพันธุ์เดลต้า แต่ต่างประเทศมีการฉีดวัคซีนได้มากน่าจะเป็นตัวป้องกันได้ดี

นอกจากนี้ ยังมีโรงงานที่ จ.สงขลา ซึ่งหยุดการผลิตไป 2 สัปดาห์ เพราะมีพนักงานติดเชื้อโควิด ได้กลับมาเปิดเมื่อวันที่ 5 ก.ค. ช่วงแรกใช้กำลังการผลิตไม่ถึง 50% และน่าจะกลับเข้าสู่การผลิตได้ตามเดิมในเดือน ส.ค. 64 ทั้งนี้ ส่วนนี้จะกระทบงบในไตรมาส 3/64 อย่างไรก็ตาม รายได้จากโรงงานที่สงขลามีสัดส่วนรายได้ราว 5% ถือว่าค่อนข้างต่ำ ขณะที่ค่าเงินบาทอ่อนค่ามากเป็นบวกต่อ TU

จากกำไรสุทธิงวดไตรมาส 2/64 ที่คาดว่าจะถึงระดับ 2,000 ล้านบาท ทำให้กำไรในช่วงครึ่งแรกปี 64 มีลุ้นสูงถึง 3,800 ล้านบาท ส่วนในช่วงครึ่งหลังปี 64 แม้ว่าจะมีฐานที่สูงแต่ด้วยผลดี จากค่าเงินบาทที่อ่อนค่าลงจะช่วยชดเชยผลดังกล่าวได้ จึงปรับประมาณการปี 64 ขึ้นจากเดิม 7% มาอยู่ที่ระดับ 7,025 ล้านบาท เติบโต 12%YoY และในปี 65 คาดกำไรสุทธิ 7.5 พันล้านบาท เพิ่มขึ้น 7-8%YoY ดังนั้นจึงได้ประเมินมูลค่าพื้นฐานใหม่ที่ 24.10 บาท จากเดิมราคาพื้นฐาน 20.90 บาท

ด้าน บล.ทรีนิตี้ คาดกำไรสุทธิในไตรมาส 2/64 ที่ 2,018 ล้านบาท เติบโต 12%QoQ และ 25%YoY โดยคาดรายได้เติบโตราว 9%QoQ หลังเริ่มเข้า High Season ของธุรกิจ บวกกับยอดขายของธุรกิจอาหารทะเลแช่แข็งฟื้นตัวต่อเนื่องหลังการเปิดเมืองในหลายประเทศ ขณะที่ยอดขายอาหารทะเลกระป๋องอาจอ่อนตัวลงมาบ้างหลังจากช่วงที่มีการปิดเมืองได้รับอานิสงส์ค่อนข้างมาก ทั้งนี้แม้สัดส่วน Product mix ที่เปลี่ยนไปเป็นปัจจัยกดดันต่ออัตรากำไรขั้นต้นบ้าง แต่อัตรากำไรขั้นต้นของธุรกิจอาหารทะเลแช่แข็งที่ฟื้นตัวด้วย ส่งผลให้ภาพรวมคาดอัตรากำไรขั้นต้นยังอยู่ในระดับสูงที่ 18.1%

สำหรับธุรกิจของ Red Lobster ฟื้นตัวแข็งแกร่ง YoY หลังกลับมาเปิดสาขาให้บริการได้ แต่เทียบ QoQ อาจอ่อนตัวลงเนื่องจากปกติไตรมาสแรกเป็น High Season ของธุรกิจ ส่งผลให้เราคาดส่วนแบ่งกำไรจากบริษัทร่วมจะอ่อนตัวลงจากไตรมาสก่อน

หากกำไรงวดไตรมาส 2/64 เป็นไปตามคาด จะทำให้กำไรครึ่งปีแรกคิดเป็นราว 59% ของกำไรทั้งปี 2564 ที่เดิมคาดไว้ที่ 6,522 ล้านบาท (+7%YoY) โดยแนวโน้มในช่วงที่เหลือของปียังดูสดใส ทั้งจากการฟื้นตัวของยอดขายอาหารทะเลแช่แข็ง การฟื้นตัวของธุรกิจ Red Lobster และการเติบโตของธุรกิจอาหารสัตว์เลี้ยง ขณะที่ยอดขายธุรกิจอาหารทะเลกระป๋องแม้คาดว่าจะอ่อนตัวลงบ้างหลังหมดอานิสงส์ของการปิดเมือง แต่ยังเป็นระดับที่สูงเมื่อเทียบกับช่วงก่อนปิดเมือง

นอกจากนี้ภาพรวมอัตรากำไรขั้นต้นของทุกธุรกิจยังอยู่ในเกณฑ์ดี จึงปรับประมาณการกำไรปี 64-65 ขึ้นราว 24% และ 9% จากประมาณการเดิม ขึ้นมาอยู่ที่ 8,079 ล้านบาท (+29%YoY) และ 7,579 ล้านบาท (-6.19%YoY) ตามลำดับ และให้ราคาเป้าหมายใหม่ 23 บาทจากการปรับประมาณการ อิงวิธี DCF แม้ราคาหุ้นปรับตัวขึ้นมา แต่ยังพอมี Upside จึงคงคำแนะนำ “ซื้อ”

บทวิเคราะห์ฯจาก บล.เคทีบีเอสที ระบุ ปรับกำไรสุทธิปี 64 ขึ้น โดยประเมินกำไรปกติไตรมาส 2/64 ที่ 1,885 ล้านบาท (+25% YoY, +7% QoQ) เติบโตโดดเด่น YoY จากฐานที่ต่ำในไตรมาส 2/63 ที่มีการล็อกดาวน์ในสหรัฐอเมริกากระทบต่อผลการดำเนินงานของ Red Lobster อย่างมีนัยสำคัญ

ขณะที่เติบโต QoQ จากธุรกิจ frozen seafood ฟื้นตัวจากช่วง Low season ในช่วงไตรมาส 1/64 และธุรกิจ Pet food เติบโตได้ดี และคาด gross margin ขยายตัวเป็น 18.2% จากไตรมาส 1/64 ที่ 17.7% เป็นผลจากค่าเงินบาทอ่อนค่า

พร้อมปรับประมาณการกำไรสุทธิปี 64 ขึ้น +9% อยู่ที่ 7,116 ล้านบาท (+14% YoY) และกำไรสุทธิปี 2565 ขึ้น +9% อยู่ที่ 7,500 ล้านบาท (+5% YoY) ตามลำดับ จาก 1) ปรับ gross margin ขึ้นเป็น 17.5% จาก 16.8% จากค่าเงินบาทอ่อนค่า และ product mix 2) Net margin ของบริษัทมีแนวโน้มเพิ่มขึ้นอย่างต่อเนื่องจาก product mix ที่เปลี่ยนแปลง และ cost reduction program

ทั้งนี้ ราคาหุ้น outperform SET +27% ใน 1 เดือนที่ผ่านมา และ +53% ในช่วง 3 เดือนที่ผ่านมา จากผลการดำเนินงาน ไตรมาส 1/64 ที่ดีกว่าคาด คงคำแนะนำ “ซื้อ” จากแนวโน้มกำไรที่ยังดีต่อเนื่อง โดยเฉพาะปี 64 ที่ได้ปัจจัยสนับสนุนมาจากค่าเงินบาทที่อ่อนค่า และแนวโน้มกำไรระยะยาว ที่จะเติบโตจากธุรกิจใหม่ที่มีอัตราการทำกำไรที่สูง และจะลดการพึ่งพิงธุรกิจที่อิงสินค้า commodity ดังนั้น ราคาหุ้นไม่ควรเทรดที่ discount valuation อีกต่อไป

โดย สำนักข่าวอินโฟเควสท์ (12 ก.ค. 64)