โบรกเกอร์ ต่างเชียร์ “ซื้อ” หุ้น บมจ.อาร์ แอนด์ บี ฟู้ด ซัพพลาย (RBF) เล็งรายได้และกำไรปี 65 เติบโตโดดเด่นจากธุรกิจกัญชง ที่คาดว่าจะเห็นผลผลิตได้ในช่วงธ.ค.64 นี้ และ RBF ยังเป็น Listed Company เพียงรายเดียวที่ได้รับใบอนุญาตโรงสกัด CBD เพื่อการพาณิชย์และอุตสาหกรรม

ประกอบกับหลังมีประกาศราชกิจจานุเบกษาให้ใช้สารสกัด CBD ในผลิตภัณฑ์อาหาร ทำให้ลูกค้าผู้ประกอบการมีแนวทางชัดเจนมากขึ้น ส่งผลให้มีการประกาศดีลลูกค้าต่อเนื่อง โดยลูกค้ารายใหญ่ในปัจจุบันได้แก่ OSP และ ICHI ทำให้มั่นใจได้ว่าสมมติฐาน Demand สารสกัด CBD ในปี 65 ที่ 6,000 กิโลกรัม มีความเป็นไปได้สูง

ด้านธุรกิจหลักอย่างแป้งชุบทอด (Food Coating) ก็มีการขยายฐานการผลิตในประเทศอินโดนีเซีย และเวียดนาม และการคลี่คลายของสถานการณ์โควิด-19 ที่ทำให้การบริโภคฟื้นตัวกลับเข้ามา จะเป็นอีกหนึ่งปัจจัยที่ช่วยหนุนการเติบโตระยะยาวของ RBF เช่นกัน

ล่าสุด บมจ.ไทยยูเนี่ยน กรุ๊ป (TU) เข้าซื้อ RBF 10% มูลค่า 3,000 ล้านบาท ทำให้เกิดอัพไซด์ของรายได้ RBF ในปีหน้าอย่างแน่นอน เพราะ RBF จะได้ประโยชน์จากช่องทางการจำหน่ายของ TU ในตลาดสหรัฐฯและยุโรปซึ่งเป็นตลาดหลักรวมกันแล้วราว 70% ของรายได้ TU ประกอบกับในตลาดสหรัฐฯและยุโรป ยังเป็นตลาดที่มีมูลค่าการเติบโตของสินค้ากัญชงและสินค้า Plant based ค่อนข้างสูงอีกด้วย

ราคาหุ้น RBF ปิดเที่ยงอยู่ที่ 19.90 บาท ราคาไม่เปลี่ยนแปลง ขณะที่ดัชนี SET ปรับลง 0.59%

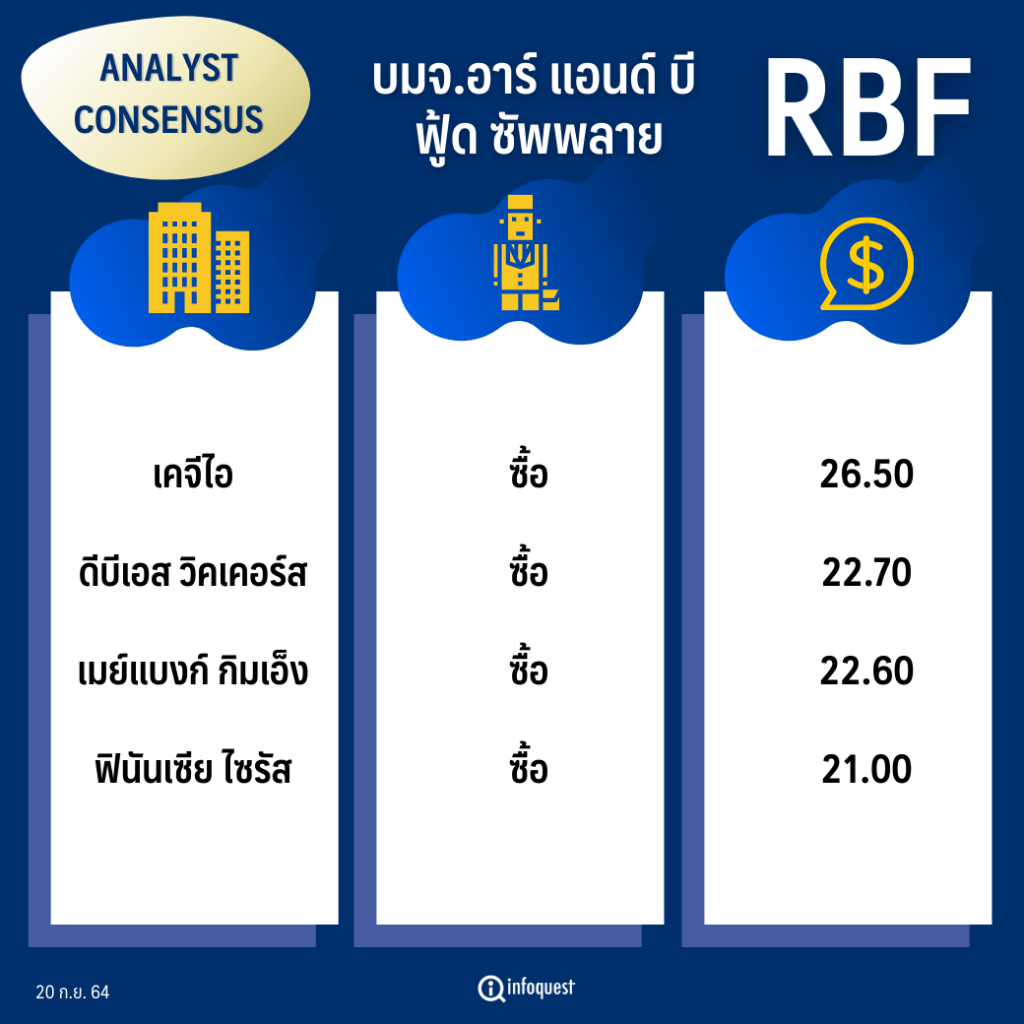

| โบรกเกอร์ | คำแนะนำ | ราคาเป้าหมาย (บาท/หุ้น) |

| เคจีไอ | ซื้อ | 26.50 |

| ดีบีเอส วิคเคอร์ส | ซื้อ | 22.70 |

| เมย์แบงก์ กิมเอ็ง | ซื้อ | 22.60 |

| ฟินันเซีย ไซรัส | ซื้อ | 21.00 |

นางสาวนันทรา ลายจุด นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านหลักทรัพย์ บล.เคทีบีเอสที กล่าวว่ารายได้และกำไรจากกัญชงที่จะเข้ามาในช่วง ปี 65 จะเข้ามาสร้างการเติบโตโดดเด่นอย่างมีนัยสำคัญ โดยปัจจุบันอยู่ระหว่างขั้นตอนการเริ่มปลูก และคาดว่าจะเก็บเกี่ยวผลผลิตได้ในเดือนธ.ค.64 นี้ ซึ่งปัจจัยที่ทุกคนจับตามองคือหากมี Yield CBD มากกว่า 3% และมีราคาขายสูงกว่า 200,000 บาท/กิโลกรัม ก็จะเพิ่ม Upside มากขึ้นอีก โดยประมาณการว่า Yield ที่เพิ่มขึ้นทุก 1% จะทำให้กำไรของ RBF เพิ่มขึ้นประมาณ 288 ล้านบาท และการที่ RBF ทยอยประกาศดีลกับลูกค้าเรื่อย ๆ ทำให้มั่นใจได้ว่าสมมติฐาน Demand สารสกัด CBD ในปี 65 ที่ 6,000 กิโลกรัม มีความเป็นไปได้สูง

ส่วนแนวโน้มผลประกอบการครึ่งปีหลังจะดีขึ้นจากต่อเนื่องจากราคาวัตถุดิบในธุรกิจแป้งชุบทอด (Food Coating) ที่จะปรับตัวลดลง และความต้องการบริโภคทั้งในประเทศและต่างประเทศ เช่น อินโดนีเซีย เวียดนาม หรือญี่ปุ่นก็เริ่มฟื้นคืนกลับมาจากภาวะโควิด-19 ที่คลี่คลาย

นอกจากนี้ผลประกอบการตั้งแต่ไตรมาส 3/64 เป็นต้นไปจะไม่ถูกกดดันจากธุรกิจโรงแรมอย่างในช่วงครึ่งปีแรก เนื่องจากได้ดำเนินการขายเสร็จสิ้นแล้ว ซึ่งจะทำให้กำไรบวกกลับขึ้นมาราว 10-15 ล้านบาท/ไตรมาส

ส่วนการที่บมจ.ไทยยูเนี่ยน กรุ๊ป (TU) เข้าซื้อหุ้นจำนวน 200 ล้านหุ้น คิดเป็น 10% ของหุ้นทั้งหมด/สิทธิออกเสียงในบมจ.อาร์ แอนด์ บี ฟู้ด ซัพพลาย (RBF) มูลค่าการลงทุนราว 3,000 ล้านบาท จากนายสมชาย รัตนภูมิภิญโญ และ นางเพ็ชรา รัตนภูมิภิญโญ จะทำให้เกิดอัพไซด์ของรายได้ RBF ในปีหน้าอย่างแน่นอน เพราะ RBF จะได้ประโยชน์จากช่องทางการจำหน่ายของ TU ในตลาดสหรัฐฯและยุโรปซึ่งเป็นตลาดหลักรวมกันแล้วราว 70% ของรายได้ TU ประกอบกับในตลาดสหรัฐฯและยุโรป ยังเป็นตลาดที่มีมูลค่าการเติบโตของสินค้ากัญชงและสินค้า Plant based ค่อนข้างสูงอีกด้วย

เราจึงคาดว่ามีความเป็นไปได้สูงที่ทั้งสองบริษัทจะเข้ามาร่วมมือในการทำผลิตภัณฑ์ดังกล่าว เพราะทาง TU เองก็มีการประกาศแผนธุรกิจสินค้า Plant based เมื่อต้นเดือนที่ผ่านมา ส่วน RBF เองก็พัฒนาสินค้า Plant Based ได้ตั้งแต่ต้นน้ำถึงปลายน้ำ และจุดเด่นที่สำคัญคือ RBF ได้คิดค้นนวัตกรรมใหม่ที่สามารถเลียนแต่งกลิ่นสีและรสชาติอาหาร Plant Based ให้เหมือนรับประทานเนื้อสัตว์เกือบ 100% สอดคล้องกับแผนธุรกิจของ TU

นอกจากนี้ประเมินว่าทาง RBF ก็จะมีอัพไซด์จากการเติบโตแบบ Organic Growth ด้วย เพราะจะได้รับออเดอร์จากทาง TU มากขึ้น เนื่องจากทาง TU เองก็พยายามจะออกสินค้าเกี่ยวกับกัญชง เช่น ทูน่าในน้ำมันกัญชง จึงมองว่าหลังจากนี้ไปน่าจะได้เห็น RBF เป็น Supplier ให้กับทาง TU ด้วยเช่นกัน

สำหรับ บล.เคจีไอ (ประเทศไทย) ระบุในบทวิเคราะห์ว่า ยังคงมุมมองบวกกับแนวโน้มการเติบโตของ RBF และคาดว่ากำไรจะโตถึง 52% CAGR ในช่วงปี 65-66 โดยคาดว่ากำไรปกติในปี 64 จะอยู่ที่ 519 ล้านบาท (-3.0% YoY), ปี 65 ที่ 1.03 พันล้านบาท (+97.5% YoY) และปี 66 ที่ 1.21 พันล้านบาท (+17.6% YoY) ทั้งนี้กำไรที่แข็งแกร่งในปี 65 จะมาจากการบริโภคในประเทศที่ฟื้นตัวขึ้นและธุรกิจกัญชงที่จะเป็นปัจจัยที่ช่วยขับเคลื่อนการเติบโตในระยะยาวของ RBF

โดยสารสกัดจากกัญชงสามารถนำไปใช้ได้หลายผลิตภัณฑ์นอกเหนือจากอาหารและเครื่องดื่ม ยกตัวอย่างเช่น น้ำมันเมล็ดกัญชงสามารถนำไปใช้ในอุตสาหกรรมอาหารสัตว์เลี้ยง เพื่อให้สัตว์รู้สึกสงบและผ่อนคลาย และมีงานศึกษาบางชิ้นที่ระบุว่าการผสมน้ำมันเมล็ดกัญชงในอาหารปศุสัตว์สามารถเพิ่มผลิตภาพและลดต้นทุนการผลิตลงได้ ซึ่งถ้าหากลดต้นทุนลง อัตรากำไรขั้นต้นก็จะเพิ่มสูงขึ้น ช่วยเสริมประสิทธิภาพในการแข่งขัน ทำให้ในอนาคตจะสามารถส่งออกสารสกัดกัญชงไปยังต่างประเทศได้อีกด้วย

และจุดแข็งของ RBF ที่ทำให้เป็นผู้นำในตลาดสารสกัด CBD ได้ เพราะเดิมทำธุรกิจสารปรุงแต่งอาหารและเครื่องดื่มแบบ One-Stop Service อยู่แล้ว ทำให้บริษัทสามารถเสนอ Solution แบบครบวงจรให้กับลูกค้าได้ อย่างเช่นการปรับสารสกัด CBD ให้อยู่ในรูปแบบ Solution พร้อมใช้งานสำหรับการผลิตเครื่องดื่มในปริมาณมาก

นอกจากนี้ธุรกิจหลักอย่างแป้งชุบทอด (Food Coating) ก็มีการขยายฐานการผลิตในประเทศอินโดนีเซีย และเวียดนาม จะช่วยเปิดตลาดสารปรุงแต่งรสและสีผสมอาหารให้กับบริษัท โดยมองว่าตลาดต่างประเทศจะเป็นอีกหนึ่งปัจจัยที่ช่วยหนุนการเติบโตระยะยาวของ RBF เช่นกัน

ส่วนบล.ฟินันเซีย ไซรัส ระบุในบทวิเคราะห์ว่า RBF มีพัฒนาการในธุรกิจกัญชงคืบหน้าไปมาก ล่าสุดได้รับใบอนุญาตปลูกเพิ่มขึ้นต่อเนื่องรวม 34 ไร่ แบ่งเป็นในนามบริษัท 11 ไร่ และในนาม Contract Farming (กลุ่มวิสาหกิจชุมชนต่างๆ) 23 ไร่ โดยมีการเซ็น MOU กับ Contract Farming ครอบคลุมพื้นที่ไปแล้วมากกว่า 600 ไร่ และอยู่ระหว่างดำเนินขอใบอนุญาต คาดจะได้ครบทั้ง 600 ไร่ภายในครึ่งแรกปี 65

โดยมองว่า RBF มีความคืบหน้ามากที่สุดในธุรกิจกัญชง และยังเป็น Listed Company เพียงรายเดียวที่ได้รับใบอนุญาตโรงสกัด CBD เพื่อการพาณิชย์ และอุตสาหกรรม (ไม่ใช่เพื่อศึกษาวิจัย) ทำให้มีลูกค้ารอเซ็นสัญญาซื้อขายวัตถุดิบกัญชงหลายราย ด้าน OSP และ ICHI ก็ได้เซ็นสัญญาอย่างเป็นทางการแล้ว และลูกค้ามีการวางเงินมัดจำเพื่อสนับสนุนให้กับ Contract Farming ด้วย

ทางด้านผู้ประกอบการก็มีแนวทางชัดเจนขึ้น หลังมีประกาศราชกิจจาฯ ให้ใช้สารสกัด CBD ในผลิตภัณฑ์อาหารได้แล้ว โดยกำหนดให้ใส่ CBD ในปริมาณสูงสุดไม่เกิน 75 มิลลิกรัมต่อกิโลกรัม ทำให้ผู้ประกอบการกลางน้ำและปลายน้ำเริ่มมีแนวทางชัดเจนมากขึ้น ทั้งนี้ผู้บริหารระบุว่า ในงานวิจัยพบว่า การใส่ในปริมาณเพียง 15 มิลลิกรัม ก็มากพอที่จะเริ่มออกฤทธิ์และเห็นสรรพคุณแล้ว

โดยบริษัทเปิดเผยถึงปริมาณความต้องการ CBD ในมือสำหรับปี 65 อยู่ที่ราว 3,600-6,000 กก. โดยคำนึงทั้งความต้องการของลูกค้า และความสามารถในการจัดการวัตถุดิบ ภายใต้พื้นที่ปลูก 600 ไร่ (บริษัทประเมิน Yield ไว้ในระดับ Conservative ที่3% เพราะปลูกกลางแจ้ง) และมีสมมติฐานราคาขายที่ราว 2-3 แสนบาท/กก. (อิงค่ากลางที่ 2.5 แสนบาพ/กก.) จะคิดเป็นรายได้ราว 900-1,500 ลบ. ถือว่ายังสอดคล้องกับประมาณการของเราที่ 1,200 ลบ. หลังจากนี้ยังต้องติดตามความคืบหน้าของการปลูกและผลผลิตต่อไป

แม้ว่าในระยะสั้นช่วงในไตรมาส 3/64 ยังเผชิญเรื่องต้นทุนวัตถุดิบที่ทรงตัวสูงใกล้เคียงไตรมาส 2/64 แต่บริษัทมีการบริหารจัดการลดผลกระทบดังกล่าว ประกอบกับคำสั่งซื้อที่กลับมาฟื้นตัวได้ดีขึ้นในเดือน ก.ย. จึงคาดกำไรไตรมาส 3/64 จะทยอยฟื้นตัว QoQ และน่าจะเห็นการฟื้นตัวชัดเจนมากขึ้นในไตรมาส 4/64 ในขณะที่แนวโน้มราคาวัตถุดิบน่าจะปรับลดลงใกล้เคียงระดับปกติในช่วงต้นปี 65 ดังนั้นเรายังคงประมาณการกำไรปกติปี 64-65 ไว้ตามเดิมที่ +8.2% YoY และ +77.3% YoY ตามลำดับ

โดย สำนักข่าวอินโฟเควสท์ (20 ก.ย. 64)