โบรกเกอร์ เชียร์”ซื้อ”หุ้น บมจ.แพลน บี มีเดีย (PLANB) เล็งผลงานไตรมาส 4/63 พลิกเติบโตก้าวกระโดดมีกำไรสุทธิมากกว่า 100 ล้านบาท หลังจากไตรมาส 3/63 มีกำไรสุทธิเพียง 1 ล้านบาท และ 9 เดือนแรกปี 63 มีกำไรสุทธิแค่ 24,000 บาท ขานรับอานิสงส์ความต้องการสื่อนอกบ้าน (OOH) ส่งสัญญาณบวกต่อเนื่องหลังคลายล็อกดาวน์จากการแพร่ระบาดเชื้อโควิด-19 ในรอบแรกตั้งแต่เดือน พ.ค.มาถึงสิ้นปี 63 โดยเฉพาะโค้งสุดท้ายของปีอัตราการใช้สื่อโฆษณาเพิ่มแตะ 58% สูงกว่าไตรมาส 3/63 ที่อยู่ระดับ 46%

ล่าสุด ยังพบว่าไม่มีลูกค้ายกเลิกโฆษณาจากการระบาดรอบใหม่ เชื่อว่าจะผลักดันผลประกอบการเร่งตัวขึ้นเป็นลักษณะ V-Shape ตั้งแต่ Q4/63 เป็นต้นไป ส่วนหนึ่งได้รับประโยชน์จากกรณี PLANB แก้ไขสัญญาที่ทำไว้กับ บมจ.มาสเตอร์ แอด (MACO) ขอยกเว้นเงินประกันขั้นต่ำ 169 ล้านบาทต่อไตรมาส ในไตรมาส 4/63 และไตรมาส 1/64 ส่งผลให้ PLANB ประหยัดต้นทุนในไตรมาส 4/63 ไปได้ถึง 84 ล้านบาท

ขณะที่ผลงานปี 64 คาดว่าจะเติบโตโดดเด่นอีกครั้ง ลุ้นกำไรสุทธิแตะ 733 ล้านบาท เติบโต 526% จากเม็ดเงินโฆษณาฟื้นตัว ,รับรู้รายได้จาก Olympics, Smart Bus Shelter และ 7-Eleven เต็มปี

พักเที่ยงหุ้น PLANB อยู่ที่ 6.75 บาท ไม่เปลี่ยนแปลง ขณะที่ดัชนีหุ้นไทย เพิ่มขึ้น 0.21%

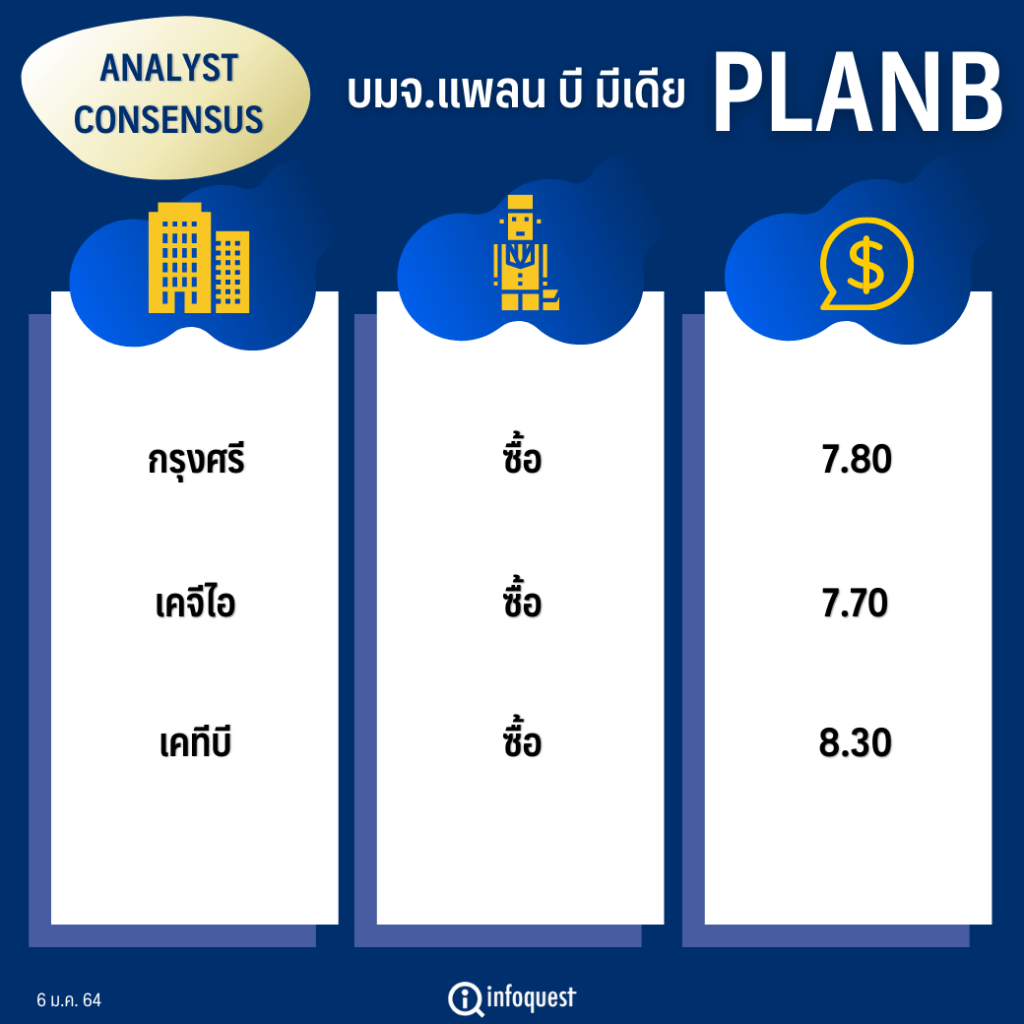

| โบรกเกอร์ | คำแนะนำ | ราคาเป้าหมาย |

| กรุงศรี | ซื้อ | 7.8 |

| เคจีไอ | ซื้อ | 7.7 |

| เคทีบี | ซื้อ | 8.3 |

นายปฏิภาค นวาวัตน์ ผู้อำนวยการฝ่ายวิจัย บล.กรุงศรี เปิดเผยว่า แม้ว่าสถานการณ์ของการแพร่ระบาดเชื้อโควิด-19 ในประเทศรอบใหม่จะเสี่ยงกระทบต่อธุรกิจสื่อนอกบ้าน แต่ฝ่ายวิจัยมองว่าเป็นผลกระทบภาพใหญ่เล็กน้อยเท่านั้น โดยเฉพาะในหุ้น PLANB ที่ปัจจุบันยังมีมุมมองเชิงบวกจากอัพไซด์ในอนาคตที่น่าสนใจเมื่อเทียบกับราคาเป้าหมายที่ 7.80 บาท ปัจจัยบวกระยะสั้นคือภาพรวมผลประกอบการในไตรมาส 4/63 ที่พลิกกลับมาเติบโตโดดเด่นคาดมีกำไรสุทธิเติบโตมากกว่า 100 ล้านบาท เมื่อเทียบกับไตรมาส 3/63 ที่มีกำไรสุทธิ 1 ล้านบาท

ส่วนหนึ่งเกิดจากจำนวนผู้ใช้บริการโฆษณามีแนวโน้มใช้จ่ายงบมากขึ้นสะท้อนจากอัตราการใช้สื่อโฆษณาเพิ่มขึ้นทั้งจาก MACO และจอโฆษณาในร้าน 7-Eleven จำนวน 1,000 สาขา ส่งผลให้ในไตรมาส 4/63 เพิ่มขึ้นสู่ 58% จาก 46% ในไตรมาส 3/63 ขณะเดียวกันมีประเด็นบวกจากกรณีที่ MACO ยังไม่ได้ให้จ่ายประกันรายได้ขั้นต่ำตามสัญญาบริหารจัดการสื่อโฆษณา 169 ล้านบาทต่อไตรมาส ในไตรมาส 4/63 และไตรมาส 1/64 โดยจะมีเพียงส่วนแบ่งรายได้ 85% ที่จะบันทึกในสองไตรมาสดังกล่าว

ดังนั้น ฝ่ายวิจัยฯคาดการณ์กำไรสุทธิปี 63 อยู่ที่ 310 ล้านบาท และปี 64 เพิ่มขึ้นสู่ 1.1 พันล้านบาทเพราะได้รับแรงสนับสนุนจากการฟื้นตัวของอัตราการใช้สื่อโฆษณาที่เพิ่มขึ้น

“ช่วงที่เกิดการแพร่ระบาดโควิด-19 นักวิเคราะห์เคยประเมินกันว่าผลประกอบการของ PLANB ตลอดทั้งปี 63 แทบจะไม่มีกำไรเลย แต่หากมองแนวโน้มของกำไรที่เริ่มดีขึ้นไตรมาสสุดท้ายของปี ทำให้เชื่อมั่นว่าในไตรมาส 2/63 น่าจะเป็นจุดต่ำสุดแล้ว ก่อนจะมาฟื้นตัวโดดเด่นในไตรมาส 4/63 ที่คาดว่าจะมีกำไรสุทธิมากกว่า 100 ล้านบาท

แม้ว่าในช่วงต้นปี 64 จะถูกปกคลุมด้วยความเสี่ยงการแพร่ระบาดเชื้อโควิด-19 ในระลอกใหม่ แต่ฝ่ายวิจัยฯยังคงมีมุมมองเหมือนเดิมคือคาดว่าเป็นผลกระทบต่อภาพใหญ่ในระยะสั้น 1-2 เดือนเท่านั้น เพราะเชื่อว่ารัฐบาลมีประสบการณ์ป้องกันการแพร่ระบาดมาแล้วจากครั้งแรกรวมถึงมีบทเรียนผลกระทบที่เกิดขึ้นต่อเศรษฐกิจ

ดังนั้น เชื่อว่าแม้จะใช้มาตรการเข้มข้นควบคุมการแพร่ระบาด แต่จากการที่ไม่ล็อกดาวน์ทั้งประเทศ เป็นส่วนช่วยให้เศรษฐกิจหลายภาคส่วนก็ยังเดินหน้าต่อไปได้ สอดคล้องกับความต้องการใช้สื่อนอกบ้าน ซึ่งหากควบคุมการแพร่ระบาดได้อีกครั้งเศรษฐกิจกลับมาเดินหน้าในไตรมาส 2/64 ก็เป็นไปได้ว่าผลประกอบการของ PLANB จะกลับมาเติบโตโดดเด่นอีกครั้งแน่นอน”นายปฏิภาค กล่าว

ด้านบทวิเคราะห์ บล.เคทีบี(ประเทศไทย) ระบุว่า ปัจจุบันฝ่ายวิจัยฯมีมุมมองเชิงบวกหุ้น PLANB เนื่องจากมีปัจจัยสนับสนุนจากแนวโน้มผลประกอบการกลับมาพลิกเติบโตโดดเด่นหลังจากได้รับผลกระทบจากการแพร่ระบาดเชื้อโควิด-19 ในไตรมาส 3/63 กดดันกำไรสุทธิลดลงมาเหลือ 1 ล้านบาทจากเม็ดเงินโฆษณาและ Utilization Rate ปรับตัวลดลง ขณะที่ภาพรวมไตรมาส 4/63 คาดการณ์ว่ากำไรสุทธิจะอยู่ที่ 117 ล้านบาท แม้ว่าจะลดลง 48% เมื่อเทียบกับช่วงเดียวกันของปีก่อน แต่จะฟื้นตัวแบบ V-Shape เมื่อเทียบกับไตรมาสก่อน

ขณะที่ภาพรวมรายได้รวมไตรมาส 4/63 คาดว่าจะขยายตัว 27% จากไตรมาสก่อน จากรายได้ที่ขยายตัวในทุกธุรกิจ โดยเฉพาะสื่อโฆษณานอกบ้าน (OOH) คาดเติบโต 25% และ Engagement Marketing คาดเติบโต 39% จากงานประเภทอีเว้นท์ ของ BNK48 ที่เพิ่มขึ้นและรับรู้รายได้จากไทยลีกเต็มไตรมาส ส่วนอัตรากำไรขั้นต้นคาดว่าจะฟื้นตัวจากไตรมาสก่อน จาก Utilization rate ที่ดีขึ้น และยังมี Cost Saving จากเงินประกันรายได้ขั้นต่ำของ MACO ที่ได้รับการยกเว้นในไตรมาส 4/63 โดยเปลี่ยนเป็นจ่ายเพียง 85% ของรายได้จากป้ายโฆษณาของ MACO แทน

สำหรับปี 64 ประเมินกำไรสุทธิที่ 733 ล้านบาท เติบโตก้าวกระโดด 526% จากปีที่แล้ว ปัจจัยสนับสนุนจากรายได้รวมขยายตัวโดดเด่นถึง 60% โดยรายได้สื่อโฆษณานอกบ้าน เพิ่มขึ้น 67% และ Utilization Rate ปรับตัวเพิ่มขึ้นเป็น 69.3% เมื่อเทียบกับปี 63 คาดอยู่ที่ 48% จากเม็ดเงินโฆษณาที่ฟื้นตัว, รับรู้รายได้ 7-Eleven เป็นจำนวน 1,500 สาขา และ Smart Bus Shelter เต็มปี ด้านรายได้ Engagement Marketing เพิ่มขึ้น 24% จากการรับรู้รายได้ Olympics ด้านอัตรากำไรขั้นต้นมีโอกาสเพิ่มขึ้นเป็น 31% จาก 19.8% ในปี 63 ขยายตัวจาก Utilization Rate ที่เพิ่มขึ้น และได้รับการยกเว้นเงินประกันรายได้ขั้นต่ำของ MACO ในไตรมาส 1/64 อีกด้วย

ทั้งนี้ เพื่อสะท้อนแนวโน้มกำไรสุทธิในไตรมาส 4/63 ที่ฟื้นตัวดีกว่าคาดมาก ฝ่ายวิจัยฯปรับเพิ่มประมาณการกำไรสุทธิปี 63 และปี64 เพิ่มขึ้น 46% และ 4% ตามลำดับ เบื้องต้นประเมินกำไรสุทธิปี 64 อยู่ที่ 733 ล้านบาท หรือเติบโต 526% เมื่อเทียบกับฐานปี 63 จึงมองว่าเป็นจังหวะเข้าซื้อสะสมจากกำไรปี 64 จะกลับมาเติบโตโดดเด่นอีกครั้ง ขณะที่ valuation ยังมีความน่าสนใจ

เช่นเดียวกับ บล.เคจีไอ (ประเทศไทย) ระบุว่า สำหรับปัจจัยบวกสนับสนุนผลประกอบการของ PLANB ระยะสั้นคือกรณีคณะกรรมการของ PLANB อนุมัติให้แก้ไขสัญญาที่ทำไว้กับ MACO โดยขอยกเว้นเงินประกันขั้นต่ำ 169 ล้านบาทต่อไตรมาส ในไตรมาส 4/63 และไตรมาส 1/64 และชำระเงินประกันขั้นต่ำล่วงหน้าสำหรับงวดไตรมาส 2/64-ไตรมาส 1/65 ในจำนวนไม่เกิน 700 ล้านบาทให้กับ MACO

ทั้งนี้ คาดว่า PLANB จะได้ประโยชน์จากการยกเว้นเงินประกันขั้นต่ำในไตรมาส 4/63 และไตรมาส 1/64 เพราะรายได้จากสินทรัพย์ของ MACO ในงวดในไตรมาส 4/63 และไตรมาส 1/64 น่าจะต่ำกว่าเงินประกันขั้นต่ำ 169 ล้านบาทต่อไตรมาส แต่ PLANB ยังต้องจ่าย 85% ของรายได้จากป้ายของ MACO ซึ่งหากใช้สมมติฐานว่ารายได้จากสินทรัพย์ของ MACO ในไตรมาส 4/63 ทรงตัวจากไตรมาสก่อน อยู่ที่ 100 ล้านบาท PLANB ก็น่าจะประหยัดต้นทุนในไตรมาส 4/63 ไปได้ประมาณ 84 ล้านบาทตามแนวทางใหม่นี้

ดังนั้น คาดว่ากำไรสุทธิของ PLANB ในไตรมาส 4/63 จะอยู่ที่ 133 ล้านบาท โดยกำไรที่เพิ่มขึ้นเมื่อเทียบกับไตรมาสก่อน จะมาจากรายได้ที่เพิ่มขึ้น 32% เป็น 1.1 พันล้านบาท เนื่องจากรายได้จากสื่อนอกบ้าน เติบโตตามความสามารถในการให้บริการสื่อที่เพิ่มเป็น 1.6 พันล้านบาท ขณะที่อัตราการใช้สื่อคาดจะเพิ่มขึ้นจาก 46% ในไตรมาส 3/63 เป็น 58% และสัดส่วนต้นทุน/ยอดขายลดลงเนื่องจากการยกเว้นเงินประกันขั้นต่ำ ส่วนกำไรที่ลดลงเมื่อเทียบกับในไตรมาส 4/62 เป็นเพราะรายได้ลดลง 14% ตามอัตราการใช้สื่อโฆษณานอกบ้าน ที่ลดลง 20% จาก 78% ในไตรมาส 4/62

ส่งผลให้ฝ่ายวิจัยฯประมาณการกำไรปี 63 เพิ่มขึ้นจากเดิมถึง 232% เป็น 133 ล้านบาท ลดลง 82% จากปี 62 และในปี 64 เพิ่มขึ้นจากเดิม 17% เป็น 799 ล้านบาท เติบโตถึง 502% ซึ่งเมื่ออิงตามประมาณการใหม่ได้ปรับเพิ่ม P/E จากเดิมที่อิง P/E อยู่ที่ 35.3 เท่า ขยับขึ้นเป็น 37.2 เท่า ทำให้ราคาเป้าหมายปี 64 เพิ่มขึ้นจากเดิม 6.20 บาทเป็น 7.70 บาท

โดย สำนักข่าวอินโฟเควสท์ (06 ม.ค. 64)