นายเศรษฐพุฒิ สุทธิวาทนฤพุฒิ ผู้ว่าการธนาคารแห่งประเทศไทย (ธปท.) เปิดเผยว่า นับตั้งแต่ต้นปี 63 ที่การระบาดของโรคไวรัสโคโรนาสายพันธุ์ใหม่ 2019 (โควิด-19) ส่งผลกระทบรุนแรงในวงกว้างต่อธุรกิจและประชาชน ธปท.ได้ออกมาตรการทางการเงินรูปแบบต่าง ๆ เพื่อช่วยเหลือผู้ได้รับผลกระทบให้สอดคล้องกับลักษณะปัญหา

รวมถึงสร้างกลไกให้สถาบันการเงินสามารถส่งผ่านความช่วยเหลือไปยังลูกหนี้ ภายใต้สถานการณ์ที่ยังมีความไม่แน่นอนสูงได้มากขึ้น เช่น การปรับปรุงหลักเกณฑ์การจัดชั้นสินทรัพย์และกันเงินสำรอง และลดต้นทุนทางการเงินของสถาบันการเงินด้วยการปรับลดอัตราเงินนำส่งเข้ากองทุนเพื่อการฟื้นฟูและพัฒนาระบบสถาบันการเงิน (FIDF) เป็นต้น

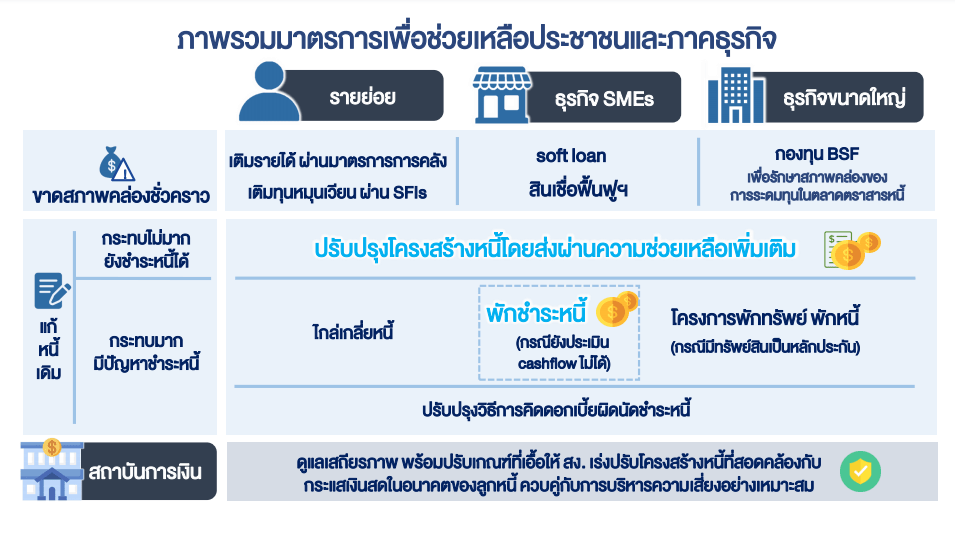

ทั้งนี้ จากสถานการณ์การระบาดของโควิด-19 ระลอกใหม่ ส่งผลซ้ำเติมต่อการฟื้นตัวทางเศรษฐกิจและความสามารถในการชำระหนี้ของลูกหนี้ ขณะที่ระบบสถาบันการเงินยังมีความมั่นคง ด้วยระดับเงินกองทุน เงินสำรอง และสภาพคล่องที่อยู่ในระดับสูงอย่างต่อเนื่อง ธปท. จึงได้ทบทวนแนวนโยบายในการส่งผ่านความช่วยเหลือเพิ่มเติมให้แก่ลูกหนี้ที่ได้รับผลกระทบ และกระตุ้นให้สถาบันการเงินเร่งปรับโครงสร้างหนี้โดยคำนึงถึงศักยภาพและโอกาสในการปรับตัวของลูกหนี้ในอนาคต ขณะที่ยังรักษาความมั่นคงและ การบริหารความเสี่ยงที่ดีของระบบสถาบันการเงิน

รายละเอียด ดังนี้ 1. ขยายมาตรการชะลอการชำระหนี้สำหรับลูกหนี้ SMEs ที่จะครบกำหนดวันที่ 30 มิ.ย.64 ออกไปจนถึงสิ้นปี 64 สำหรับกลุ่มที่ได้รับผลกระทบรุนแรงจากการระบาดระลอกใหม่ เช่น กิจการ ทียังไม่เปิดทำการตามปกติ ทำให้สถาบันการเงินไม่สามารถประเมินกระแสเงินสดเพื่อปรับโครงสร้างหนี้ได้ มาตรการนี้จึงไม่ใช่การชะลอชำระหนี้เป็นวงกว้าง

นอกจากนี้ ยังขยายขอบเขตถึงลูกหนี้ SMEs ที่ได้รับผลกระทบตามนิยามที่แต่ละสถาบันการเงินใช้อยู่ในปัจจุบัน ซึ่งจะครอบคลุมมากกว่า SMEs ที่มีวงเงินไม่เกิน 100 ล้านบาท ทำให้มีลูกหนี้ที่เข้าข่ายได้รับการให้ความช่วยเหลือได้เพิ่มขึ้น อีกทั้งยังสอดคล้องกับกระบวนการปฏิบัติงานด้านสินเชื่อของสถาบันการเงิน ไม่ต้องปรับระบบงานในการส่งผ่านความช่วยเหลือให้กับลูกหนี้ เพิ่มความรวดเร็วในการปฏิบัติงาน โดยสถาบันการเงินสามารถคงการจัดชั้นหนี้เดิมได้จนถึง 31 ธ.ค.64 และในระหว่างนี้ ให้สถาบันการเงินเข้าไปดูแลลูกหนี้เพื่อเร่งหาแนวทางการปรับโครงสร้างหนี้โดยเร็วต่อไป

2. กำหนดกลไกเพื่อจูงใจให้สถาบันการเงินปรับปรุงโครงสร้างหนี้ให้กับลูกหนี้ที่ได้รับผลกระทบ โดยพิจารณา (1) ความสามารถในการชำระคืนหนี้ และ (2) ระยะเวลาการจ่ายคืนหนี้ ให้สอดคล้องกับประมาณการรายได้ที่ลูกหนี้จะได้รับในอนาคต โดย ธปท. จะยังคงความยืดหยุ่นของการบังคับใช้หลักเกณฑ์การจัดชั้นและการกันเงินสำรอง หากสถาบันการเงินให้ความช่วยเหลือลูกหนี้เพิ่มเติมนอกเหนือจากการขยายระยะเวลาการชำระหนี้เพียงอย่างเดียว เช่น การลดเงินต้นและ/หรือดอกเบี้ยค้างรับ การลดอัตราดอกเบี้ย การเปลี่ยนโครงสร้างสินเชื่อจากสินเชื่อระยะสั้นเป็นสินเชื่อระยะยาว รวมถึงการปรับโครงสร้างหนี้ที่มีการให้สินเชื่อเพิ่มเพื่อเยียวยาและฟื้นฟูกิจการลูกหนี้

3.ให้สถาบันการเงินสามารถจ่ายเงินปันผลระหว่างกาลได้ไม่เกินอัตราจ่ายเงินปันผล (Dividend Payout Ratio) ของแต่ละสถาบันการเงินในปี 63 และไม่เกิน 50% ของกำไรสุทธิครึ่งแรกของปี 64 รวมถึงให้งดซื้อหุ้นคืน และห้ามไถ่ถอนหรือซื้อคืนตราสารเงินกองทุนก่อนครบกำหนด เว้นแต่มีแผนการออกทดแทน เพื่อคงมาตรการเชิงป้องกันในการดูแลความมั่นคงของระบบสถาบันการเงินรองรับสถานการณ์ความไม่แน่นอน ซึ่งจะช่วยให้สถาบันการเงินสามารถปล่อยสินเชื่อเพื่อสนับสนุนกิจกรรมทางเศรษฐกิจได้อย่างต่อเนื่อง และสอดคล้องกับแนวทางของผู้กำกับดูแลส่วนใหญ่ในต่างประเทศ เช่น เกาหลีใต้ สิงคโปร์ และบางประเทศในกลุ่มยุโรป ที่ยังคงนโยบายจำกัดหรืองดการจ่ายเงินปันผลของสถาบันการเงิน

ทั้งนี้ ธปท. จะประเมินสถานการณ์การระบาดและแนวโน้มการฟื้นตัวทางเศรษฐกิจ รวมถึงติดตามความคืบหน้าการช่วยเหลือลูกหนี้ของสถาบันการเงินแต่ละแห่งอย่างใกล้ชิด เพื่อใช้ประกอบการพิจารณากำหนดนโยบายการจ่ายเงินปันผลประจำปี 64 ในช่วงไตรมาส 4 ต่อไป สำหรับการปรับลดอัตราเงินนำส่งเข้ากองทุน FIDF เหลือ 0.23% จาก 0.46% ต่อปี ที่จะสิ้นสุด ณ สิ้นปี 64 ธปท. อยู่ระหว่างการพิจารณาความจำเป็นในการขยายอายุ โดยคำนึงถึงการส่งผ่านไปช่วยเหลือลูกหนี้เป็นสำคัญ

ธปท. เห็นว่าการดำเนินการตามมาตรการข้างต้นจะเป็นประโยชน์กับหลายภาคส่วน โดยเฉพาะลูกหนี้ที่ได้รับผลกระทบเพื่อให้ได้รับความช่วยเหลือที่เหมาะสม ตรงจุด และทันการณ์ นอกจากนี้ ธปท. จะเร่งผลักดันมาตรการอื่น ๆ ในการเพิ่มสภาพคล่อง ภายใต้มาตรการสินเชื่อฟื้นฟูฯ ที่ปรับเงื่อนไขให้ธุรกิจที่ได้รับผลกระทบเข้าถึงสินเชื่อได้มากขึ้น พร้อมปรับโครงสร้างหนี้เดิม เพื่อบรรเทาภาระของผู้ประกอบธุรกิจและประชาชน ผ่านมาตรการต่าง ๆ

ได้แก่ การชะลอชำระหนี้ สำหรับลูกหนี้รายย่อยและ SMEs ที่รายได้หยุดชะงัก โครงการพักทรัพย์ พักหนี้ สำหรับลูกหนี้ธุรกิจที่ต้องใช้เวลาในการฟื้นตัว มาตรการช่วยเหลือลูกหนี้รายย่อยระยะ 3 และการจัดมหกรรมไกล่เกลี่ยหนี้ ทั้งนี้ ธปท. จะติดตามความคืบหน้าและประสิทธิผลของมาตรการต่าง ๆ อย่างใกล้ชิด และพร้อมพิจารณาดำเนินการเพิ่มเติมหากมีความจำเป็นในระยะต่อไป

นายรณดล นุ่มนนท์ รองผู้ว่าการ ด้านเสถียรภาพสถาบันการเงิน ธปท. เปิดเผยว่า ปัจจุบัน SMEs ได้รับผลกระทบหนักขึ้น บางกลุ่มก็เริ่มฟื้น เช่น กลุ่มที่เกี่ยวเนื่องกับการส่งออก ส่วนกลุ่มที่ถูกกระทบหนัก คือกลุ่มที่เกี่ยวกับภาคการท่องเที่ยว เช่น โรงแรม ร้านอาหาร ขนส่งโดยสาร การขยายกลุ่มเกินกว่า 100 ล้านบาท เพื่อต้องการให้ช่วยเหลือเป็นวงกว้าง รวดเร็ว และได้รับผลกระทบจริง

อย่างไรก็ดี จากการติดตามสัดส่วนหนี้ที่ไม่ก่อให้เกิดรายได้ (NPL) ในกลุ่ม SMEs ไม่ได้ก้าวกระโดดมาก ในช่วงเดือน เม.ย.ชะลอลงจาก มี.ค. ซึ่งตัวเลข NPL ขึ้นอยู่กับกิจกรรมทางเศรษฐกิจ หากฟื้นตัวเร็ว NPL ก็ไม่เพิ่มมาก

ส่วนแนวทางลดเงินนำส่งเข้ากองทุนเพื่อการฟื้นฟูและพัฒนาระบบสถานบันการเงิน ปัจจุบันที่เหลือ 0.23% ธปท.อยู่ระหว่างพิจารณากลไกว่า การลดเงินนำส่งจะส่งผลต่อการช่วยเหลือลูกหนี้ได้อย่างไร แต่จากแนวทางให้ลดเหลือ 0% คงไม่สามารถทำได้ เพราะยังต้องมีเงินนำส่งกระทรวงคลัง เพื่อชำระดอกเบี้ยเงินกองทุนฯ อยู่

ด้าน น.ส.สุวรรณี เจษฎาศักดิ์ ผู้อำนวยการอาวุโส ฝ่ายนโยบายและกำกับสถาบันการเงิน 2 ธปท. กล่าวว่า มาตรการช่วยเหลือลูกหนี้ที่ผ่านมาที่เจาะจงเฉพาะหนี้ที่ต่ำกว่า 100 ล้านบาท กว่า 65% กลับมาชำระหนี้ได้ตามปกติ 30% อยู่ระหว่างปรับโครงสร้างหนี้ ส่วนที่เหลือเดิมจะต้องอยู่ในกระบวนการปรับโครงสร้างภายใน มิ.ย. แต่เมื่อมีการระบาดระลอกใหม่ ธุรกิจเริ่มมีผลกระทบ จึงขยายเวลาไปถึงสิ้นปี เพื่อให้เกินความยืดหยุ่น รวมทั้งครอบคลุมลูกหนี้ที่เกิน 100 ล้านบาทมากขึ้น

โดยสถาบันการเงินสามารถคงการจัดชั้นหนี้เดิมได้จนถึง 31 ธ.ค. 2564 และในระหว่างนี้ ให้สถาบันการเงินเข้าไปดูแลลูกหนี้เพื่อเร่งหาแนวทางการปรับโครงสร้างหนี้โดยเร็วต่อเนื่อง

โดย สำนักข่าวอินโฟเควสท์ (11 มิ.ย. 64)