โบรกเกอร์ แนะนำ “ซื้อ” หุ้นบมจ.บ้านปู (BANPU) จากการนำ บริษัท BKV Corporation (BKV) ซึ่งเป็นบริษัทลูกที่ดำเนินธุรกิจ shale gas ในสหรัฐ เข้าจดทะเบียนใน New York Stock Exchange ซึ่งจะทำให้ฐานทุนของ BKV เพิ่มทุน และหนุนการเติบโตของบริษัท ส่งผลดีต่อ กำไรของ BANPU ให้ปรับตัวขึ้นตามไปด้วย

ขณะเดียวกันแนวโน้มผลประกอบการในไตรมาส 4/65 และปี 66 ของ BANPU เองน่าจะเติบโตต่อเนื่อง จากราคาก๊าซฯ ที่อยู่ในระดับสูง รับความต้องการใช้ในช่วงฤดูหนาว รวมถึงราคาถ่านหินแม้จะอ่อนตัวลง แต่ก็ยังอยู่ในระดับที่แข็งแกร่ง

ราคาหุ้น BANPU ปิดเที่ยงอยู่ที่ 13.10 บาท ราคมไม่เปลี่ยนแปลง ขณะที่ ดัชนี SET ลบ 0.29%

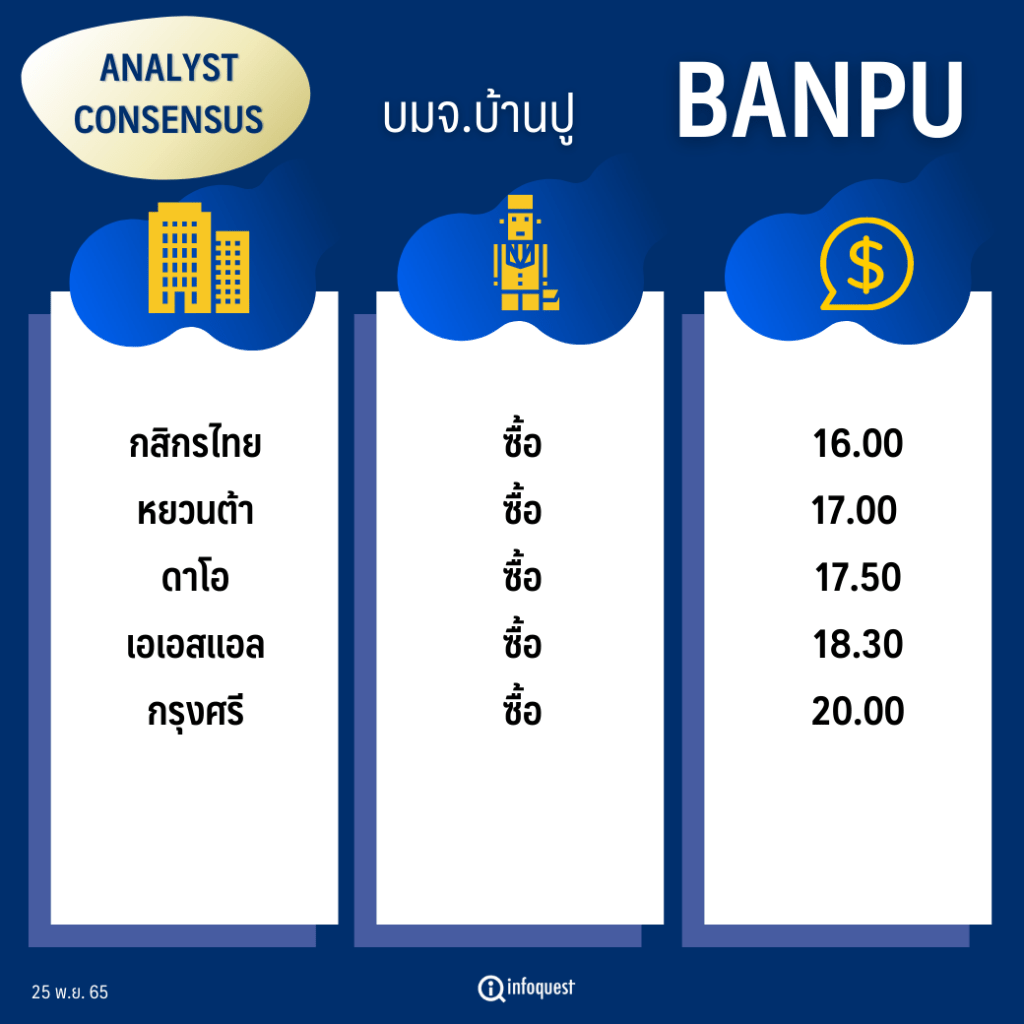

| โบรกเกอร์ | คำแนะนำ | ราคาเป้าหมาย (บาท/หุ้น) |

|---|---|---|

| กสิกรไทย | ซื้อ | 16.00 |

| หยวนต้า | ซื้อ | 17.00 |

| กรุงศรี | ซื้อ | 20.00 |

| ดาโอ | ซื้อ | 17.50 |

| เอเอสแอล | ซื้อ | 18.30 |

นายจักรพงศ์ เชวงศรี ผู้อำนวยการอาวุโส บล.กสิกรไทย เปิดเผยว่า ยังคงแนะนำ ซื้อ BANPU ที่ราคาเป้าหมาย 16 บาท จากคาดกำไรปี 66 จะยังคงแข็งแกร่ง รับปัจจัยหนุนราคาก๊าซฯ ที่ยังยืนระดับสูง โดยบ้านปูได้ทำการล็อกราคาขายล่วงหน้าไว้แล้วในสัดส่วนที่สูง หรือในราคา 3.50 เหรียญสหรัฐ/ล้านบีทียู (MMBTU) ส่วนราคาถ่านหิน อาจอ่อนตัวลงเล็กน้อย แต่จะมีแผนการปรับขึ้นราคาขายในออสเตรเลีย ทำให้ภาพรวมปี 66 ราคาถ่านหินที่อ่อนตัวลง จะถูกชดเชยด้วยธุรกิจก๊าซฯ

สำหรับการนำ BKV ซึ่งเป็นบริษัทลูกที่ดำเนินธุรกิจ shale gas ในสหรัฐ เข้าจดทะเบียนใน New York Stock Exchange จะทำให้ BANPU ได้รับเงินกู้คืนกลับมา จากก่อนหน้านี้ได้นำเงินกู้ไปให้ BKV ใช้ซื้อกิจการ ขณะเดียวกันในอนาคตน่าจะได้ปัจจัยหนุนเพิ่มเติมอีก หาก BKV เข้าซื้อกิจการต่อเนื่อง ซึ่งจะเป็นผลดีต่อกำไรของ BANPU ปรับตัวเพิ่มขึ้น

บล.หยวนต้า (ประเทศไทย) กล่าวในบทวิเคราะห์ว่า จากกรณีที่ BANPU แจ้งว่า BKV (บริษัทย่อยของ BANPU) ทำการยื่น Filing เพื่อเสนอขายหุ้นสามัญออกใหม่แก่ประชาชนทั่วไป (IPO) และมีแผนนำเข้าจดทะเบียนในตลาดหลักทรัพย์ NYSE โดยคาดกระบวนการทั้งหมดเสร็จสมบูรณ์ภายในปี 66 มองว่าการ IPO จะทำให้ BKV สามารถจัดหาแหล่งเงินทุนด้วยตัวเอง รองรับการเติบโตในอนาคตและทำให้ Valuation ของ BANPU สะท้อนมูลค่า Valuation ของ BKV ได้ชัดเจนมากขึ้น

โดย BKV จะใช้เงินทุนจากการ IPO เพื่อชำระหนี้เงินกู้ยืม รองรับการชำระ Contingent Payment ตามเงื่อนไขการเข้าลงทุนแหล่งก๊าซธรรมชาติจาก Devon และ Exxon รวมทั้งจะใช้ลงทุนในเทคโนโลยีดักจับคาร์บอน (CCUS)

งบแสดงฐานะการเงินล่าสุด ณ สิ้นเดือนก.ย.65 BKV มีเงินสดในมือ 167 ล้านเหรียญฯ และเงินกู้ยืมรวม 769 ล้านเหรียญฯ บนการประเมินมูลค่ากิจการ (EV) ของ BKV (Pre-IPO) เบื้องต้นที่ 2.8-3.4 พันล้านเหรียญฯ จะสามารถคำนวณหามูลค่าส่วนของผู้ถือหุ้นเบื้องต้นได้ที่ 2.2-2.8 พันล้านเหรียญฯ (ราว 8.0-10.1 หมื่นล้านบาท) กรณีใช้สมมติฐาน Holdingdiscount 10% Market Capitalization ของ BKV จะคิดเป็นสัดส่วน ราว 68-87% ของ Market Cap BANPU ณ ปัจจุบัน สะท้อนว่าราคาหุ้นของ BANPU ยังไม่แพง

คงคำแนะนำ “ซื้อ” ราคาเหมาะสม 17.00 บาท คาดการ IPO BKV จะทาให้ราคาหุ้น BANPU สะท้อนมูลค่าธุรกิจของ BKV ได้ดีขึ้น

บล.กรุงศรี ระบุในบทวิเคราะห์ว่า BANPU แจ้ง SET ว่า BKV ซึ่งเป็นบริษัทลูกที่ดำเนินธุรกิจ shale gas ในสหรัฐ และ BANPU ถือหุ้น 96.1% ได้ยื่นไฟลิ่งต่อ กลต. สหรัฐเพื่อเสนอขายหุ้นใหม่ผ่านมีแผนจะนำหุ้น เข้าจดทะเบียนใน NYSE ในปี 66 โดยหุ้นส่วนที่เหลืออีก 3.9% ของ BKV ถือโดยผู้บริหาร ของ BKV BANPU ยังไม่เปิดเผยจำนวนหุ้นใหม่ที่เสนอขายผ่าน IPO และสัดส่วนการถือหุ้นของ BANPU จะเหลือเท่าไหร่หลัง IPO แต่แจ้งว่า BANPU ยังคงเป็นผู้ถือหุ้นใหญ่ใน BKV หลัง IPO หากใช้สมมติฐานราคาก๊าซ Henry Hub ระยะยาวที่ 5.0 เหรียญสหรัฐ/mcf, EBITDA ของ BKV จะอยู่ที่ปีละ 800 ล้านเหรียญฯ และหากอิงจากราคาหุ้นในธุรกิจ shale gas ที่คิดเป็น EV/EBITDA ที่ 4.5 เท่า

เราประเมินว่า enterprise value BKV น่าจะอยู่ที่ 3.6 พันล้าน หรือคิดเป็นมูลค่าตลาดที่ US$3.2b (หักหนี้สินสุทธิ 400 ล้านเหรียญฯ) คิดเป็น 44% ของ EV ของ BANPU โดยเทียบเป็น EV ของ BANPU ได้ที่ 1.6 เท่า (อิงจาก EBITDA ของ BANPU ที่ 2.4 พันล้านเหรียญสหรัฐฯ) ซึ่งเราเชื่อว่าสะท้อนถึงราคาหุ้นธุรกิจถ่านหินและไฟฟ้าที่ไม่แพงเปิดช่องสำหรับดีล M&A ในอนาคต

BKV เข้าตลาดจะช่วยเพิ่มความยืดหยุ่นทางการเงินสำหรับทำดีล M&A ในอนาคต ณ สิ้น งวดไตรมาส 3/65 สัดส่วนหนี้สินสุทธิ/ทุนของ BKV อยู่ที่ 0.5 เท่า BANPU ต้องการให้บริษัทลูกใช้เงินทุนบริษัทลูกเองสำหรับดีล M&A ในอนาคต ดังนั้น BKV น่าจะอยู่ในสถานะที่ ระดมทุนได้ดีกว่า BANPU

ทั้งนี้ BKV มีสินทรัพย์หลักในธุรกิจ shale gas สองรายการ (รวมท่อส่งก๊าซด้วย) และถือหุ้น 50% ในโรงไฟฟ้าที่ใช้ก๊าซเป็นเชื้อเพลิง Temple I ขนาด 768MW ในรัฐ Texas ประเทศสหรัฐ BKV มีแผนใช้เงินชำระหนี้ 75 ล้านเหรียญ และ ชำระ contingent payment สำหรับการซื้อกิจการสองดีลที่แห่ง Barnett shale gas ซึ่ง BKV ตกลงที่จะจ่าย the earnout ให้กับผู้ขายเพื่อแลกกับราคาที่ถูก สำหรับดีลแรกเมื่อปี 63 โดยมูลค่า earnout สูงสุดจะไม่เกิน 260 ล้านเหรียญฯ ในช่วงปี 64-67 ส่วนดีลที่ 2 ในปี 65 กำหนดให้มีการจ่าย contingent payment 50 ล้านเหรียญฯ (ราคาก๊าซ Henry Hub อยู่ระหว่าง 4.0-5.0 เหรียญสหรัฐ/mcf ในปี 66 และ 3.75-4.75 เหรียญสหรัฐ/mcf ในปี 67

แนะนำซื้อ และราคาเป้าหมายที่ 20 บาท BANPU Next เตรียมเข้าตลาด เรามองบวกกับแผนของ BANPU ที่จะนำ BKV เข้าตลาด ซึ่งบริษัทมีแผนจะนำ BANPU Next ซึ่ง BANPU ถือหุ้น 100% เข้าตลาดเป็นอันดับถัดไป ทั้งนี้ พอร์ตธุรกิจของ BANPU Next มีทั้งพลังงานหมุนเวียน (ในไทย จีน ญี่ปุ่น ออสเตรเลีย และเวียดนาม), การจัดเก็บ พลังงานและเทคโนโลยีด้านพลังงาน (การซื้อขาย, solar rooftop) คาดสัดส่วนหนี้สิน/ทุนจะลดลงเหลือ 0.4 เท่า ในปี 66 จาก 0.9 เท่า ในไตรมาส 3/65

โดย สำนักข่าวอินโฟเควสท์ (25 พ.ย. 65)