นักวิเคราะห์ส่วนใหญ่เชียร์”ซื้อ”หุ้น บมจ.พีทีที โกลบอล เคมิคอล (PTTGC) คาดผลประกอบการในช่วงครึ่งปีหลังดีกว่าครึ่งปีแรกเพราะตลาดปิโตรเคมีเริ่มฟื้นตัวในไตรมาส 3/63 หลังจากผ่านจุดต่ำสุดในไตรมาส 2/63

หลังจากสถานการณ์โควิด-19 เริ่มคลี่คลายทำให้มีการเปิดเมืองมากขึ้นส่งผลดีต่อความต้องการผลิตภัณฑ์ ประกอบกับราคาน้ำมันปรับตัวสูงชึ้นส่งผลให้ส่วนต่างราคาเพิ่มขึ้น และมีกำลังการผลิตใหม่จากโครงการ PO/Polyol และ ORP รวม 1.1 ล้านตันในไตรมาส 4/63 สนับสนุนกำไรในช่วงครึ่งปีหลัง

ทั้งนี้ คาดว่าบริษัทจะรายงานงบการเงินในไตรมาส 2/63 พลิกมีกำไรจากไตรมาส 1/63 โดยประมาณการกำไรสุทธิ 1.4-1.69 พันล้านบาท เนื่องจากขาดทุน Stock ลดลง และส่วนต่างราคาเริ่มฟื้นตามราคาน้ำมันปรับตัวขึ้น

อีกทั้งการเลื่อนการตัดสินใจการลงทุนโครงการปิโตรคอมเพล็กซ์ในสหรัฐในปี 64 หลังจาก Daelim Chemical ถอนตัวการลงทุน ทำให้นักลงทุนคลายกังวล เพราะโครงการนี้ใช้เงินลงทุนสูงและทำการตลาดยาก

พักเที่ยงราคาหุ้น PTTGC อยู่ที่ 49.50 บาท ลดลง 0.50 บาท (-1.00%) ขณะที่ SET -0.12%

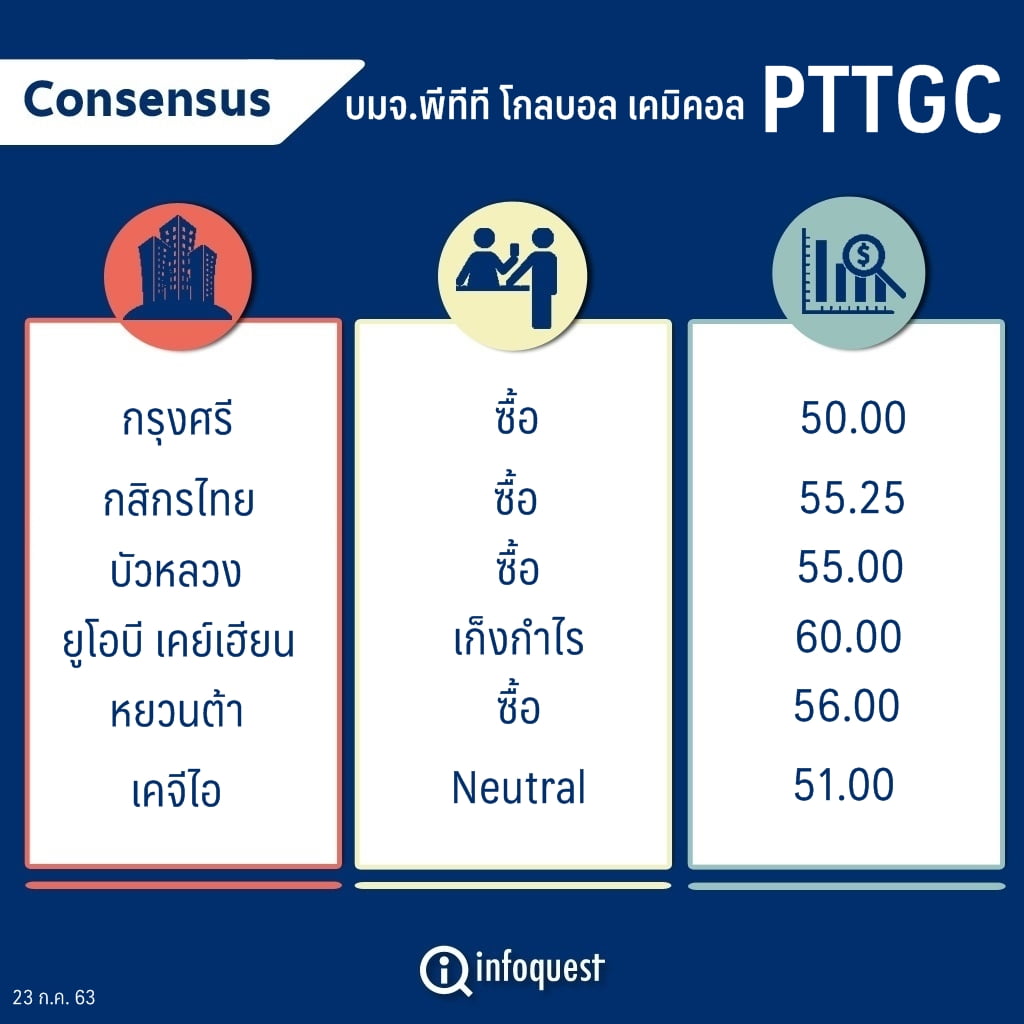

| โบรกเกอร์ | คำแนะนำ | ราคาเป้าหมาย (บาท/หุ้น) |

| ยูโอบี เคย์เฮียน | เก็งกำไร | 60.00 |

| เอเชียเวลท์ | ซื้อ | 58.00 |

| หยวนต้า | ซื้อ | 56.00 |

| กสิกรไทย | ซื้อ | 55.25 |

| บัวหลวง | ซื้อ | 55.00 |

| เคจีไอ | Neutral | 51.00 |

| กรุงศรี | ซื้อ | 50.00 |

นายเบญจพล สุทธิ์วนิช ผู้ช่วยกรรมการผู้จัดการฝ่ายวิเคราะห์หลักทรัพย์ บล.เอเชีย เวลท์ แนะนำ”ซื้อ”หุ้น PTTGC โดยปรับราคาเป้าหมายปี 64 ขึ้นเป็น 58 บาท จากปีนี้ 52 บาท ปัจจัยบวกมาจากคาดการณ์ว่าธุรกิจเริ่มกลับมาฟื้นตัว ส่งผลให้ผลประกอบการในช่วงครึ่งหลังปี 63 ดีกว่าครึ่งปีแรก จากราคาน้ำมันปรับตัวสูงขึ้นส่งผลให้ราคาผลิตภัณฑ์ฟื้นตัว โดยในไตรมาส 3/63 QTD ราคา HDPE อยู่ที่ 890 เหรียญสหรัฐ/ต่อตัน เพิ่มขึ้น 17% จากไตรมาส 1/63 (QoQ) LLDPE เพิ่มขึ้น 16% QoQ และ LDPE เพิ่มขึ้น 9.5% QoQ

อย่างไรก็ตาม ความเสี่ยงต่อประมาณการผลประกอบการปีนี้ยังคงมีอยู่จากการฟื้นตัวของค่าการกลั่นที่ล่าช้ากว่าคาด และความไม่แน่นอนของสถานการณ์โควิด-19

ไตรมาส 2/63 คาดว่า PTTGC จะมีกำไร 1,685 ล้านบาท พลิกจากไตรมาส 1/63 ที่มีผลขาดทุน 8,780 ล้านบาท เพราะรับรู้ Stock Loss ลดลงจากไตรมาส 1/63 รับผลขาดทุน Stock มากถึง 8.9 พันล้านบาท โดยธุรกิจการกลั่นคาดว่าจะมีค่าการกลั่น (Market GRM) อยู่ที่ 2.6 เหรียญสหรัฐ/บาร์เรล ลดลง 26% QoQ แม้ค่าการกลั่น (Dubai crack spread) จะลดลงในทุกผลิตภัณฑ์หลัก แต่ PTTGC ได้รับประโยชน์ไม่มากจาก Crude Premium ที่ลดลงเหมือนโรงกลั่นอื่น เพราะไม่มีการนำเข้าน้ำมันดิบจากตะวันออกกลาง ส่วนกำลังการกลั่นปรับลดลงเหลือ 102% ตามความต้องการใช้น้ำมันในประเทศที่ลดลง

ด้านธุรกิจอะโรเมติกส์ คาดว่า Market P2F จะอยู่ที่ 170 เหรียญสหรัฐ/ตัน เพิ่มขึ้น 4%QoQ ส่วนหนึ่งเป็นผลมาจากส่วนต่างราคาพาราไซลีนในไตรมาส 2/63 อยู่ที่ 273 เหรียญสหรัฐ/ตัน เพิ่มขึ้น 6.6% QoQ รวมทั้งการฟื้นตัวของส่วนต่างราคาในกลุ่มผลิตภัณฑ์ By-product เพียงพอชดเชยส่วนต่างราคาเบนซีนที่ 148 เหรียญสหรัฐ/ตัน ลดลง 9.8% QoQ

นอกจากนี้ มีความเป็นไปได้ที่โครงการ Ethane Cracker (Ohio) ในสหรัฐเลื่อนการตัดสินใจลงทุนขั้นสุดท้ายออกไปอีกอย่างน้อย 2 ปี หลัง Daelim Chemical USA ถอนตัวจากการร่วมทุนในโครงการนี้ โดยในช่วง 2 ปีที่ผ่านมาราคาหุ้น PTTGC ถูกกดดันจากโครงการดังกล่าว เพราะใช้เงินลงทุนสูงและโอกาสทำการตลาดยาก จึงเห็นได้ว่าเมื่อมีข่าวโครงการเลื่อนการลงทุนออกไปทำให้ราคาหุ้น PTTGC ขยับขึ้น

นักวิเคราะห์จาก บล.หยวนต้า (ประเทศไทย) คาดในไตรมาส 2/63 จะมีกำไรสุทธิ 1.5 พันล้านบาท พลิกจากขาดทุน 8.8 พันล้านบาทในไตรมาส 1/63 สอดคล้องกับทิศทางกลุ่มปลายน้ำที่ไตรมาส 2/63 ดีกว่าไตรมาส 1/63 (QoQ) แต่ถ้าเทียบกับไตรมาส 2/62 (YoY) ยังเห็นการหดตัวอยู่

ในไตรมาส 3/63 คาดผลการดำเนินงานยังเติบโตอ่อนๆ ดีกว่าคู่แข่ง โดยมีต้นทุนน้ำมันไม่สูงขึ้นมาก เพราะมี Crude premium น้อยกว่าคู่แข่ง เนื่องจากบริษัทไม่ได้ใช้น้ำมันดิบจากตะวันออกกลาง ขณะที่ PTTGC เป็นปิโตรเคมีที่เป็น Gas Base จึงได้ประโยชน์จากราคาน้ำมันปรับขึ้น โดยใน 3 ไตรมาสปีนี้ราคาน้ำมันเฉลี่ย 42 เหรียญ/บาร์เรล หรือเพิ่มขึ้น 22% QoQ

นอกจากนี้ ในไตรมาส 4/63 จะมีกำลังการผลิตใหม่ โดยเป็นโครงการ PO/Polyol และ ORP รวม 1.1 ล้านตัน หริอเพิ่มขึ้น 10% ของกำลังการผลิตรวม หนุนให้มีรายได้เพิ่มขึ้น และราคาน้ำมันมีแนวโน้มปรับตัวสูงขึ้น

นักวิเคราะห์สรุปปัจจัยการลงทุน PTTGC ว่ามีโมเมมตัมกำไรดีขึ้นในครึ่งหลังปีนี้ถึงปี 64 จากราคาน้ำมันที่ปรับตัวสูงขึ้นและกำลังการผลิตใหม่ , Balance Sheet แข็งแรง อัตราหนี้สินต่อทุน (D/E) ค่อนข้างต่ำ 0.5 เท่า, กระแสเงินสดยังดี ไม่มีการลงทุนโครงการขนาดใหญ่ในระยะสั้น น่าจะทำให้บริษัทจ่ายเงินปันผลค่อนข้างสูง และ Valuation หุ้นยังไม่แพง มี P/BV 0.8 เท่า

สำหรับบริษัท Daelim Industrial ถอนตัวโครงกำรปิโตรคอมเพล็กซ์ ช่วยลดความกังวล CAPEX 1-2 ปีข้างหน้า โดยบริษัท Daelim Industrial เป็นผู้ประกอบธุรกิจก่อสร้างและผู้ผลิตเคมีภัณฑ์ของเกาหลีใต้ ซึ่งเป็น 1 ในพันธมิตรของ PTTGC ในโครงการ Petrocomplex ในรัฐโอไฮโอ ประเทศสหรัฐฯ สัดส่วน 50:50 ได้ประกาศถอนตัวจากการลงทุนเมื่อสัปดาห์ก่อน

โครงการ Petrocomplex เป็นการผลิต Ethylene 1.5 ล้านตัน/ปี และ HDPE 1.5 ล้านตัน/ปี ด้วยวัตถุดิบจาก Shale gas เดิมมีแผนจะตัดสินใจลงทุนภายในปี 2564 PTTGC ระบุว่าเตรียมเจรจาหาพันธมิตรร่วมทุนรายใหม่เพื่อเดินหน้าโครงการต่อไป ช่วยลดความกังวลด้านการ Write-off ค่าใช้จ่ายการศึกษาโครงการ (คาดราว 130 ล้านเหรียญสหรัฐ)

ส่วน บล.บัวหลวง ระบุในบทวิเคราะห์ว่า อุปสงค์ปิโตรเคมีฟื้นตัวหนุนส่วนต่างราคาในไตรมาส 3/63 หลังจากการชะลอตัวของเศรษฐกิจสืบเนื่องจากการระบาดของโควิด-19 ส่งผลต่ออุปสงค์ปิโตรเคมีอย่างมากในเดือน เม.ย. แต่อุปสงค์เริ่มฟื้นตัวในเดือน พ.ค. ทั้งนี้ อุปสงค์ที่ลดลงมิได้ลดในผลิตภัณฑ์ทุกประเภท เนื่องจากการระบาดของโควิด-19 หนุนอุปสงค์ปิโตรเคมีบางประเภทที่เป็นส่วนประกอบสำคัญที่ใช้ในผลิตภัณฑ์ที่มีความต้องการสูงในช่วงการระบาดของโควิด-19 ซึ่งความต้องการนี้จะยังแข็งแกร่งต่อเนื่องในยุคที่มีการระบาดของ โควิด-19

นอกจากนั้น บล.บัวหลวง คาดว่าอุปสงค์ปิโตรเคมีที่ใช้ในการผลิตสินค้าคงทนต่างๆ จะเริ่มฟื้นตัวตั้งแต่ไตรมาส 3/63 เป็นต้นไป สอดคล้องกับการผ่อนคลายการปิดเมืองทั่วโลก ซึ่ง PTTGC เป็นผู้ผลิตวัตถุดิบรายใหญ่ของผลิตภัณฑ์ดังกล่าว ทำให้ได้รับผลประโยชน์โดยตรงจากอุปสงค์ที่แข็งแกร่งและส่วนต่างราคาที่เพิ่มขึ้น คาดว่าส่วนต่างผลิตภัณฑ์ปิโตรเคมีจะปรับตัวเพิ่มขึ้น QoQ ในไตรมาส 3/63 อีกทั้งการคลายการปิดเมืองทั่วโลกคาดว่าจะหนุนอุปสงค์ผลิตภัณฑ์น้ำมันสำเร็จรูปและค่าการกลั่นให้สูงขึ้นในไตรมาส 3/63 จึงคาดว่ากำไรหลักในไตรมาส 3/63 จะเติบโต QoQ

ในแง่ของ YoY คาดว่ากาไรหลักจะปรับตัวเพิ่มขึ้นหนุนโดยส่วนต่างราคาปิโตรเคมี (โดยเฉพาะอย่างยิ่งโอเลฟินส์ เนื่องจากต้นทุนวัตถุดิบแนฟทาอยู่ในระดับสูงเมื่อไตรมาส 3/62) เราได้สะท้อนคาดการณ์กำไรไตรมาส 2-4/63 และรายการพิเศษในช่วงครึ่งแรกของปี 63 เข้าไปในประมาณการของเรา ดังนั้น จึงปรับประมาณการปี 63 เป็นขาดทุนสุทธิที่ 4,081 ล้านบาท (จากกำไรสุทธิ 8,462 ล้านบาท) และปรับลดคาดการณ์กำไรหลักลง 43% มาอยู่ที่ 4,860 ล้านบาท และปรับระยะเวลาการลงทุนเป็น ณ สิ้นปี 64 ด้วยราคาเป้าหมาย 55 บาท ตามวิธี DCF

สำหรับผลประกอบการใตรมาส 2/63 คาดจะมีกำไรสุทธิ 1,442 ล้านบาท ลดลง 35% YoY แต่พลิกกลับมาจากไตรมาส 1/63 ที่ขาดทุน จากอัตราการใช้กำลังการผลิตของโรงงานโอเลฟินส์สูงขึ้น ส่วนต่างราคาปิโตรเคมีขยายตัว และส่วนแบ่งกำไรจากบริษัทร่วมสูงขึ้นด้วย

โดย สำนักข่าวอินโฟเควสท์ (23 ก.ค. 63)