ธนาคารแห่งประเทศไทย (ธปท.) ร่วมมือกับผู้ให้บริการทางการเงิน ผ่านสมาคมและชมรมต่าง ๆ รวม 8 แห่ง ออกมาตรการช่วยเหลือลูกหนี้รายย่อยระยะที่ 3 เพื่อบรรเทาความเดือดร้อนให้แก่ลูกหนี้ที่ได้รับผลกระทบจากสถานการณ์การแพร่ระบาดของเชื้อไวรัสโควิด-19 โดยยกระดับมาตรการเดิมให้ตอบสนองต่อสถานการณ์ที่รุนแรงขึ้น ซึ่งมุ่งเน้นช่วยลดภาระหนี้ในระยะยาว มีทางเลือก มีความยืดหยุ่น และมีวิธีปฏิบัติที่ชัดเจน สามารถช่วยเหลือลูกหนี้ที่ได้รับความเดือดร้อนได้อย่างเหมาะสม

ทั้งนี้ ลูกหนี้ที่ได้รับผลกระทบสามารถแจ้งความประสงค์รับความช่วยเหลือได้ตั้งแต่วันที่ 17 พฤษภาคม – 31 ธันวาคม 2564 ผ่านช่องทางต่าง ๆ ของผู้ให้บริการทางการเงิน

ธปท.ระบุว่า สถานการณ์การแพร่ระบาดของโควิด-19 ยังมีความไม่แน่นอนสูง การระบาดระลอกใหม่ยังส่งผลกระทบเป็นวงกว้างและรุนแรงขึ้น โดยเฉพาะผลกระทบต่อภาคธุรกิจบริการ โรงแรม ร้านอาหาร รถบริการรับส่งคน ซึ่งมีพนักงานและลูกจ้างได้รับผลกระทบเป็นจำนวนมาก ทำให้รายได้หายไปหรือลดลง และมีสัญญาณว่าลูกหนี้รายย่อยมีความยากลำบากในการชำระหนี้มากขึ้น โดยการประเมินของสถาบันการเงินพบว่าลูกหนี้รายย่อยที่ได้รับความช่วยเหลือจากมาตรการเดิมยังคงต้องการความช่วยเหลือต่อเนื่องและมีลูกหนี้ใหม่ที่ต้องการรับความช่วยเหลือในครั้งนี้ ซึ่งเป็นความเปราะบางที่สะสมมาตั้งแต่การระบาดของโควิด-19 ในระลอกแรก จำเป็นจะต้องช่วยเหลือในเรื่องภาระหนี้ที่มีอยู่กับสถาบันการเงิน

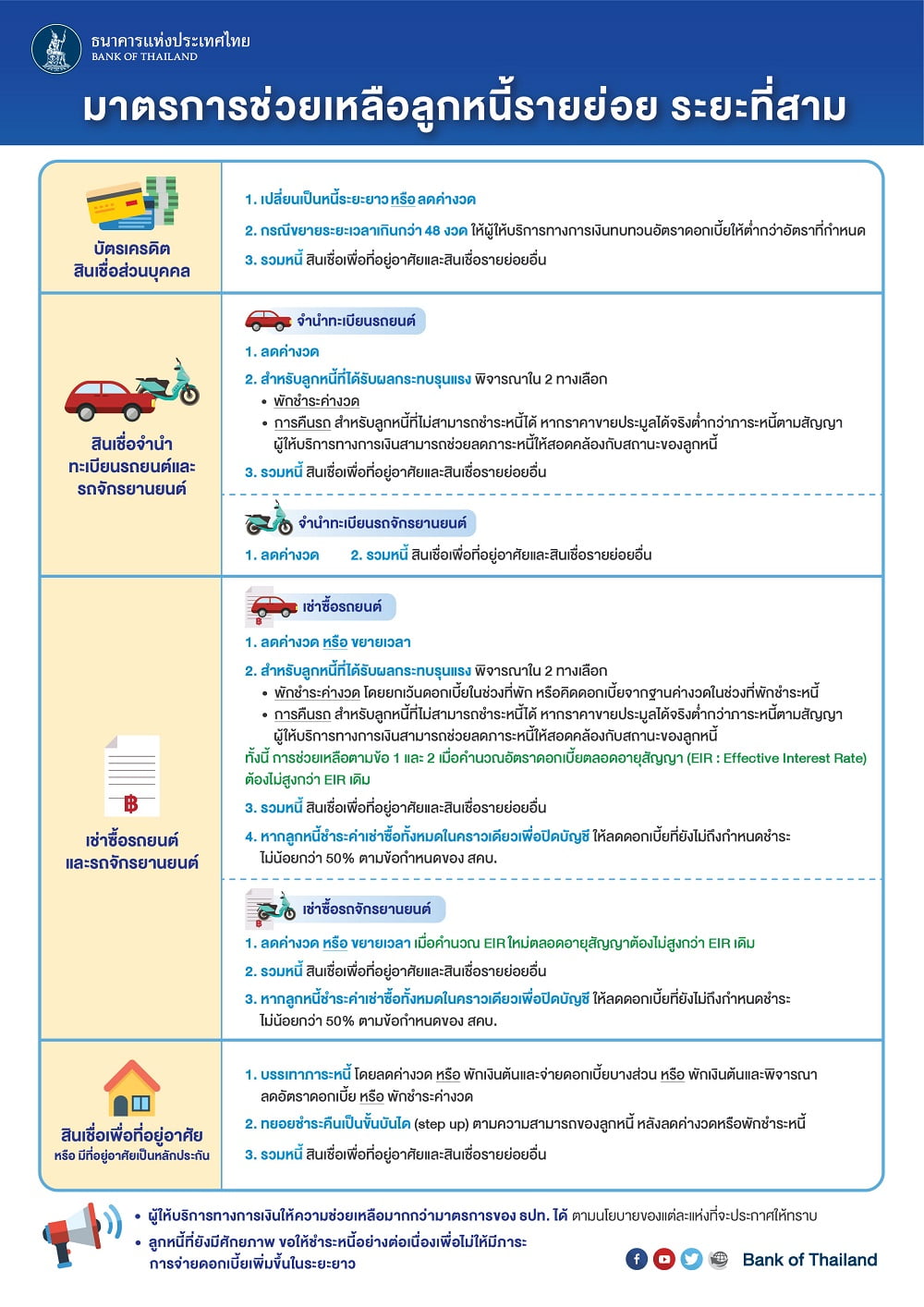

นางวิเรขา สันตะพันธุ์ ผู้อำนวยการอาวุโส ฝ่ายกำกับและตรวจสอบสถาบันการเงินเฉพาะกิจ ธปท. ระบุว่า ธปท. ได้ร่วมมือกับผู้ให้บริการทางการเงิน ผ่านสมาคมและชมรมต่าง ๆ รวม 8 แห่ง ออกมาตรการช่วยเหลือลูกหนี้รายย่อยระยะที่ 3 เพื่อบรรเทาความเดือดร้อนให้แก่ลูกหนี้ที่ได้รับผลกระทบ โดยยกระดับมาตรการเดิมให้ตอบสนองต่อสถานการณ์ที่รุนแรงขึ้น ซึ่งมุ่งเน้นช่วยลดภาระหนี้ในระยะยาว มีทางเลือก มีความยืดหยุ่น และมีวิธีปฏิบัติที่ชัดเจน สามารถช่วยเหลือลูกหนี้ที่ได้รับความเดือดร้อนได้อย่างเหมาะสม ซึ่งจะครอบคลุมสินเชื่อ 4 ประเภท ดังนี้

- บัตรเครดิตและสินเชื่อส่วนบุคคล (Revolving & Installment Loan) : เน้นการบรรเทาภาระหนี้ โดยขยายระยะเวลาการชำระหนี้ให้ยาวขึ้น และจ่ายอัตราดอกเบี้ยลดลง กรณีขยายระยะเวลาเกินกว่า 48 งวด ให้ผู้ให้บริการทางการเงินทบทวนอัตราดอกเบี้ยให้ต่ำกว่าอัตราที่กำหนด และให้รวมหนี้ในสินเชื่อเพื่อที่อยู่อาศัยและสินเชื่อรายย่อยอื่นได้

- สินเชื่อจำนำทะเบียนรถยนต์และรถจักรยานยนต์ : เพิ่มทางเลือกการพักชำระค่างวด และสำหรับลูกหนี้จำนำทะเบียนรถยนต์ที่ได้รับผลกระทบรุนแรง ให้มีทางเลือกในการคืนรถ สำหรับลูกหนี้ที่ไม่สามารถชำระหนี้ได้ หากราคาขายประมูลได้จริงต่ำกว่าภาระหนี้ตามสัญญา ผู้ให้บริการทางการเงินสามารถช่วยลดภาระหนี้ให้สอดคล้องกับสถานะของลูกหนี้ได้ และให้รวมหนี้ในสินเชื่อเพื่อที่อยู่อาศัยและสินเชื่อรายย่อยอื่นได้

- เช่าซื้อรถยนต์และรถจักรยานยนต์ : กำหนดแนวทางในการควบคุมอัตราดอกเบี้ยตลอดอายุสัญญา (Effective Interest Rate: EIR) ไม่ให้สูงขึ้นกว่าอัตราดอกเบี้ยเดิม และปรับวิธีการคิดดอกเบี้ยช่วงที่พักบนค่างวดที่พักชำระหนี้ สำหรับลูกหนี้เช่าซื้อรถยนต์ที่ได้รับผลกระทบรุนแรง ให้มีทางเลือกในการคืนรถ โดยหากมีภาระหนี้คงเหลือจากการขายประมูล ผู้ให้บริการทางการเงินสามารถช่วยลดภาระหนี้ให้สอดคล้องกับสถานะของลูกหนี้ และให้รวมหนี้ในสินเชื่อเพื่อที่อยู่อาศัยและสินเชื่อรายย่อยอื่นได้

- สินเชื่อเพื่อที่อยู่อาศัยและสินเชื่อที่มีที่อยู่อาศัยเป็นหลักประกัน : เพิ่มทางเลือกด้วยการพักเงินต้น และจ่ายดอกเบี้ยบางส่วน และให้ลูกหนี้สามารถทยอยชำระคืนเป็นขั้นบันได (step up) ตามความสามารถในการชำระหนี้ของลูกหนี้หลังลดค่างวดหรือพักชำระหนี้ และให้รวมหนี้ในสินเชื่อเพื่อที่อยู่อาศัยและสินเชื่อรายย่อยอื่นได้

“ความช่วยเหลือในมาตรการที่ให้รวมหนี้ ในสินเชื่อเพื่อที่อยู่อาศัยและสินเชื่อรายย่อยอื่นได้นั้น จะต้องเป็นหนี้ของสถาบันการเงินเดียวกัน หรือเป็นบริษัทลูกจึงจะสามารถทำได้ แต่หากเป็นการรวมสินเชื่อข้ามสถาบันนั้น ขณะนี้ยังไม่สามารถทำได้ ยังอยู่ในระหว่างการพิจารณา”

นางวิเรขากล่าว

สำหรับคุณสมบัติของลูกหนี้ที่มีสิทธิได้รับความช่วยเหลือตามมาตรการช่วยเหลือลูกหนี้รายย่อย ระยะที่ 3 จะต้องเป็นลูกหนี้ที่ไม่เป็น NPL ก่อนวันที่ 1 มี.ค. 63 โดยลูกหนี้ที่ได้รับผลกระทบสามารถแจ้งความประสงค์รับความช่วยเหลือได้ตั้งแต่วันที่ 17 พฤษภาคม – 31 ธันวาคม 2564 ผ่านช่องทางต่าง ๆ ของผู้ให้บริการทางการเงิน โดย ธปท. ขอให้ผู้ให้บริการทางการเงินให้ความช่วยเหลือที่เหมาะสมกับสถานะของลูกหนี้ตามมาตรการที่กำหนด รวมทั้งให้ความช่วยเหลือเพิ่มเติมตามนโยบายของผู้ให้บริการทางการเงิน

“สำหรับลูกหนี้ที่ยังมีศักยภาพ ธปท. สนับสนุนให้ทยอยชำระหนี้อย่างต่อเนื่อง เนื่องจากการพักชำระเงินต้น และ/หรือดอกเบี้ย จะยังคงมีการคิดดอกเบี้ยตามระยะเวลาการกู้ยืมอยู่ ซึ่งจะทำให้ภาระการชำระหนี้ของลูกหนี้เพิ่มขึ้นในระยะยาว”

นางวิเรขา กล่าว

นอกจากนี้ ธปท. มีช่องทางสนับสนุนในการช่วยเหลือลูกหนี้ที่เดือดร้อน ดังนี้

- มหกรรมไกล่เกลี่ยหนี้ สำหรับการช่วยเหลือลูกหนี้บัตรเครดิต สินเชื่อส่วนบุคคล ได้ขยายเวลาออกไปถึงวันที่ 30 มิถุนายน 2564 และจะเพิ่มการไกล่เกลี่ยหนี้เช่าซื้อในระยะต่อไป

- โครงการหมอหนี้เพื่อประชาชน เพื่อเป็นแหล่งให้ข้อมูลและข้อแนะนำเกี่ยวกับการแก้ไขหนี้รายย่อยและธุรกิจ ซึ่งลูกหนี้สามารถเรียนรู้ด้วยตนเองและนำไปแก้ไขปัญหา หรือบอกต่อข้อแนะนำแก่ผู้ใกล้ชิดได้ โดยศึกษาข้อมูลได้ทาง www.bot.or.th/app/doctordebt/

นายรณดล นุ่มนนท์ รองผู้ว่าการ ด้านเสถียรภาพสถาบันการเงิน ธปท. กล่าวถึงมาตรการพักชำระหนี้ให้แก่ผู้ประกอบการ SMEs ซึ่งจะสิ้นสุดโครงการในเดือนมิ.ย.นี้ว่า ธปท.อยู่ระหว่างการพิจารณาว่าจะมีแนวทางการให้ความช่วยเหลืออย่างไรต่อไปภายหลังสิ้นสุดมาตรการ แต่ทั้งนี้มองว่า การพักชำระหนี้เป็นเพียงการแก้ปัญหาที่ปลายเหตุและไม่ตรงจุดเท่าใดนัก ความตั้งใจของธปท.คือ ต้องการเน้นย้ำให้สถาบันการเงินเข้าไปปรับปรุงโครงสร้างหนี้ให้แก่ SMEs มากกว่า ซึ่งถือว่าเป็นการแก้ปัญหาเรื่องหนี้ได้อย่างมีคุณภาพ

“การพักชำระหนี้ อาจเป็นการแก้ปัญหาที่ปลายเหตุ และไม่ตรงจุด เราเน้นย้ำให้สถาบันการเงินต้องปรับปรุงโครงสร้างหนี้ให้ SMEs เพราะมองว่าน่าจะตอบโจทย์ได้ตรงกว่า เอารายรับของลูกหนี้มาดู เพื่อให้สอดคล้องกับความสามารถในการชำระหนี้ระยะยาว ถ้าทำมาตรการพักหนี้ พอจบมาตรการแล้วหนี้ก็ยังมีอยู่…สิ่งที่เราอยากเห็นจากสถาบันการเงิน คือการปรับปรุงโครงสร้างหนี้อย่างมีคุณภาพ”

นายรณดลระบุ

โดย สำนักข่าวอินโฟเควสท์ (14 พ.ค. 64)