โบรกเกอร์ส่วนใหญ่แนะนำ”ซื้อ”หุ้น บมจ.ปูนซิเมนต์ไทย แม้ว่าผลประกอบการในไตรมาส 1/65 จะอ่อนตัวลงรับแรงกดดันจากต้นทุนที่เพิ่มสูงขึ้นตามราคาน้ำมัน แต่ราคาหุ้นได้รับปัจจัยลบไปพอสมควรทำให้ปัจจุบันอยู่ในระดับที่น่าลงทุน หรืออาจรอให้ประกาศงบไตรมาส 1/65 ในช่วงปลายเดือนเม.ย.ก่อนค่อยหาจังหวะเข้าสะสม เนื่องจากมองครึ่งปีหลังผลประกอบการน่าจะดีขึ้น อีกทั้งบริษัทจะนำ เอสซีจีเคมิคอล เข้าตลาดหุ้นในครึ่งหลังปีนี้

ทั้งนี้ ประเมินกำไรสุทธิในไตรมาส 1/65 อยู่ที่ 7.8-9.1 พันล้านบาท ลดลง 39-48% YoY และ ลดลง 6% ถึงเพิ่มขึ้น 10% QoQ หลังจากทุกธุรกิจมีต้นทุนสูงขึ้น ทำให้ส่วนต่างราคาผลิตภัณฑ์แคบลง และส่งผลให้โบรกฯ บางแห่งปรับประมาณการกำไรสุทธิในปี 65-66 ลงไปบ้างจากกำไรในช่วงครึ่งแรกหดตัว รวมทั้งปรับราคาเป้าหมายลง

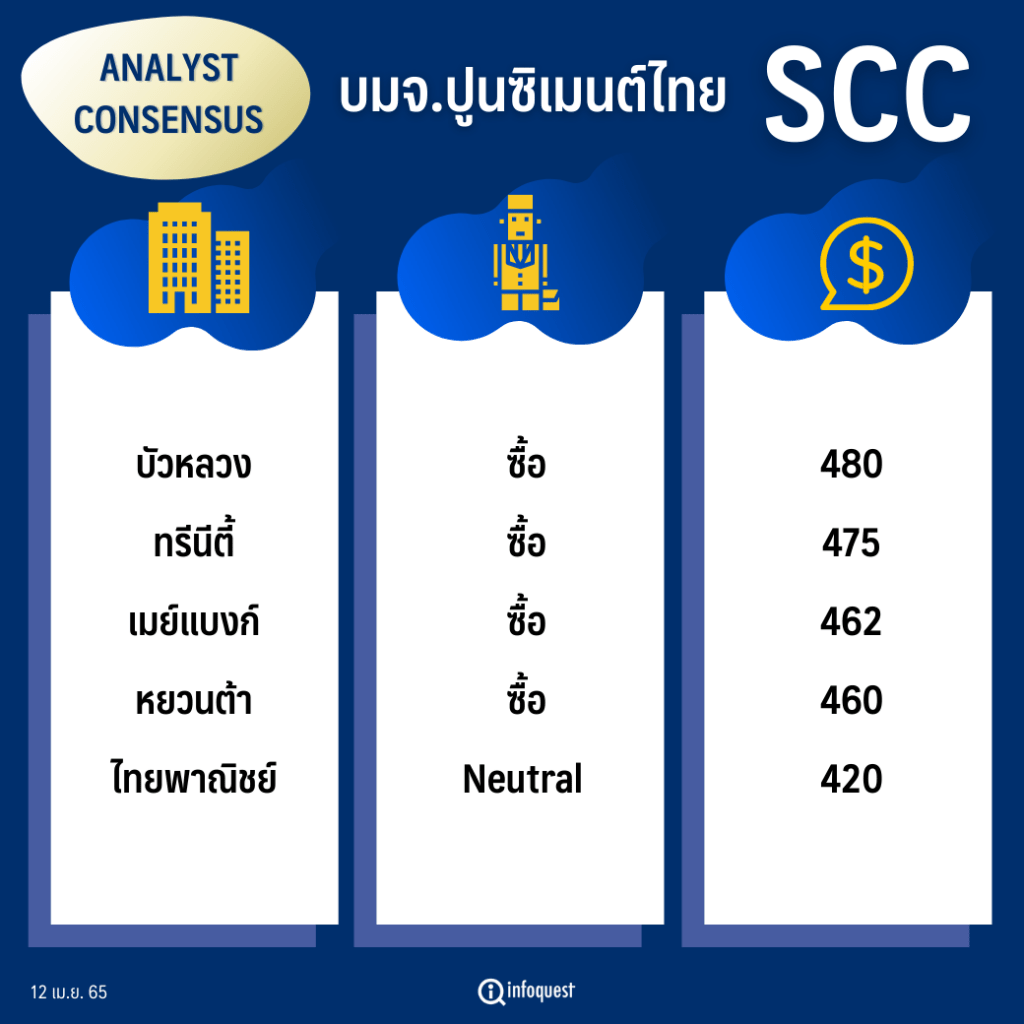

| โบรกเกอร์ | คำแนะนำ | ราคาเป้าหมาย (บาท/หุ้น) |

|---|---|---|

| บัวหลวง | ซื้อ | 480.00 |

| ทรีนีตี้ | ซื้อ | 475.00 |

| เมย์แบงก์ | ซื้อ | 462.00 |

| หยวนต้า | ซื้อ | 460.00 |

| ไทยพาณิชย์ | Neutral | 420.00 |

นายวิจิตร อารยะพิศิษฐ์ ผู้อำนวยการอาวุโส และนักกลยุทธ์ ฝ่ายวิจัยหลักทรัพย์ บล.เมย์แบงก์ (ประเทศไทย) กล่าวว่า ทิศทางกำไรสุทธิในไตรมาส 1/65 ของ SCC น่าจะปรับตัวลงหลังจากธุรกิจปิโตรเคมีมีต้นทุนแนฟทาที่ปรับตัวสูงขึ้นตามราคาน้ำมัน และพ้นระยะรอรับเงินปันผลไปแล้ว

ไตรมาส 1/65 คาดว่ากำไรสุทธิของ SCC อยู่ที่ 9.1 พันล้านบาท ลดลง 39% YoY แต่เพิ่มขึ้น 10% QoQ ซึ่งจะประกาศงบในวันที่ 27 เม.ย.นี้ จากเดิมที่คาดว่าจะฟื้นตัว YoY กลับถูกกดดันด้วยต้นทุนที่เพิ่มขึ้นและความต้องการที่ลดลง กดดันราคาผลิตภัณฑ์ จึงปรับลดประมาณการกำไรปี 65 และ 66 ลดลง 18% และ 2% จากต้นทุนที่สูงขึ้น ส่งผลราคาเป้าหมายลดลง 17% เหลือ 462.50 บาท อิงค่าเฉลี่ย DCF (500 บาท) และ GGM (425 บาท) ที่ 6.4% WACC, 2% G และ 13.1% ROE

อย่างไรก็ตาม นายวิจิตร มองว่า หุ้น SCC มีปัจจัยพื้นฐานที่ดี รวมทั้งบริษัทในเครือก็มีโอกาสเติบโต แต่จังหวะเข้าลงทุนก็ต้องดูให้ดี โดยราคาหุ้น underperform ซึ่งที่ผ่านมาราคาก็รับรู้ปัจจัยลบไปแล้ว แนะนำให้รองบไตรมาส 1/65 ออกมาก่อนค่อยจับจังหวะเข้าลงทุน

“แนะนำซื้อหลังงบไตรมาส 1/65 ออกในช่วงปลายเดือน อาจได้ราคาค่อนข้างดี ปลอดภัย ตอนนี้น้ำมันพีคไปแล้ว น้ำมันค่อยๆถอยมา สเปรดน่าจะดีขึ้น และบริษัทเอสซีจีเคมิคอล จะเข้าตลาดในครึ่งปีหลัง ให้เป้าหมาย 462.50 บาท แนะนำ “ซื้อ” ถือว่ายังมีอัพไซด์ ที่ผ่านมารับรู้ข่าวร้ายไปบ้างแล้ว”

นายวิจิตร กล่าว

ขณะที่ บล.บัวหลวง ระบุในบทวิเคราะห์ว่า แม้ SCC จะมีแนวโน้มที่ไม่สดใสนักในช่วงครึ่งปีแรกของปี 65 แต่กำไรมีแนวโน้มฟื้นตัวในครึ่งปีหลัง หนุนโดยการฟื้นตัวในทุกธุรกิจ นอกจากนี้ มูลค่าหุ้นปัจจุบันของ SCC อยู่ในระดับน่าลงทุน โดยซื้อขายที่ PBV ณ สิ้นปี 65 ที่ 1.2 เท่า (ต่ำกว่าค่าเฉลี่ยระยะยาวที่ 2.2 เท่า อยู่ 1.6 ส่วนเบี่ยงเบนมาตรฐาน) พร้อมอัตราตอบแทบจากเงินปันผลปี 65 ที่ 4.2% (เทียบกับค่าเฉลี่ยของตลาดหลักทรัพย์ที่ 2.7%)

บัวหลวง คาดว่า SCC จะรายงานกำไรสุทธิ 1/65 ที่ 7,821 ล้านบาท (ลดลง 48% YoY และ 6% QoQ) โดยถูกกดดันจากกำไรพิเศษจากสินค้าคงคลังที่ลดลงและผลการดำเนินงานที่อ่อนตัวลง หากไม่รวมรายการพิเศษ กำไรหลักไตรมาส 1/65 คาดว่าจะอยู่ที่ 6,996 ล้านบาท (ลดลง 49% YoY และลดลง 5% QoQ) เป็นผลมาจากจากกำไรที่ลดลงในทุกธุรกิจ ได้แก่ ธุรกิจปิโตรเคมี, ธุรกิจซีเมนต์และวัสดุก่อสร้าง (CBM), และธุรกิจบรรจุภัณฑ์

ธุรกิจปิโตรเคมีมีแนวโน้มที่จะรายงานกำไรที่ลดลงทั้ง YoY และ QoQ ในไตรมาส 1/65 เนื่องจากส่วนต่างราคาผลิตภัณฑ์ส่วนใหญ่อ่อนตัวลง ปริมาณขายคาดว่าจะทรงตัว YoY และ QoQ หนุนโดยอุปสงค์ที่แข็งแกร่ง สำหรับมุมมองของมาร์จิ้น ส่วนต่างราคาปิโตรเคมีส่วนใหญ่ปรับตัวลดลง YoY และ QoQ เนื่องจากฐานที่สูงในไตรมาส 1/64 (ตลาดปิโตรเคมีมีความตึงตัวเป็นพิเศษ ในครึ่งแรกของปี 2564 เนื่องจากพายุฤดูหนาวในสหรัฐอเมริกาซงึ่ ทำให้โรงงานปิโตรเคมีหยุดดำเนินงานนอกแผนเป็นจำนวนมาก) และต้นทุนวัตถุดิบแนฟทาเพิ่มขึ้นอย่างมากตามทิศทางของราคาน้ามันที่ปรับตัวสูงขึ้น

คาดว่ากำไรของธุรกิจซีเมนต์และวัสดุก่อสร้าง จะลดลง YoY ท่ามกลาง อุปสงค์ที่ลดลงและอัตรากำไรที่ลดลง แต่กำไรของธุรกิจซีเมนต์และวัสดุก่อสร้าง มีแนวโน้มปรับตัวเพิ่มขึ้น QoQ หนุนโดยอุปสงค์ที่ปรับตัวดีขึ้นและอัตรากำไรที่ขยายตัว บริษัทได้ดำเนินการปรับราคาขึ้นในช่วงไตรมาสดังกล่าวตามต้นทุนที่เพิ่มขึ้นซึ่งช่วยเพิ่มอัตรากำไร

ส่วนกำไรของธุรกิจบรรจุภัณฑ์มีแนวโน้มอ่อนตัวลง YoY เป็นผลมาจากอัตรากำไรที่ลดลง อย่างไรก็ตามอุปสงค์ที่แข็งแกร่งและรายได้จากสินทรัพย์ที่ได้มาระหว่างปี 2564 ซึ่งได้แก่ Go-Pak, Duy Tan, Intan และ Deltalab น่าจะช่วยบรรเทาการปรับตัวลดลงของกำไร YoY ได้บางส่วน ในด้าน QoQ กำไรของธุรกิจบรรจุภัณฑ์คาดว่าจะเพิ่มขึ้น โดยได้แรงหนุนจากอุปสงค์ที่ปรับตัวดีขึ้น, ช่วงไฮซีซั่น, และการฟื้นตัวของอัตรากำไร

แนวโน้มกำไรหลักไตรมาส 2/65 ของ SCC คาดว่าจะอ่อนตัวลง YoY และ QoQ เนื่องจากกำไรที่ลดลงลงในทุกธุรกิจได้แก่ ธุรกิจปิโตรเคมี (ส่วนต่างราคาผลิตภัณฑ์ที่ลดลง), ธุรกิจซีเมนต์และวัสดุก่อสร้าง (CBM) (อุปสงค์ที่ลดลงและช่วงโลว์ซีซั่น), และธุรกิจบรรจุภัณฑ์ (อัตรากำไรที่ลดลงและอุปสงค์ที่ชะลอตัวลงตามฤดูกาล) ผลประกอบการของบริษัทคาดว่าจะปรับตัวดีขึ้น HoH ในครึ่งหลังของปี 2565 หนุนโดยผลการดาเนินงานที่ดีขึ้นในทุกธุรกิจ (อุปสงค์ที่ปรับตัวดีขึ้นและอัตรากาไรที่เพิ่มขึ้น) แนวโน้มราคาน้ำมันดิบที่สูงอย่างต่อเนื่องจะส่งผลให้ต้นทุนวัตถุดิบแนฟทาทรงตัวอยู่ในระดับสูง และมีแนวโน้มกดดันกาไรของธุรกิจปิโตรเคมี

เราจึงปรับประมาณการกำไรสุทธิลดลง 24% เป็น 37,321 ล้านบาท สำหรับปี 2565 และ 4% โดยเฉลี่ยสำหรับประมาณการกำไรในระยะยาว และปรับลดราคาเป้าหมายด้วยวิธีคิดลดกระแสเงินสด ณ สิ้นปี 2565 เป็น 480 บาท จาก 550 บาท (WACC ที่ 9.0%, terminal growth ที่ 2.0%)

ด้านบทวิเคราะห์ บล.ทรีนิตี้ ระบุคงคำแนะนำ “ซื้อ” และราคาเป้าหมายที่ 475.00 บาท อิง SOPT หรือเทียบเท่า EV/EBITDA ที่ 11 เท่า ปัจจุบันราคาหุ้นซื้อขายที่ -1SD EV/EBITDA และ -1.5SD PBV และ 1 เดือนราคาหุ้นปรับลง -5% เราเชื่อว่าได้สะท้อนผลการดำเนินงานที่คาดว่าจะอ่อนตัวในปีนี้ไปแล้ว เป็นจังหวะดีในการเข้าสะสม และรอการฟื้นตัวในปี 2566

ทั้งนี้ ประเมินกำไรสุทธิในไตรมาส 1/65 ของ SCC ที่ 8.8 พันล้านบาท -40% YoY, +8% QoQ ลดลง YoY มาจากส่วนต่างปิโตรเคมีที่ลดลงกว่า -28% ในขณะที่ +QoQ จาก ธุรกิจซีเมนต์และผลิตภัณฑ์ก่อสร้างที่ดีขึ้น และมี Stock gain ที่เพิ่มขึ้น

คาดธุรกิจปิโตรเคมี Operating EBITDA อยู่ที่ 4.5 พันล้านบาท -58% YoY, -18% QoQ ส่วนต่างราคาของ HDPE-Naphtha ลดลงเหลือ USD420/ton -29% YoY, -17% QoQ

ธุรกิจปูนซีเมนต์และวัสดุก่อสร้าง (CBM) คาดว่าจะมี EBITDA ที่ 4.8 พันล้านบาท -27% YoY, +2% QoQ ซึ่งเราประเมินว่า EBITDA Margin จะยังใกล้เคียงกับไตรมาส 4/64 ที่ 10.3% ด้วยราคาขายที่ปรับขึ้น และการลดต้นทุนช่วย offset กับต้นทุนพลังงาน

ทั้งนี้ คงประมาณการกำไรปี 65 ที่ 4.4 หมื่นล้านบาท ด้วยมุมมอง conservative บนสมมติฐาน CBM EBITDA Margin 8% และ ส่วนต่าง HDPE-Naphtha USD550/ton ทั้งนี้ทางบริษัทยังคงเร่งปรับราคาขายปูนซีเมนต์เพื่อสะท้อนต้นทุนพลังงานที่เพิ่มขึ้น และหันมาใช้เชื้อเพลิงอื่นแทนถ่านหินที่ปรับเพิ่มขึ้น เพื่อที่จะผลักดันให้ EBITDA ของธุรกิจ CBM กลับไประดับ 10-15%

โดย สำนักข่าวอินโฟเควสท์ (12 เม.ย. 65)