โบรกเกอร์ แนะนำ”ซื้อ”หุ้น บมจ.บีอีซี เวิลด์ (BEC) หลังคาดไตรมาส 4/63 ทำกำไรต่อเนื่องจากไตรมาส 3/63 ที่พลิกมามีกำไรครั้งแรกในรอบปีนี้ แต่มองว่าทั้งปี BEC จะยังขาดทุนราว 371-500 ล้านบาท

อย่างไรก็ตาม กำไรรายไตรมาสที่กลับมาเติบโตจะส่งโมเมมตัมต่อไปในปี 64 ทำให้สามารถกลับมาทำกำไรประจำปีหลังจากขาดทุนต่อเนื่องตั้งแต่ปี 61, ปี 62 และคาดว่าจะขาดทุนอีกในปี 63 โดยประมาณการกำไรสำหรับปี 64 ที่ระดับ 100-504 ล้านบาท เป็นผลจากการควบคุมต้นทุนได้เป็นอย่างดี จากการปรับโครงสร้างองค์กรและควบคุมค่าใช้จ่ายต่าง ๆ รวมถึงยังมีการฟื้นตัวจากรายได้โฆษณา โดยเฉพาะช่วงละครที่มีเม็ดเงินโฆษณาเข้ามามาก รวมทั้งรายได้จากการขายคอนเทนต์ไปต่างประเทศ (GCL) ที่มีสัดส่วนเพิ่มสูงขึ้น

แม้ราคาหุ้น BEC ในช่วง 1 เดือนที่ผ่านมา (11 พ.ย.-16 ธ.ค.) ปรับตัวขึ้นมากว่า 60% แต่ยังมี upside จากราคาเป้าหมาย

พักเที่ยงราคาหุ้น BEC ปิดเที่ยงที่ 7.80 บาท ลดลง 0.10 บาท หรือ 1.27% ขณะที่ดัชนีหุ้นไทยลดลง 0.34%

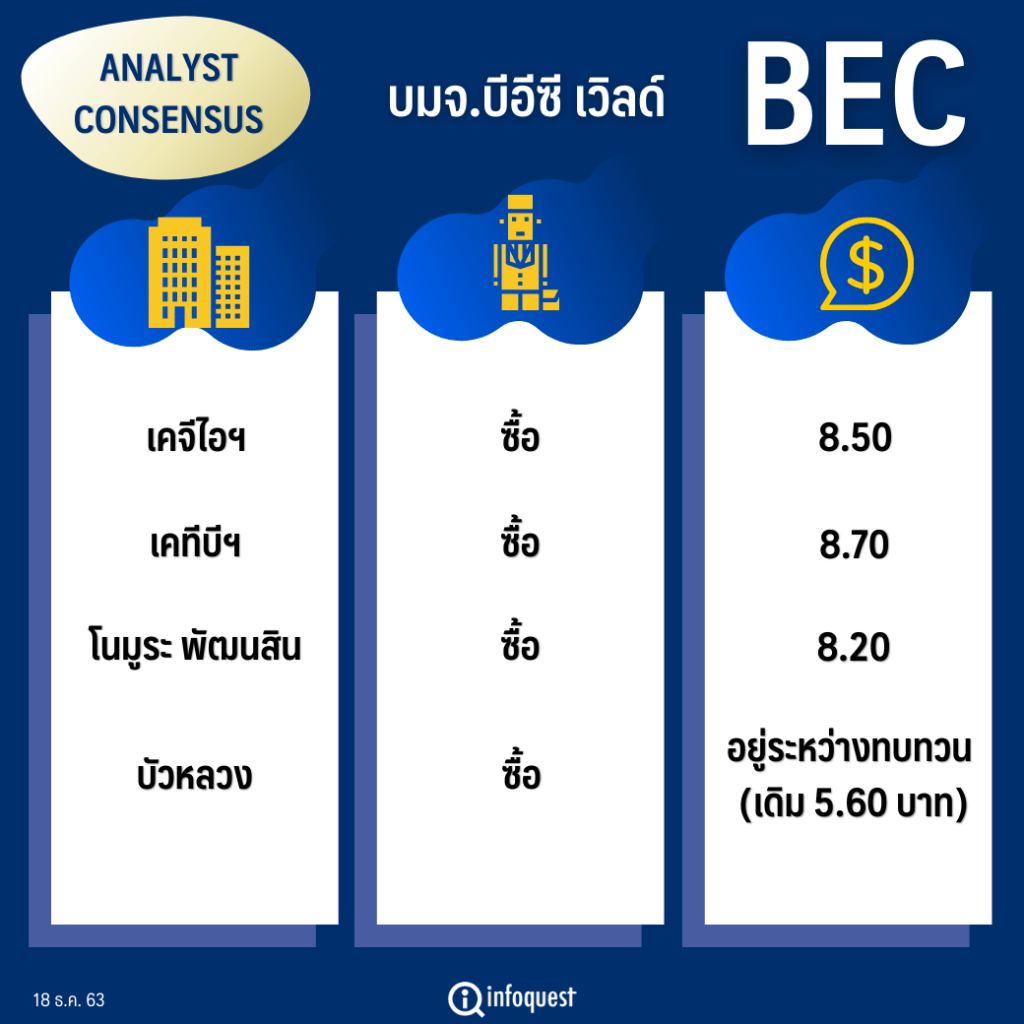

| โบรกเกอร์ | คำแนะนำ | ราคาเป้าหมาย (บาท/หุ้น) |

| เคจีไอฯ | ซื้อ | 8.50 |

| เคทีบีฯ | ซื้อ | 8.70 |

| โนมูระ พัฒนสิน | ซื้อ | 8.20 |

| บัวหลวง | ซื้อ | อยู่ระหว่างทบทวน (เดิม 5.60 บาท) |

นายนภนต์ ใจแสน นักวิเคราะห์การลงทุนปัจจัยพื้นฐานตลาดทุน บล.บัวหลวง กล่าวว่า BEC มีจุดเปลี่ยนจากผลประกอบการในไตรมาส 3/63 เริ่มพลิกเป็นกำไร จากรอบหลายปีที่ขาดทุน และมีกำไรดีกว่าคาด จากต้นทุนต่ำลงตามการปรับโครงสร้างต้นทุนต่าง ๆ โดยเฉพาะด้านบุคลากรลดลงไป ทำให้มองว่าต่อจากนี้จะเห็นการฟื้นตัวต่อเนื่อง

โดยในไตรมาส 4/63 คาดว่าจะมีกำไรใกล้เคียงในไตรมาสก่อนที่มีกำไรสุทธิ 60 ล้านบาท อย่างไรก็ดี ผลประกอบการทั้งปี 63 ก็น่าจะยังไม่พ้นภาวะขาดทุน เพราะในไตรมาส 1 และไตรมาส 2 ได้รับผลกระทบจากสถานการณ์โควิด-19 ค่อนข้างมาก

พร้อมทั้งคาดว่าผลการดำเนินงานในปี 64 จะพลิกมีกำไรเป็นครั้งแรก หลังจากคาดว่า BEC จะมีผลขาดทุนต่อเนื่อง 3 ปี ตั้งแต่ปี 61, 62 และ 63 โดยเชื่อว่าเศรษฐกิจปีหน้าจะกลับมาฟื้นตัว ซึ่งจะผลักดันงบโฆษณาฟื้นตัวขึ้นด้วยเช่นกัน ขณะที่ธุรกิจทีวีก็ยังเป็นธุรกิจหลัก ทั้งนี้ ประมาณการในปีนี้ BEC จะมีผลขาดทุนราว 500 ล้านบาท ก่อนพลิกเป็นกำไรราว 100 ล้านบาทในปี 64

พร้อมปรับเพิ่มคำแนะนำหุ้น BEC จาก “ขาย” เป็น “ซื้อ” และอยู่ระหว่างทบทวนประมาณการ จากเดิมให้ราคาเป้าหมายที่ 5.60 บาท

ด้าน บล.เคทีบี (ประเทศไทย) ระบุในบทวิเคราะห์ว่า โมเมนตัมกำไรของ BEC ในไตรมาส 4/63 ขยายตัวต่อเนื่องจากไตรมาสก่อน และเติบโตโดดเด่นเมื่อเทียบกับงวดเดียวกันของปีก่อนที่มีผลขาดทุนสุทธิ โดยกำไรที่เติบโตจากไตรมาสก่อน เป็นผลจากรายได้รวมปรับตัวเพิ่มขึ้น

รายได้โฆษณาปรับตัวเพิ่มขึ้นจาก utilization rate ที่ปรับตัวดีขึ้น โดยรายได้เดือน ต.ค.- พ.ย. เติบโตตามละครเรื่องร้อยเล่ห์มารยา ที่สามารถขายโฆษณาได้เต็มหมด รวมถึงยังมีรายได้จากการขายคอนเทนท์ไปต่างประเทศ (Global Content Licensing: GCL) คาดว่าจะอยู่ระดับใกล้ ๆ ไตรมาส 2/63 ที่ 151 ล้านบาท

ด้านอัตรากำไรขั้นต้น (GPM) ยังคงขยายตัวเมื่อเทียบกับช่วงเดียวกันของปีก่อน และไตรมาสก่อน แม้มองว่าต้นทุนคอนเทนท์ จะเพิ่มจากไตรมาสก่อน เนื่องจากในไตรมาส 4/63 จะมีรายการรีรันเพียง 1 เดือนคือช่วง ธ.ค.เมื่อเทียบกับไตรมาส 3/63 ที่รีรัน 2 เดือน แต่เชื่อมั่นว่ารายได้ค่าโฆษณาที่เพิ่มขึ้นจะช่วยชดเชยต้นทุนคอนเท้นท์ที่เพิ่มขึ้นได้ จึงไม่ส่งผลกระทบต่ออัตรากำไรขั้นต้น

ทั้งนี้ คงประมาณการผลประกอบการของ BEC ในปี 63-64 โดยปี 63 ประเมินขาดทุนสุทธิ 371 ล้านบาท บนสมมติฐาน รายได้รวมที่ 4,771 ล้านบาท ลดลง 30% จากปีที่แล้ว ตามรายได้โฆษณา, รายได้คอนเสิร์ตที่ลดลง ขณะที่รายได้ copyright & sales of good ปรับตัวเพิ่มขึ้นเล็กน้อย จากการขาย และการออกอากาศแบบคู่ขนาน (simulcast) ลิขสิทธิ์ละครไทยไปต่างประเทศ

ด้านอัตรากำไรขั้นต้น (GPM) เพิ่มขึ้นมาที่ 18% จากการลดต้นทุนคอนเท้นท์ , ค่าตัดจำหน่าย (amortization) ที่ลดลง และการยกเว้นค่า MUX ตั้งแต่เดือน มิ.ย.63 ขณะที่ค่าใช้จ่ายการขายและบริหาร (SG&A) ลดลงจากการลดค่าใช้จ่ายและการปรับโครงสร้างองค์กร รวมถึงได้รับประโยชน์จากมาตรการช่วยเหลือผู้ประกอบการทีวีดิจิทัลในการลดค่าธรรมเนียม USO และยกเว้นค่า MUX ตั้งแต่ มิ.ย.63

สำหรับปี 64 คงประมาณการกำไรสุทธิที่ 459 ล้านบาท บนสมมติฐานรายได้รวมปรับตัวเพิ่มขึ้น +13% จากเม็ดเงินโฆษณาที่ฟื้นตัวและรายได้ที่เติบโตในทุกธุรกิจ, อัตรากำไรขั้นต้นขยายตัวจากการรับรู้การประหยัดต้นทุน ตามการปรับลดต้นทุนคอนเท้นท์ ,การปรับโครงสร้างองค์กร และการยกเว้นค่าธรรมเนียม MUX เต็มปี

ทั้งนี้ ปรับราคาเป้าหมายสำหรับ BEC ขึ้นเป็น 8.70 บาท จากแนวโน้มผลประกอบการเทิร์นอะราวด์ในปี 64 และยังเติบโตต่อเนื่อง 39% ในปี 65 จากเม็ดเงินโฆษณาที่ลดลง และความพยายามควบคุมค่าใช้จ่ายที่ลดลงอย่างมีนัย

ด้านบทวิเคราะห์ของ บล.เคจีไอ (ประเทศไทย) ระบุว่าแนวโน้มธุรกิจที่เป็นบวกมากขึ้นของ BEC ตั้งแต่ไตรมาส 4/63 เป็นต้นไป ทำให้ปรับเพิ่มประมาณการปี 63 ขึ้นอีก 5% จากเดิมที่คาดว่า BEC จะขาดทุนสุทธิ 393 ล้านบาท เหลือขาดทุน 375 ล้านบาท และปรับเพิ่มประมาณกำไรสุทธิในปี 64 เพิ่มขึ้น 25% เป็น 504 ล้านบาท ทำให้ได้ราคาเป้าหมายใหม่ที่ 8.50 บาท ซึ่งยังมี upside จากราคาตลาดอีก 18%

นอกจากนี้ประมาณการกำไรและราคาเป้าหมายใหม่ก็ยังมี upside อีกจากบริการใหม่ คือ Subscription VDO on Demand (SVOD) ทำให้ยังคงคำแนะนำ”ซื้อ” BEC

แม้ว่าธุรกิจโฆษณาจะยังคงเป็นธุรกิจหลักของ BEC แต่คาดว่าธุรกิจนี้จะชะลอตัวลงอย่างต่อเนื่อง เพราะค่าโฆษณาจะยังคงถูกกดดันจากการแข่งขันที่รุนแรง และการรุกเข้ามามากขึ้นของสื่ออินเทอร์เน็ต ทั้งนี้ BEC ได้ปรับกลยุทธ์ในการสร้างการเติบโตระยะยาว โดยหันมาเน้นสร้างรายได้จากการขายคอนเท้นท์ไปต่างประเทศ (Global Content Licensing :GCL) และรายได้จากบริการออนไลน์เพิ่มขึ้น

โดยในงวด 9 เดือนแรกของปี 63 รายได้จาก GCL โตถึง 334% จากช่วงเดียวกันของปีก่อน และสัดส่วนรายได้จากธุรกิจนี้ก็เพิ่มขึ้นจาก 1% ของรายได้รวมในงวด 9 เดือนแรกของปี 62 เป็น 7% เพราะมีการออกอากาศละครแบบคู่ขนานไปพร้อมกับประเทศอื่นในเอเชียถึง 5 เรื่อง

ทั้งนี้ คาดว่ารายได้จาก GCL จะเพิ่มขึ้นในปี 64-65 จากการออกอากาศละครแบบคู่ขนาน 6-7 เรื่อง ซึ่งจะหนุนอัตรากำไรก่อนดอกเบี้ยจ่าย,ภาษี (EBIT margin) จาก -3% ในปี 63 เป็น 14% และ 15% ในปี 64-65

โดย สำนักข่าวอินโฟเควสท์ (18 ธ.ค. 63)